แนวนโยบายการรู้จักและการบริหารติดตามความเสี่ยงร้านค้าสำหรับการรับชำระเงินด้วยวิธีการทางอิเล็กทรอนิกส์ (Policy Guideline : Know Your Merchant (KYM))

About Payment Systems

ระบบการชำระเงินเป็นหนึ่งในกลไกสำคัญที่ช่วยสนับสนุนกิจกรรมทางการค้าและการเงิน เพื่อให้การชำระเงิน หรือโอนเงินระหว่างกันทำได้อย่างคล่องตัว มีประสิทธิภาพ และปลอดภัย ซึ่งจะช่วยหล่อลื่นกิจกรรมทางเศรษฐกิจให้ดำเนินไปอย่างต่อเนื่อง ระบบการชำระเงินมีความเกี่ยวโยงประชาชนทุกคนทั้งในแง่ของการใช้ชีวิตประจำวัน และการประกอบธุรกิจของภาคธุรกิจ

ธนาคารแห่งประเทศไทย ในฐานะหน่วยงานกำกับดูแลและรักษาเสถียรภาพระบบการชำระเงิน ได้พัฒนาและส่งเสริมระบบการชำระเงินของประเทศไทยมาอย่างต่อเนื่อง โดยให้ความสำคัญกับ

- การเพิ่มประสิทธิภาพของระบบการชำระเงิน ด้วยการสนับสนุนให้มีผู้ใช้บริการมีช่องทางชำระเงินที่สะดวกรวดเร็ว สอดคล้องกับความต้องการของผู้ใช้บริการและได้มาตรฐาน

- การลดความเสี่ยงในระบบการชำระเงิน ซึ่งเป็นการดูแลให้บริการการชำระเงินทางอิเล็กทรอนิกส์มีความปลอดภัย น่าเชื่อถือ และสอดคล้องกับมาตรฐานสากล

- การคุ้มครองและให้ความรู้แก่ผู้ใช้บริการ เพื่อให้ประชาชนเข้าใจสิทธิและหน้าที่ของตัวเอง สามารถเลือกใช้บริการได้อย่างเหมาะสม และสร้างความเชื่อมั่นให้แก่ผู้ใช้บริการในการใช้บริการชำระเงิน

ระบบการชำระเงิน

ธปท. ได้พัฒนาและส่งเสริมระบบการชำระเงินของประเทศไทยอย่างต่อเนื่อง เพื่อให้มีระบบการชำระเงินที่ทันสมัย มีประสิทธิภาพและอำนวยความสะดวกให้กับผู้ใช้บริการ โดยบริการการชำระเงินที่สำคัญได้แก่

- บริการโอนเงินผ่านบาทเนต ซึ่งเป็นบริการโอนเงินไปยังผู้รับที่มีบัญชีเงินฝากอยู่ต่างธนาคารผ่านระบบอิเล็กทรอนิกส์ของ ธปท. โดยผู้ใช้บริการสามารถโอนเงินแต่ละครั้งในมูลค่าสูงและทำให้ผู้รับสามารถใช้เงินได้ภายในวันเดียวกัน

- บริการเรียกเก็บเงินตามเช็คระหว่างธนาคาร โดย ธปท. ร่วมกับธนาคารต่างๆ ได้นำระบบการหักบัญชีเช็คด้วยภาพเช็คและระบบการจัดเก็บภาพเช็ค (Imaged Cheque Clearing and Archive System: ICAS) ซึ่งเป็นการนำภาพเช็คมาใช้ในกระบวนการเรียกเก็บแทนการใช้ตัวเช็คจริง เพื่อลดระยะเวลาในการเรียกเก็บเงินตามเช็คทั่วประเทศให้เหลือเพียง 1 วันทำการ ทำให้ผู้นำฝากเช็คสามารถใช้เงินในบัญชีได้ภายในวันทำการถัดไปหลังจากผ่านการกระบวนการตรวจสอบภาพเช็คแล้ว นอกจากนี้ ยังเพิ่มศักยภาพของธนาคารในการขยายเวลารับฝากเช็คนานขึ้น และลดต้นทุนการขนส่งตัวเช็ค โดย ธปท. ให้บริการระบบ ICAS ตั้งแต่ปี 2555 - กรกฎาคม 2565 และโอนย้ายงานการให้บริการไปบริษัท NITMX ตั้งแต่วันที่ 15 กรกฎาคม 2565 เป็นต้นไป

นอกจากนี้ ธปท. ยังส่งเสริมการทำธุรกรรมชำระเงินทางอิเล็กทรอนิกส์ (E-Payment) โดยส่งเสริมการใช้สื่ออิเล็กทรอนิกส์ทดแทนเงินสด เช่น บัตรเดบิต และ e-money ส่งเสริมการเข้าถึงบริการการชำระเงิน เช่น การใช้บริการผ่านโทรศัพท์มือถือ (Mobile payment) รวมถึงส่งเสริมการเพิ่มความปลอดภัยในการใช้บริการชำระเงินทางอิเล็กทรอนิกส์ ที่สำคัญ เช่น การกำหนดมาตรฐานบัตรอิเล็กทรอนิกส์ และมาตรการอื่นๆ ในการเพิ่มความปลอดภัยทาง ATM เป็นต้น

ในการเตรียมความพร้อมระบบการชำระเงินของไทยรองรับการรวมกลุ่มประชาคมอาเซียน (AEC) ธปท. ได้ผลักดันการพัฒนาโครงสร้างพื้นฐานรองรับการชำระเงินกับประเทศในกลุ่มอาเซียน เพื่อสนับสนุนให้ภาคธุรกิจและประชาชนสามารถทำธุรกรรมการชำระเงินทางอิเล็กทรอนิกส์ระหว่างประเทศ (Cross-Border Electronics Payments) เช่น Asian Payment Network ซึ่งเป็นเครือข่ายการใช้บัตรอิเล็กทรอนิกส์ภายในกลุ่มประเทศอาเซียน ปัจจุบันเริ่มให้บริการเบิกเงินสดผ่านตู้เอทีเอ็มภายในภูมิภาคได้แล้ว และคาดว่าภายในอีก 2-3 ปีข้างหน้าจะสามารถใช้ชำระค่าสินค้าภายในภูมิภาคได้ด้วย

ความเสี่ยงในระบบการชำระเงิน หมายถึง โอกาสที่การชำระเงินไม่สำเร็จเสร็จสิ้น ผลกระทบอาจวัดมูลค่าเป็นความเสียหายของคู่กรณีหรือกระทบความเชื่อมั่นต่อระบบการชำระเงิน เช่น กรณีชำระผิดพลาดหรือล่าช้า จะมีค่าใช้จ่ายในการโอนเงินกลับหรือเรียกเงินคืน เกิดค่าใช้จ่ายดอกเบี้ย และอื่น ๆ (Replacement cost) กรณีไม่ได้รับชำระหรือได้รับชำระไม่ครบก็เกิดส่วนที่ขาด (Principal loss) และในบางกรณีที่มูลค่าสูงหรือเกี่ยวข้องกับคนจำนวนมาก ก็อาจกระทบถึงความมั่นคงของสถาบันการเงินหนึ่ง ต่อเนื่องเป็นลูกโซ่ถึงรายอื่น ๆ และเสถียรภาพของระบบการเงิน (Systemic risk) ในที่สุด

ความเสี่ยงดังกล่าวมักมีอยู่ในระบบที่ผลการชำระเงินไม่เสร็จสิ้นในทันที ได้แก่ระบบที่เป็น net settlement และยิ่งเวลาชำระดุลห่างจากเวลาที่สั่งชำระเท่าไร โอกาสเกิดความเสี่ยง ก็ยิ่งสูง นอกจากนี้ ยังขึ้นกับปริมาณและมูลค่าธุรกรรมและมาตรการประกันความเสี่ยงในระบบด้วย

สำหรับความเสี่ยงจากการทำธุรกรรมเงินตราต่างประเทศ ของกลุ่มประเทศ EMEAP มีความตื่นตัวและจะทำการศึกษาสำรวจความเสี่ยง Foreign Exchange Settlement Risk ในประเทศต่าง ๆ เพื่อวางแนวทางและมาตรการควบคุมความเสี่ยงดังกล่าวในระหว่างปี 2543 - 2554

สาเหตุที่ทำให้เกิดความเสี่ยงจะมีหลายประการตามแต่ละประเภทของความเสี่ยง แต่สาเหตุหลักที่สำคัญมักเกิดจากการขาดสภาพคล่องชั่วคราว ( Liquidity risk) หรือ การขาดความน่าเชื่อถือ (Credit risk) ของคู่กรณี

ประเภทของความเสี่ยง แบ่งออกเป็น

เป็นความเสี่ยงที่เกิดขึ้นจากความผิดพลาดในการดำเนินการ Operational Risks แบ่งเป็น 3 ลักษณะใหญ่ ๆ ได้แก่ ความผิดพลาดจากการทำงานของพนักงาน (Human Error) การทำการทุจริต (Fraud) และ เหตุขัดข้องทางเทคนิค (Technical Failure)

1. ความผิดพลาดจากการทำงานของพนักงาน (Human Error)

อาจเกิดจากขาดความระมัดระวัง หรือขาดความรู้ ผลของความผิดพลาดอาจสร้างความยุ่งยากในการแก้ไข ทำให้ลูกค้าขาดความเชื่อมั่นต่อระบบการชำระเงินและหรือสื่อประเภทนั้น

มาตรการควบคุม

(1) ให้ความรู้ความเข้าใจในระบบงาน และวิธีการทำงานที่ถูกต้อง

(2) แบ่งหน้าที่ความรับผิดชอบ มีการควบคุมและตรวจสอบการทำงานซึ่งกันและกัน

(3) ทำคู่มือการปฏิบัติงาน พร้อมทั้งคู่มือการแก้ปัญหา

(4) ระบบงานอาศัยการทำงานจากบุคคลให้น้อยที่สุด

2. การทำการทุจริต (Fraud)

อาจเกิดจากเจตนากระทำให้เกิดความเสียหาย โดยพนักงานภายในองค์กรหรือบุคคลภายนอก ได้แก่ เจตนาใช้ประโยชน์จากอำนาจหน้าที่ ที่สามารถล่วงรู้ข้อมูล แก้ไขข้อมูลในระบบ บุคคลภายนอกที่ไม่เกี่ยวข้องกับการปฏิบัติงานก็อาจทำการทุจริตโดยการปลอมแปลงแก้ไขข้อมูลใช้สื่อชำระเงินโดยไม่มีอำนาจ

ความเสียหายจากการทุจริตมีผลกระทบต่อความเชื่อมั่นของสื่อการชำระเงิน

2.1 การทุจริตที่ใช้กับตราสารทางการเงิน

ได้แก่ การปลอมแปลงตราสาร ปลอมลายมือชื่อ โจรกรรม

มาตรการควบคุมความเสี่ยง

(1) ใช้ตราสารทางการเงินที่ยากแก่การปลอมแปลง

(2) ลงลายมือชื่อร่วมกับการประทับตราบริษัท

(3) ใช้หลักฐานแสดงตัว ประกอบการขอรับเงินตามระบุในตราสาร

(4) เก็บรักษาตราสาร ตราบริษัท การรับ-ส่งตราสารอย่างรัดกุม

2.2 การทุจริตที่ใช้กับบัตรพลาสติก ได้แก่ การปลอมบัตร การใช้บัตรหรือเลขที่บัตรเครดิตที่ได้มาโดยมิชอบ

มาตรการควบคุมความเสี่ยง

(1) ติดรูปเจ้าของบนบัตร

(2) ใช้รหัสลับประจำตัว (Personal Identification Number - PIN)

(3) ลงตัวอย่างลายมือชื่อไว้บนบัตร เพื่อใช้ตรวจสอบเมื่อใช้จ่าย

(4) ร้านค้าต้องปรับปรุงแฟ้มข้อมูลบัตรที่ธนาคารแจ้งยกเลิกการใช้ให้เป็นปัจจุบัน อยู่เสมอ และตรวจสอบก่อนรับบัตร

(5) ขออนุมัติวงเงินก่อนทำรายการ

(6) ปรับปรุงเทคโนโลยี เช่น ใช้ ไมโครชิพแทนเทคโนโลยีแถบแม่เหล็ก เพื่อให้ยากแก่การปลอมแปลง หรือใช้เทคโนโลยีการตรวจสอบทางชีวภาพ

2.3 การทุจริตที่เกิดกับการชำระเงินทางอิเล็กทรอนิกส์ เช่น การชำระเงินผ่านเครื่อง ATM การสั่งโอนเงินทางคอมพิวเตอร์และสายสื่อสาร การซื้อของผ่านระบบอินเตอร์เนต การทุจริตอาจเกิดจากการสร้างรายการปลอม การเปลี่ยนแปลงข้อมูล การลักลอบนำข้อมูลไปใช้

มาตรการควบคุมความเสี่ยง

(1) มีระบบควบคุมการเข้าถึงระบบและข้อมูล มีการถอดถอนสิทธิเมื่อใส่รหัสผ่านผิดติดต่อกัน กำหนดให้เปลี่ยนแปลงรหัสเป็นระยะ

(2) มีการเข้ารหัสข้อมูล

(3) มีระบบป้องกันการทำลายจากไวรัสคอมพิวเตอร์

3. เหตุขัดข้องทางเทคนิค (Technical Failure)

อาจเกิดจากอุปกรณ์ในระบบขัดข้อง ได้แก่ สายสื่อสาร คอมพิวเตอร์ Software และ Facility ต่าง ๆ (เช่น อุปกรณ์และระบบไฟฟ้า เป็นต้น ) หากปัญหารุนแรงอาจทำให้ไม่สามารถโอน - รับโอนเงินจากสมาชิกอื่นได้ ก่อให้เกิดความเสี่ยงลักษณะลูกโซ่ (Systemic Risk) จากสถิติในอดีต พบว่า ข้อขัดข้องจากเครื่องจักรและอุปกรณ์เกิดขึ้นน้อยครั้ง ปัญหาส่วนใหญ่เกิดขึ้นจากการเจาะข้อมูลของ Hacker, การจู่โจมโดยตั้งใจ, อัคคีภัย, ภัยธรรมชาติต่าง ๆ และกระแสไฟฟ้าขัดข้อง การป้องกันในเชิงเทคนิคจึงเป็นวิธีลดความเสี่ยงชนิดนี้ลง

มาตรการควบคุมความเสี่ยง

(1) อาคารและห้องคอมพิวเตอร์ออกแบบและสร้างตามมาตรฐานการก่อสร้างอาคารที่ป้องกันอัคคีภัย มีมาตรการรักษาความปลอดภัยผู้เข้า-ออกอาคาร

(2) มีอุปกรณ์เกี่ยวกับความปลอดภัย เช่น สัญญาณเตือนอัคคีภัย อุปกรณ์ดับเพลิง ควบคุมอุณหภูมิ และความชื้น

(3) ติดตั้งอุปกรณ์ไฟฟ้าให้มีกำลังเพียงพอ มีอุปกรณ์ป้องกันไฟฟ้าลัดวงจรและระบบ ไฟฟ้าสำรอง

(4) มีศูนย์คอมพิวเตอร์สำรองที่อาคารอื่น

(5) มีระบบ Backup และ Recovery

(6) มีแผนฉุกเฉินและทดสอบเป็นระยะ

คือความเสี่ยงในช่วงเวลาระหว่างที่รอผลการชำระเงินให้เสร็จสิ้น หลังจากธนาคารผู้จ่ายได้ส่งคำสั่งโอนเงินไปแล้ว ซึ่งมีมากในระบบชำระดุลสุทธิสิ้นวัน ความเสียหายจะเกิดเมื่อธนาคารไม่สามารถชำระหนี้ตามภาระผูกพันได้ ซึ่งสาเหตุอาจเพราะฐานะการเงินขัดข้องชั่วคราว (Liquidity Risk) หรือฐานะการเงินมีปัญหา (Credit Risk)

Liquidity Risk หมายถึง ธนาคารหนึ่งไม่สามารถชำระดุลเมื่อถึงกำหนด แต่อาจจะชำระได้ในอนาคต

Credit Risk หมายถึง ธนาคารผู้รับไม่ได้รับชำระหนี้เต็มจากธนาคารคู่กรณี แต่อาจให้ลูกค้าใช้เงินก่อน ธนาคารผู้รับไม่ได้รับโอนเงินตามจำนวนที่พึงได้ และยังอาจเสี่ยงที่จะสูญเสียเงินที่จ่ายลูกค้าไปแล้ว

การแก้ไข Settlement Risk ในระบบ Net Settlement

1. นำเงินเข้า ให้ลูกค้าภายหลังการชำระดุลระหว่างธนาคารเสร็จสิ้น

2. มีระบบคัดเลือกการเข้าร่วมสมาชิกของระบบการชำระเงินให้มีความน่าเชื่อถือ โดยอาจกำหนดหลักเกณฑ์ ขนาดของเงินทุน ฐานะ สภาพคล่อง หลักเกณฑ์ ดังกล่าวต้องโปร่งใส และไม่เลือกปฎิบัติ อย่างไรก็ตาม การกำหนดคุณสมบัติของสมาชิกจะสามารถป้องกันปัญหาด้านการชำระดุลได้ในระดับหนึ่ง

3. การกำหนดเพดานหรือวงเงินรับทำธุรกรรมระหว่างวัน เป็นการนำเทคนิคป้องกันความเสี่ยงในตลาดเงินหรือตลาดแลกเปลี่ยนเงินตรามาใช้ กล่าวคือเมื่อธนาคารใดส่งคำสั่งชำระเงินเกินกว่าวงเงินสำหรับธนาคารนั้น คำสั่งจะถูกยกเลิกหรือเข้าลำดับรอในคิว เมื่อมีเงินเข้ามาลดยอดคงค้างต่ำกว่าเพดานที่กำหนดไว้ จึงทำรายการชำระเงินต่อไปได้

4. ข้อตกลงในการกระจายความเสี่ยง ( liquidity-sharing and loss-sharing agreement)เพื่อเป็นหลักประกันว่า จะมีจำนวนเงินเพียงพอให้การชำระดุลผ่านพ้นไปได้ ข้อตกลงมี 3 รูปแบบ คือ

4.1 ธนาคารที่เหลืออยู่จะร่วมรับผิดชอบในอัตราส่วนที่เท่ากัน วิธีนี้มีข้อเสียคือ ไม่ได้พิจารณาถึงความสัมพันธ์ระหว่างธนาคารที่มีปัญหากับธนาคารที่รับภาระ

4.2 ธนาคารที่เหลืออยู่รับผิดชอบเป็นสัดส่วนตาม Bilateral exposure วิธีนี้ดูจะสมเหตุสมผลมากกว่าวิธีแรก แต่ยังไม่ได้คำนึงถึง ว่าเป็นผลจากคำสั่งโอนเงินของลูกค้า ซึ่งอยู่ นอกเหนือการควบคุมของแต่ละธนาคาร

4.3 ธนาคารที่เหลืออยู่ จะรับผิดชอบเป็นสัดส่วนตาม Bilateral net receiver limit เป็นการรับภาระตามการประเมินฐานะความน่าเชื่อถือของธนาคารที่มีปัญหา ซึ่งพิจารณากำหนดวงเงินที่จะทำธุรกิจด้วยไว้ล่วงหน้า จึงรับผิดชอบตามวงเงินนั้น อย่างไรก็ตาม วิธีการกระจายความเสี่ยงข้างต้นก็ยังคงมีความเสี่ยงในตัวเอง คือ

- ไม่สามารถแก้ปัญหา Settlement risk ได้อย่างสมบูรณ์

- ภาระการจัดหาเงินเพื่อแก้ปัญหา Settlement risk ในบางกรณี อาจนำไปสู่ปัญหาต่อเนื่องแก่สมาชิกอื่น ๆ ในระบบ หรือวงชำระเงินอื่น ๆ ได้

5. การ Unwind และ การคำนวณดุลสุทธิที่ต้องชำระแก่กันใหม่

การ Unwind คือ การนำรายการสั่งโอนและรับโอนที่เกี่ยวกับธนาคารที่มีปัญหาออก แล้วคำนวณดุลใหม่ ได้ดุลใหม่เป็นของกลุ่มธนาคารที่เหลือ ผลการคำนวณดุลใหม่อาจเปลี่ยนภาระผูกพัน และ อาจสร้างปัญหาการขาดสภาพคล่อง ให้แก่ธนาคารอื่นหากเกิดต่อเนื่องไปเรื่อย ๆ ก็จะแปรเป็นความเสี่ยงแบบลูกโซ่ (Systemic risk)

วิธีแก้ปัญหาดังกล่าว ที่ธนาคารส่วนใหญ่เน้นพัฒนาให้เกิดและใช้แพร่หลายคือระบบชำระเงินที่สำเร็จเสร็จสิ้นทันทีทีละรายการ Real time gross settlement (RTGS) โดยเฉพาะเพื่อรองรับรายการชำระเงินมูลค่าสูง ซึ่งไม่มีความเสี่ยงหรือความไม่แน่นอนในระหว่างรอผลการโอนหรือผลการชำระดุล

ระบบการชำระเงินแบบ Real Time Gross Settlement (RTGS)

ระบบ RTGS จะเป็นการชำระแต่ละรายการผ่านบัญชีของธนาคารพาณิชย์ที่เปิดอยู่กับธนาคารกลาง โดยจะตัดเงินจากบัญชีของธนาคารผู้ส่งไปยังธนาคารผู้รับทันที

ประเทศที่ใช้ระบบ RTGS แล้ว ได้แก่ ประเทศสหรัฐอเมริกา (ระบบ Fedwire) ประเทศ สวิสเซอร์แลนด์ (ระบบ SIC - Swiss Interbank Clearing) ประเทศไทย (ระบบ BAHTNET – Bank of Thailand Automated High-value Transfer NETwork) ประเทศสิงคโปร์ (ระบบ MEPS – MAS Electronic Payment System) ประเทศมาเลเซีย (RENTAS – Realtime Electronic Network Transfer and Securities) ประเทศออสเตรเลีย (ระบบ RITS – Reserve Bank of Information and Transfer System) และนอกจากนี้ประเทศ ในกลุ่มยุโรปกำหนดให้สมาชิกแต่ละประเทศพัฒนาระบบ RTGS และมี เป้าหมายให้สมาชิกของ European Monetary Union (EMU) เชื่อมระบบ RTGS ให้โอนเงินระหว่างประเทศในกลุ่มเป็น RTGS ด้วย คือ ระบบ TARGETS

การจัดหาสภาพคล่องที่เพียงพอในระบบ RTGS เป็นสิ่งที่สำคัญ วิธีจัดการเกี่ยวกับสภาพคล่องดำเนินการใน 3 รูปแบบ ดังนี้

1. การอนุญาตให้เบิกเงินเกินบัญชี

เป็นการให้สินเชื่อระหว่างวัน ธนาคารกลางให้สินเชื่อโดยอาจกำหนดเงื่อนไขไว้ เช่น กำหนดวงเงินสูงสุดสำหรับแต่ละธนาคาร คิดอัตราดอกเบี้ยจากการใช้วงเงินในระหว่างวัน และกำหนดให้ต้องมีหลักทรัพย์วางเป็นประกัน

2. การจัดให้มีกลไกบริหารสภาพคล่อง

วิธีนี้ธนาคารกลางใช้หลักการซื้อสินทรัพย์ที่มีสภาพคล่องสูงจากธนาคารพาณิชย์ โดยธนาคารนั้นจะซื้อคืนและจะถูกหักเงินจากบัญชี ในตอนสิ้นวัน แต่ละธนาคารจึงต้องประเมินฐานะการเงินและจำนวนสภาพคล่องที่ต้องการ และดำรงหลักทรัพย์ให้เพียงพอต่อการชำระเงิน

3. การจัดลำดับคำสั่ง

วิธีนี้เป็นระบบจัดการให้คำสั่งการโอนเงินเข้าและออกไหลลื่นขึ้น โดยนำ รายการโอนเงินที่เงินในบัญชีไม่เพียงพอเข้าคิวรอไว้ โดยอาจสลับลำดับก่อนหลังได้เพื่อมิให้ต้อง ยกเลิกรายการ เมื่อได้รับโอนเงินเข้ามาในบัญชีเพียงพอ ระบบจะดำเนินการโอนเงินที่อยู่ในคิวให้ ซึ่งหากมีระบบการจัดการแบบ Gridlock Resolution ด้วย จะช่วยลดความต้องการสภาพคล่องลงได้มากยิ่งขึ้น

เมื่อสถาบันหนึ่งในระบบไม่สามารถชำระภาระผูกพันเมื่อถึงกำหนดเวลาต้องชำระ แล้วส่งผลให้สถาบันอื่นๆ ไม่สามารถชำระภาระ ผูกพันตามไปด้วย มีผลกระทบต่อระบบการชำระเงินในวงกว้าง ในกรณีที่เลวร้าย อาจส่งผลต่อเสถียรภาพของระบบการเงิน และระบบเศรษฐกิจ

Systemic Risk เป็นความเสี่ยงที่ธนาคารกลาง และองค์กรผู้ดูแลระบบการชำระเงิน ให้ความสนใจมากที่สุด

ขนาดของผลกระทบจาก Systemic Risk ขึ้นกับ

1. ระยะเวลาที่ความเสี่ยงประเภท Credit และ Liquidity มีโอกาสเกิดในระหว่างที่รอให้ผลการชำระเงินเสร็จสิ้น

2. โอกาสที่การชำระดุลไม่เป็นไปตามที่คาด อันเนื่องจากไม่มีวิธีการหรือเงิน กองกลางสำหรับชดเชยการขาดดุลเมื่อสถาบันสมาชิกแห่งใดแห่งหนึ่งประสบปัญหาทางการเงิน

สาเหตุของ Systemic Risk

1. ปัญหาสภาพคล่อง ลักษณะการแผ่ขยายปัญหาการขาดสภาพคล่องจากธนาคารหนึ่งไปยังธนาคารอื่น ๆ

2. ความล้มเหลวของระบบทำให้ไม่สามารถกู้ยืมระหว่างสถาบันการเงิน อาจเกิดจากระบบขัดข้อง หรือขาดความเชื่อมั่นในระบบสถาบันการเงิน

3. ความเสี่ยงระดับมหภาคที่ส่งผลต่อตลาดหลักทรัพย์และตลาดเงินตราต่างประเทศ เช่น ราคาหลักทรัพย์ตกต่ำ ราคาอสังหาริมทรัพย์ตกต่ำ กระทบต่อสภาพคล่องในระบบและต่อสถาบันการเงินหลายแห่ง

4. ความตื่นตระหนกต่อข้อมูลข่าวสาร ข่าวสารที่ชี้ถึงความล้มเหลวของธนาคารหนึ่ง ทำให้ผู้ฝากเงินและเจ้าหนี้ไม่แน่ใจในฐานะการดำเนินงานในธนาคารอื่น ๆ

5. ความผันผวนในตลาดเงิน สถาบันการเงินที่ร่วมในตลาดที่มีความผันผวนสูง มีโอกาสเกิดปัญหาด้านเครดิตและสภาพคล่องเพิ่มสูง ถ้ามิได้วางแผนจัดการอย่างรอบคอบ หรือมีระบบควบคุมที่รัดกุมพอ

6. การแข่งขันที่สูงในธุรกิจการเงิน และการใช้เทคนิคบริหารเงินที่มีความเสี่ยงสูง นำไปสู่ความเสี่ยงระหว่างผู้ให้บริการชำระเงินกับลูกค้า เช่น ลูกค้าได้รับวงเงินสินเชื่อสูงสามารถใช้เงินทันทีภายในวันนั้น ก่อนการชำระดุลระหว่างธนาคารจะแล้วเสร็จ

7. การขยายตัวของธุรกรรมระหว่างประเทศ โอกาสเสี่ยงในลักษณะข้ามประเทศ อาจเกิดจากความแตกต่างของเวลา ความสอดคล้องของระบบการชำระเงินในแต่ละประเทศ กรอบกฎหมายและระบบธนาคารตัวแทน (Correspondent Bank)

การแก้ไข Systemic risk

1. ผู้ใช้ระบบสามารถติดตามและควบคุมระดับความเสี่ยงของตน การติดตามดูแล หากเป็นระบบรวมศูนย์จะควบคุมได้ดีกว่า

2. ลดระยะเวลาระหว่างการส่งคำสั่งโอนเงินและการชำระดุล

3. ลดหรือจำกัดขนาดหรือมูลค่าชำระเงินที่เป็น unsettled balance สำหรับระบบที่เป็น RTGS (Real Time Gross Settlement) และ DVP (Delivery-Versus-Payment) จะไม่มีปัญหา ดังกล่าว

4. เตรียมการควบคุมผลกระทบจากความล้มเหลวในการชำระดุล เช่น มีข้อตกลงในการแบ่งสรรความเสี่ยง (risk-sharing) มีหลักทรัพย์วางเป็นประกัน

5. จูงใจผู้ใช้ระบบให้ช่วยควบคุมความเสี่ยงที่ตนอาจเป็นผู้ก่อ

6. กฎหมายบังคับใช้กับกระบวนการชำระดุลที่ ชัดเจน

แนวปฏิบัติในการให้บริการพร้อมเพย์สำหรับบริการเงินอิเล็กทรอนิกส์ (e-Money)

แนวนโยบายการใช้มาตรฐาน Thai QR Code ในธุรกรรมการชำระเงิน

ธนาคารแห่งประเทศไทย (ธปท.) ร่วมกับสำนักงานพัฒนาธุรกรรมทางอิเล็กทรอนิกส์ (องค์การมหาชน) (สพธอ.) จัดทำมาตรฐานกลางข้อความการชำระเงินทางอิเล็กทรอนิกส์ (National Payment Message Standard : NPMS) สำหรับการส่งข้อความการชำระเงินทางอิเล็กทรอนิกส์ระหว่างผู้ใช้บริการ ซึ่งเป็นผู้ประกอบการภาคเอกชนหรือหน่วยงานภาครัฐ กับสถาบันการเงิน (Corporate to Financial Institution: C to FI) โดยการกำหนดโครงสร้างและรูปแบบรายการข้อมูลของข้อความการชำระเงินทางอิเล็กทรอนิกส์ที่ใช้ในปัจจุบัน เช่น การโอนเงินระหว่างบัญชีในธนาคารเดียวกัน การโอนเงินระหว่างบัญชีข้ามธนาคารผ่านระบบชำระเงินรายย่อยครั้งละหลายรายการ (Bulk Payment) การโอนเงินระหว่างประเทศ เป็นต้น ให้อยู่ในรูปแบบและโครงสร้างเดียวกันเพื่อลดต้นทุนและเพิ่มประสิทธิภาพในการทำธุรกรรมการชำระเงินทางอิเล็กทรอนิกส์โดยรวมของประเทศ โดยอ้างอิงตามมาตรฐานสากล ISO 20022 ซึ่งเป็นมาตรฐานที่ธนาคารกลางในกลุ่มประเทศอาเซียนตกลงร่วมกันว่าจะนำไปใช้เป็นมาตรฐานเชื่อมโยงระบบการชำระเงินภายในภูมิภาค

คณะกรรมการธุรกรรมทางอิเล็กทรอนิกส์ (คธอ.) เห็นควรส่งเสริมให้มีการนำมาตรฐาน C to FI ไปใช้เป็นแนวทางในการชำระเงินทางอิเล็กทรอนิกส์ และเป็นการยกระดับและพัฒนาการทำธุรกรรมทางอิเล็กทรอนิกส์ของประเทศ จึงได้ประกาศมาตรฐานฯ เลขที่ มธอ. 001-2555 เมื่อวันที่ 2 มกราคม 2556 สำหรับการทำธุรกรรมทางอิเล็กทรอนิกส์ระหว่างผู้ใช้บริการกับสถาบันการเงิน อย่างไรก็ดี เพื่อให้มาตรฐาน C to FI สอดคล้องตามแนวทางการใช้งานของสากล (Common Global Implementation) และตอบสนองความต้องการของภาคธุรกิจมากยิ่งขึ้น ธปท. ได้ร่วมกับ สพธอ. ปรับปรุงและพัฒนามาตรฐาน C to FI เพิ่มเติม และ คธอ. ได้ประกาศมาตรฐานฯ (ฉบับปรับปรุง) เลขที่ มธอ. 0001-2558 ทดแทนมาตรฐานฯ เลขที่ มธอ. 001-2555 โดยประกอบด้วย 8 ข้อความ ได้แก่ ข้อความโอนเงินทางอิเล็กทรอนิกส์ ข้อความหักบัญชีเงินฝากอัตโนมัติ ข้อความรายงานสถานะคำสั่งที่เกี่ยวข้องกับการชำระเงิน ข้อความรายงานรายการโอนเงินหรือหักเงินในบัญชีเงินฝาก ข้อความแจ้งยอดคงเหลือในบัญชีเงินฝาก ข้อความแจ้งรายการโอนเงินหรือหักเงิน ข้อความโอนคืนเงินที่ได้หักบัญชีไปแล้ว และข้อความขอยกเลิกคำสั่งโอนเงินหรือหักบัญชี

นอกจากนี้ เพื่อส่งเสริมให้มีการนำมาตรฐาน C to FI ไปใช้งานโดยสามารถรองรับการรับส่งข้อความการชำระเงินระหว่างผู้ใช้บริการต้นทางกับผู้ใช้บริการปลายทางซึ่งอยู่คนละสถาบันการเงินในลักษณะ Straight Through Processing (STP) ธปท. จึงได้ร่วมกับ สพธอ. และบริษัท เนชั่นแนล ไอทีเอ็มเอ๊กซ์ จำกัด (มหาชน) (NITMX) จัดทำมาตรฐานข้อความสำหรับการชำระเงินรายย่อยครั้งละหลายรายการ (Bulk Payment) อ้างอิงตามมาตรฐาน ISO 20022 เพื่อให้เป็นมาตรฐานข้อความการชำระเงินทางอิเล็กทรอนิกส์ระหว่างสถาบันการเงิน (Financial Institution to Financial Institution) ซึ่ง คธอ. ได้มีประกาศมาตรฐานฯ ข้อความระหว่างสถาบันการเงินสำหรับบริการชำระเงินรายย่อยครั้งละหลายรายการ (National Payment Message Standard - FI to FI Messages for Bulk Payment) เมื่อวันที่ 7 มีนาคม 2559 เลขที่ มธอ. 10-2559 จำนวน 4 ข้อความ ได้แก่ ข้อความระหว่างสถาบันการเงินเพื่อโอนเงินทางอิเล็กทรอนิกส์ ข้อความระหว่างสถาบันการเงินเพื่อหักบัญชีเงินฝากอัตโนมัติ ข้อความระหว่างสถาบันการเงินเพื่อรายงานสถานะคำสั่งที่เกี่ยวข้องกับการชำระเงิน และข้อความระหว่างสถาบันการเงินเพื่อโอนคืนเงินที่ได้ชำระดุลไปแล้ว

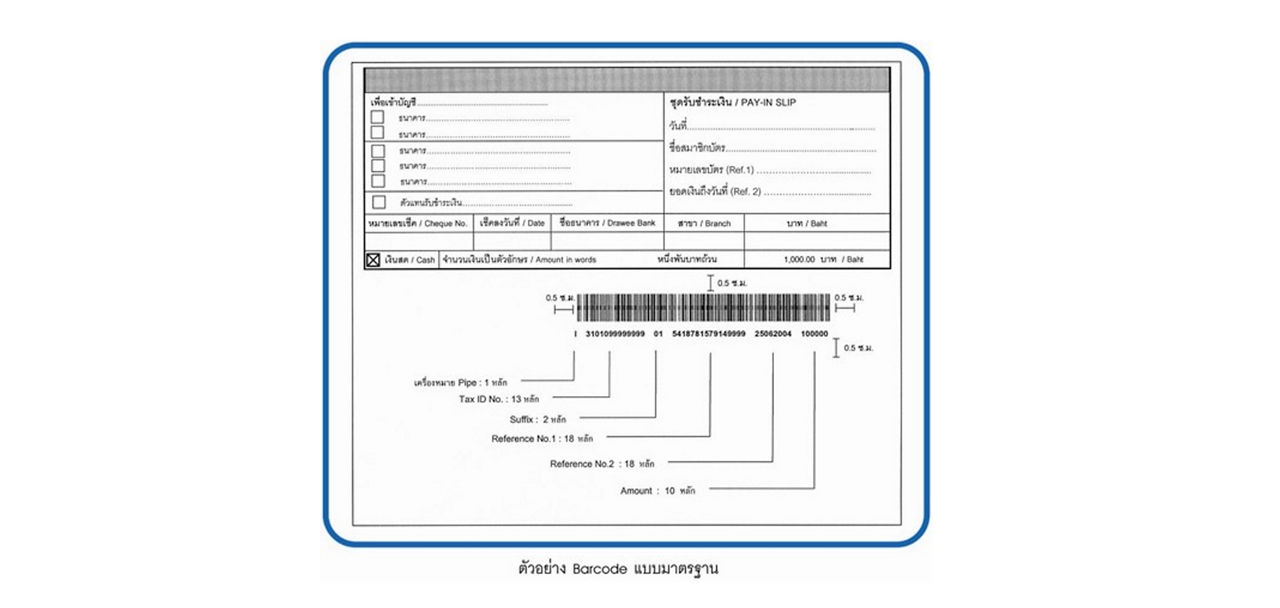

ธนาคารแห่งประเทศไทย (ธปท.) และคณะอนุกรรมการความร่วมมือเพื่อการชำระเงินแห่งชาติ (อชช.) ซึ่งประกอบด้วย ธนาคารพาณิชย์ และบริษัทไปรษณีย์ไทย จำกัด ร่วมกับหน่วยงานภาครัฐและภาคเอกชน ได้ร่วมกันกำหนดบาร์โค้ดมาตรฐานสำหรับการชำระเงินที่ใช้บนเอกสารการชำระเงินต่าง ๆ เช่น ใบแจ้งหนี้ค่าไฟฟ้า น้ำประปา โทรศัพท์ ซึ่งประกอบด้วยข้อมูลที่เป็นประโยชน์ในการชำระเงินตามจุดรับชำระเงินทั้งภาครัฐและภาคเอกชนรวมทั้งธนาคาร โดยเป็นบาร์โค้ดที่พิมพ์ด้วย Code 128 ความยาวไม่เกิน 62 หลัก และสูงไม่น้อยกว่า 1 เซนติเมตร

ประโยชน์ที่ได้รับ

+ เพิ่มประสิทธิภาพในการชำระเงิน

+ ลดภาระและค่าใช้จ่ายในการพิมพ์บาร์โค้ด

+ รองรับการชำระเงินด้วยเทคโนโลยีใหม่ ๆ เช่น การชำระเงินผ่านเครื่อง ATM เป็นต้น

ธนาคารแห่งประเทศไทย (ธปท.) ได้ปรับปรุงมาตรฐานเช็คฉบับใหม่ขึ้นมา เพื่อให้ธนาคารสมาชิกตลอดจนผู้เกี่ยวข้องที่มีส่วนร่วมในการจัดทำหรือพิมพ์เช็ค ได้ดำเนินการไปในทิศทางเดียวกัน และสอดคล้องกับวัตถุประสงค์ของการปรับปรุงมาตรฐานเช็ค

มาตรฐานเช็คและเอกสารประกอบในระบบการหักบัญชีเช็คอิเล็กทรอนิกส์ระหว่างธนาคารที่กำหนดขึ้นนี้ เป็นแนวทางและข้อปฏิบัติเกี่ยวกับองค์ประกอบที่สำคัญของเช็คและเอกสารประกอบอื่นๆ ที่จำเป็นต้องจัดทำหรือพิมพ์ให้เป็นไปตามขอบเขตและข้อจำกัดที่กำหนดไว้ เพื่อให้การใช้เช็คในระบบเป็นมาตรฐานเดียวกันทั้งระบบ สามารถดำเนินการได้อย่างราบรื่นไม่ติดขัด มีประสิทธิภาพมากขึ้น และเพื่อเป็นการเตรียมการรองรับการพัฒนาระบบการหักบัญชีเช็คด้วยภาพเช็ค (Imaged Cheque Clearing System) อันเป็นประโยชน์โดยตรงต่อระบบการเรียกเก็บเงินตามเช็คของธนาคารและลูกค้าประชาชนผู้ใช้บริการ รวมทั้งระบบเศรษฐกิจโดยรวมของประเทศ

วัตถุประสงค์สำคัญของการกำหนดมาตรฐานเช็คและเอกสารประกอบ กล่าวคือ

เพื่อให้ผู้เกี่ยวข้องมีความรู้ ความเข้าใจเกี่ยวกับการออกแบบเช็ค การจัดทำ

Code Line การใช้เช็ค และเอกสารประกอบอื่นๆ ที่ใช้ร่วมกับเช็ค ให้สามารถนำไปปฏิบัติได้อย่างถูกต้องเป็นมาตรฐานเดียวกัน ไม่สร้างปัญหาและเป็นอุปสรรคกับกระบวนการ และขั้นตอนงานในระบบการหักบัญชีเช็คระหว่างธนาคารเพื่อให้เช็คซึ่งพิมพ์ด้วยหมึกแม่เหล็ก (Magnetic Ink Character Recognition E13B) สามารถอ่านด้วยเครื่องอ่านและคัดแยกเช็คได้อย่างถูกต้องแม่นยำและรวดเร็ว

เพื่อเตรียมการรองรับการพัฒนาระบบการหักบัญชีเช็คด้วยภาพเช็ค (Imaged Cheque Clearing System) ซึ่งเป็นการแลกเปลี่ยนภาพเช็คในกระบวนการเรียกเก็บแทน

ตัวเช็ค ให้เป็นรากฐานที่สำคัญในการพัฒนาและขยายขอบเขตการให้บริการเรียกเก็บเงินตามเช็คทั่วประเทศ

Our use of cookies

The Bank of Thailand (BOT) uses necessary cookies to make our site work. The BOT would also like to use some non-essential cookies (namely Functionality cookies, Statistic for Performance and Marketing cookies) to help us improve the site. By clicking “Accept recommended cookies” on the banner, you accept our use of optional cookies. For more information on how these cookies work, please read our Cookie policy.

| Necessary cookies | Non-essential cookies | Option |

| Yes | Yes | |

| Yes | No |

Strictly necessary cookies

These cookies enable core functionality and services of the BOT’s website so that you can navigate around any sections of the website securely and efficiently.

Functionality and Analytics cookies

These cookies enable the BOT’s website to recognize your preference setting, and also deliver additional functionality and contents in conformity with personalization. These also allow us to observe how you interact with the BOT’s website, and to conduct data analytics for performance enhancement including service appearance of the website.