นโยบายดูแลความเสี่ยงต่อเสถียรภาพระบบการเงิน (Macro-prudential)

ความหมายของนโยบาย Macro-prudential (MaPP)

คือ นโยบายที่มีเป้าหมายหลักเพื่อลดการก่อตัวของความเสี่ยงเชิงระบบ (systemic risk) ที่อาจเกิดขึ้นจากจุดเปราะบางเล็ก ๆ จุดหนึ่งและลุกลามไปสู่จุดอื่น ๆ ในระบบการเงิน จนทำให้ระบบการเงินมีปัญหา และอาจส่งผลกระทบเป็นวงกว้างและรุนแรงต่อภาคเศรษฐกิจจริง

โดยปกติ นโยบาย MaPP จะมีลักษณะสวนทางกับวงจรเศรษฐกิจ (countercyclical) คือ เข้มงวดในช่วงที่เศรษฐกิจร้อนแรงเพื่อลดการสะสมความเสี่ยงในระบบการเงิน และผ่อนคลายในช่วงที่เศรษฐกิจชะลอตัวเพื่อให้ระบบการเงินสนับสนุนการฟื้นตัวได้อย่างเต็มที่ เช่น นโยบาย Countercyclical Buffer ซึ่งให้สถาบันการเงินดำรงเงินกองทุนส่วนเพิ่มในภาวะที่สินเชื่อขยายตัวร้อนแรง แต่ไม่ต้องดำรงเงินกองทุนส่วนเพิ่มดังกล่าวในภาวะที่สินเชื่อชะลอลง หรือนโยบาย Loan-to-Value (LTV) ซึ่งกำหนดระดับ LTV ต่ำในช่วงที่เศรษฐกิจขยายตัวเพื่อดูแลไม่ให้เกิดการเก็งกำไรในภาคอสังหาริมทรัพย์ และเพิ่มระดับ LTV เมื่อเศรษฐกิจชะลอตัวเพื่อกระตุ้นความต้องการที่อยู่อาศัย เป็นต้น

นโยบาย MaPP ต่างจากนโยบายการกำกับดูแลสถาบันการเงิน (Micro-prudential: MiPP) และนโยบายการเงิน (Monetary Policy: MP) ในมิติวัตถุประสงค์การใช้ ดังนี้

ทั้งนี้ นโยบายกำกับดูแลหนึ่ง ๆ สามารถเป็นทั้ง MiPP และ MaPP ขึ้นอยู่กับวัตถุประสงค์ของนโยบาย เช่น การกำหนดระดับ LTV หากมีเป้าหมายให้สถาบันการเงินปล่อยกู้อย่างระมัดระวังไม่รับความเสี่ยงสูงเกินไปก็ถือเป็นนโยบาย MiPP แต่หากมีเป้าหมายเพื่อลดการเก็งกำไรในภาคอสังหาริมทรัพย์ซึ่งเป็นความเสี่ยงเชิงระบบก็ถือเป็นนโยบาย MaPP

หลักการของการดำเนินนโยบาย MaPP ของ ธปท.

นอกจากนี้ ธปท. ยังร่วมกับหน่วยงานกำกับดูแลอื่น ๆ เช่น สำนักงานคณะกรรมการกำกับดูแลหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) สำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) กรมส่งเสริมสหกรณ์ (กสส.) เพื่อให้การประสานงานในการดูแลความเสี่ยงของระบบการเงินไทยเป็นไปอย่างครบวงจร

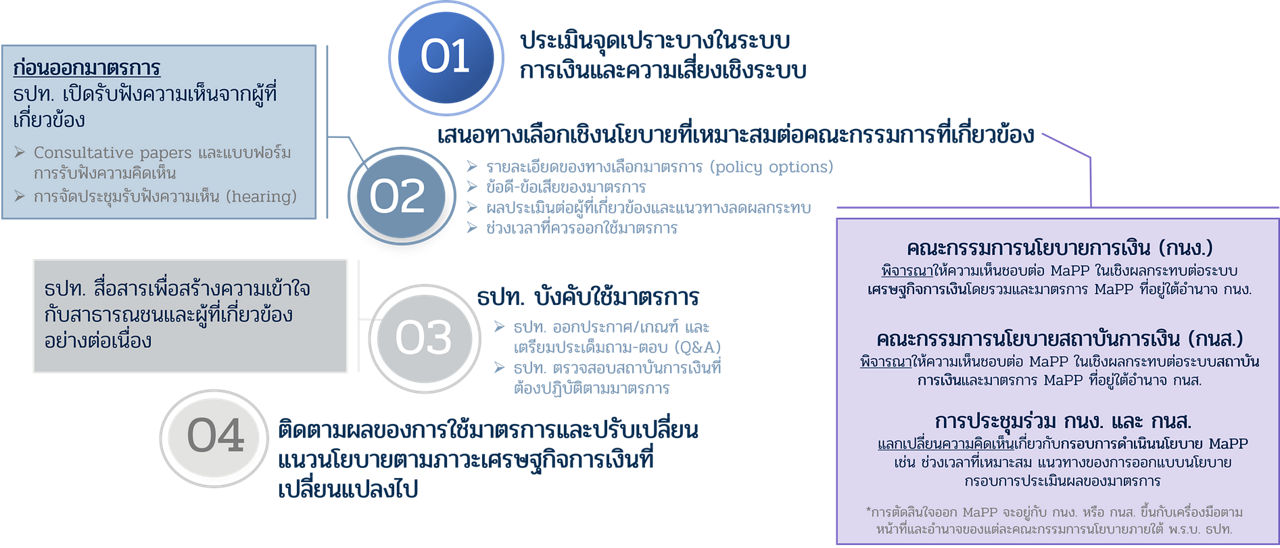

กระบวนการออกนโยบาย MaPP ของ ธปท.

ประเภทเครื่องมือของ MaPP แบ่งได้ 5 ประเภท

1. เครื่องมือด้านเงินกองทุนและสร้างกันชน (buffer) ในช่วงเศรษฐกิจขาลง

เช่น การกันสำรอง (dynamic provision) counter-cyclical capital buffer (CCyB)

2. เครื่องมือด้านสภาพคล่อง

เช่น การดำรงสินทรัพย์สภาพคล่อง (liquidity coverage ratio: LCR) เกณฑ์ maturity mismatch limit

3. เครื่องมือด้านการให้สินเชื่อ

เช่น อัตราส่วนภาระหนี้ต่อรายได้ (debt service ratio: DSR) รายได้ขั้นต่ำ loan-to-value (LTV) limit

4. เครื่องมือดูแลความเสี่ยงจากความเชื่อมโยงของผู้เล่นในระบบการเงิน (interconnectedness)

เช่น capital surcharge สำหรับธนาคารพาณิชย์ที่มีความสำคัญเชิงระบบ (domestic systemically important banks: D-SIBs)

5. เครื่องมือด้านอื่น ๆ

เช่น การดูแลเงินทุนเคลื่อนย้ายระหว่างประเทศ

มาตรการ MaPP ที่ ธปท. ดำเนินการ