ทำไมไทยไม่ใช้ “อัตราแลกเปลี่ยน” เป็นเป้าหมายนโยบายการเงิน?

ดร.ฐิติมา ชูเชิด

นายรัชชพล ศุภวิวรรธน์

นายจิรายุ จันทรสาขา

ฝ่ายนโยบายการเงิน

ช่วงนี้มีการตั้งคำถามผ่านหลากหลายสื่อว่า "ทำไมแบงก์ชาติไม่ใช้อัตราแลกเปลี่ยนเป็นเป้าหมายนโยบายการเงินเพื่อดูแลให้ค่าเงินบาทมีเสถียรภาพ" วันนี้จึงอยากชวนมาทำความเข้าใจเกี่ยวกับกรอบนโยบายการเงินของไทยให้มากขึ้น

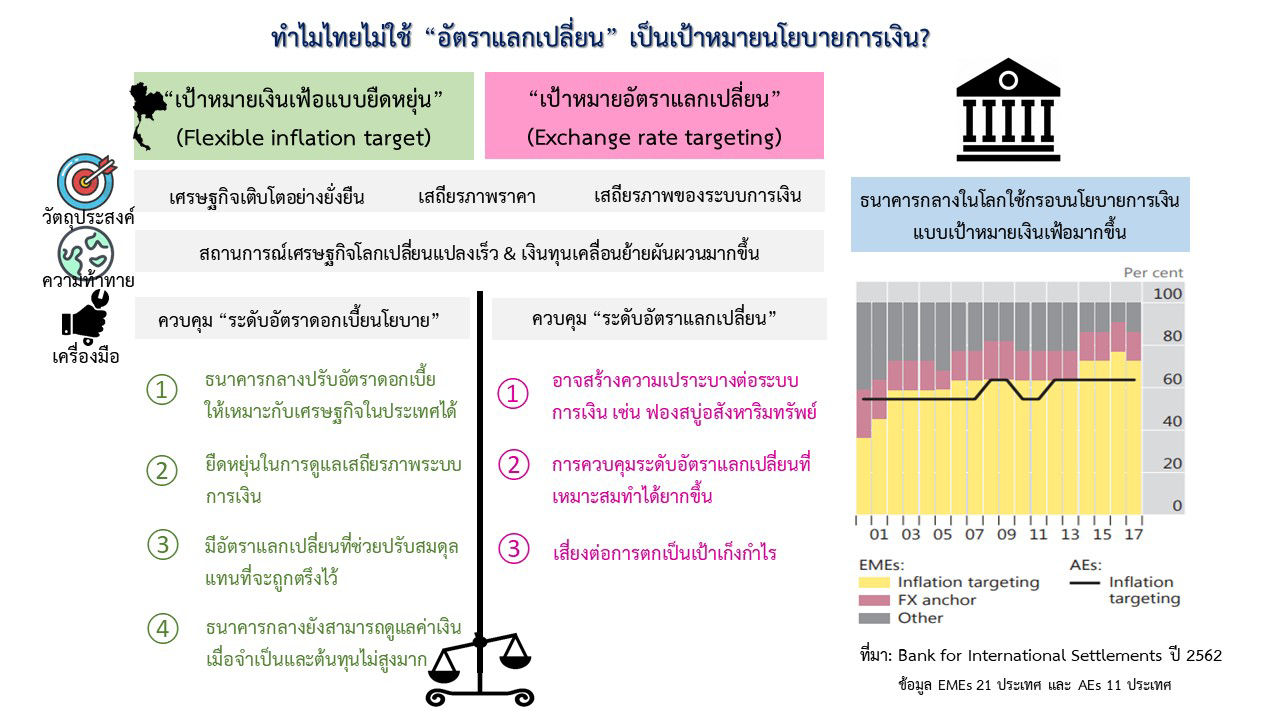

กรอบนโยบายการเงินไม่ว่าแบบใดต่างมีวัตถุประสงค์หลักเหมือนกัน ต่างกันแค่วิธีการ ไม่ว่าจะเลือกใช้กรอบนโยบายการเงินแบบ “เป้าหมายอัตราแลกเปลี่ยน” ที่ไทยใช้ในช่วงก่อนปี 2540 หรือ “เป้าหมายเงินเฟ้อแบบยืดหยุ่น” ที่ไทยใช้อยู่ในปัจจุบัน จริงๆ ทั้งสองแบบมี “วัตถุประสงค์” หลักเหมือนกัน คือ ต้องการดูแลราคาสินค้าและบริการในประเทศไม่ให้เกิดภาวะเงินเฟ้อสูงหรือต่ำเกินไป ต้องการดูแลเศรษฐกิจไม่ให้ร้อนแรงหรือซบเซามากไป รวมถึงดูแลเสถียรภาพระบบการเงินในประเทศ ความแตกต่างอยู่ที่ “วิธีการ”ที่จะไปให้ถึงจุดหมายปลายทาง หรือกล่าวง่ายๆ ว่า กรอบ “เป้าหมายอัตราแลกเปลี่ยน” เลือกวิธีการควบคุม “ระดับอัตราแลกเปลี่ยน”แต่กรอบ “เป้าหมายเงินเฟ้อ” เลือกวิธีการควบคุม “ระดับอัตราดอกเบี้ยนโยบาย”ที่มีกลไกการทำงานส่งผ่านไปเงินเฟ้อเป้าหมายและเศรษฐกิจ รวมถึงภาคส่วนต่างๆ ในระบบการเงินต่ออีกที โดยที่ธนาคารกลางในประเทศที่มีระบบเศรษฐกิจแบบเปิดขนาดเล็ก (small open economy) จะเลือกกรอบนโยบายการเงินที่เหมาะสม ดังนี้

กรอบเป้าหมายเงินเฟ้อที่มุ่งควบคุมระดับอัตราดอกเบี้ยนโยบาย ซึ่งกระทบทุกคนในประเทศโดยตรงทั้งครัวเรือน ธุรกิจ และภาครัฐกรอบนี้เหมาะกับประเทศที่ (1) ต้องการใช้นโยบายการเงินเพื่อดูแลระบบเศรษฐกิจและระบบการเงินในประเทศได้อย่างเต็มที่ โดยสามารถปรับอัตราดอกเบี้ยให้เหมาะสมกับวัฏจักรเศรษฐกิจตัวเองไม่ต้องปรับนโยบายตามประเทศที่ไปผูกค่าเงินด้วย รวมทั้งสามารถใช้อัตราดอกเบี้ยดูแลให้ระบบการเงินในประเทศมีเสถียรภาพ ได้ด้วย และ (2) ต้องการความยืดหยุ่นของอัตราแลกเปลี่ยน (floating exchange rate) โดยยอมให้อัตราแลกเปลี่ยนทำหน้าที่ปรับอุปสงค์และอุปทานเงินตราต่างประเทศให้สมดุลหลังจากที่มีปัจจัยภายนอกเข้ามากระทบ เศรษฐกิจจึงสามารถปรับตัวกลับสู่ปกติได้เร็ว แต่ธนาคารกลางยังสามารถดูแลอัตราแลกเปลี่ยนเมื่อจำเป็นด้วยต้นทุนการเข้าดูแลค่าเงินไม่สูงมาก โดยใช้ระบบอัตราแลกเปลี่ยนแบบลอยตัวภายใต้การจัดการ (managed-floating exchange rate) แบบที่ไทยใช้อยู่ในปัจจุบัน ซึ่งความสามารถในการเข้าดูแลค่าเงินขึ้นกับภาวะตลาดอัตราแลกเปลี่ยน วัฏจักรเศรษฐกิจ โครงสร้างเงินทุนเคลื่อนย้าย และระดับเงินสำรองระหว่างประเทศ

กรอบเป้าหมายอัตราแลกเปลี่ยนที่มุ่งรักษาระดับอัตราแลกเปลี่ยน ซึ่งกระทบโดยตรงต่อผู้ที่เกี่ยวข้องกับการค้าการลงทุนระหว่างประเทศ ไม่ว่าจะเป็นการตรึงอัตราแลกเปลี่ยนให้คงที่ (hard peg) หรือว่าจะเป็นการควบคุมให้เคลื่อนไหวในกรอบแคบ (soft peg) กรอบนี้เหมาะกับประเทศที่ (1) อัตราแลกเปลี่ยนมีผลต่อราคาสินค้าบริการในประเทศมาก โดยเฉพาะถ้าประเทศนั้นต้องพึ่งพาการนำเข้าสินค้าสูง เพราะไม่สามารถผลิตสินค้าและบริการเพื่อตอบสนองความต้องการของคนในประเทศได้เพียงพอ เช่น สิงคโปร์ ฮ่องกง (2) มีระบบการเงินที่เชื่อมโยงกับต่างประเทศสูง เช่น ประเทศที่เป็นศูนย์กลางทางการเงิน หรือมีสินทรัพย์หรือมีหนี้สินสกุลเงินต่างประเทศอยู่มาก อัตราแลกเปลี่ยนที่ผันผวนจะเพิ่มความเสี่ยงต่อเศรษฐกิจได้ง่าย นอกจากนี้ ธนาคารกลางจะไม่สามารถควบคุมอัตราดอกเบี้ยตามความจำเป็นของเศรษฐกิจได้ เพราะส่วนต่างของอัตราดอกเบี้ยระหว่างประเทศเพียงเล็กน้อยจะมีผลข้างเคียงให้เงินทุนเคลื่อนย้ายไหลเข้าออกมากจนอาจกระทบเสถียรภาพเศรษฐกิจการเงินได้ (3) ธนาคารกลางสามารถปรับอัตราดอกเบี้ยในประเทศให้เป็นไปตามทิศทางการดำเนินนโยบายการเงินของประเทศที่ไปผูกค่าเงินไว้ แต่หากเศรษฐกิจของ 2 ประเทศมีทิศทางที่แตกต่างกัน อาจทำให้ธนาคารกลางต้องปรับอัตราดอกเบี้ยตามทันทีทั้งที่เศรษฐกิจในประเทศเองก็ยังไม่พร้อม และ (4) ธนาคารกลางมีเงินสำรองระหว่างประเทศมากพอและสามารถดูแลอัตราแลกเปลี่ยนให้ใกล้เคียงกับระดับเหมาะสมที่สร้างสมดุลเศรษฐกิจภายในและภายนอกได้ ไม่เช่นนั้นต้นทุนการดูแลค่าเงินจะสูงมาก เพราะเงินสำรองระหว่างประเทศจะร่อยหรอลงอย่างรวดเร็ว หากนักเก็งกำไรค่าเงินเห็นช่องทางเข้าโจมตี เพราะรู้ว่าหากธนาคารกลางต้องเข้าไปฝืนความไม่สมดุลในตลาดอัตราแลกเปลี่ยนก็คงฝืนได้ไม่นาน จนเป็นเหตุที่ทำให้เกิดวิกฤตค่าเงินในหลายๆ ประเทศในอดีต รวมถึงที่เกิดขึ้นกับประเทศไทยในปี 2540

ที่ผ่านมาธนาคารกลางในโลกหันมาใช้กรอบนโยบายการเงินแบบเป้าหมายเงินเฟ้อแบบยืดหยุ่นมากขึ้น เพราะยืดหยุ่นกว่ากรอบเป้าหมายอัตราแลกเปลี่ยน ช่วยให้ประเทศส่วนใหญ่ที่เป็น small open economy สามารถรับมือกับกระแสเงินทุนเคลื่อนย้ายในตลาดการเงินโลกที่มีขนาดใหญ่และผันผวนได้ รวมถึงสามารถดูแลเสถียรภาพระบบการเงินภายในประเทศซึ่งเริ่มสำคัญมากขึ้นตั้งแต่เกิดวิกฤตการเงินโลกปี 2551 ในปัจจุบันมีธนาคารกลางในโลกร้อยละ 60 ที่ใช้กรอบเป้าหมายเงินเฟ้อแบบยืดหยุ่น ส่วนประเทศที่ใช้กรอบเป้าหมายอัตราแลกเปลี่ยนมีน้อยลงเหลือร้อยละ 20-25 และที่เหลือใช้กรอบอื่น เช่น เป้าหมายปริมาณเงิน

ประสบการณ์หลายประเทศชี้ให้เห็นว่า กรอบเป้าหมายอัตราแลกเปลี่ยนค่อนข้างขาดความยืดหยุ่นในการดูแลความเสี่ยงต่อเสถียรภาพระบบการเงิน โดยเฉพาะในโลกปัจจุบันที่สถานการณ์เปลี่ยนแปลงรวดเร็วและคาดเดายาก สภาพคล่องในตลาดการเงินโลกที่สูงมากจากอัตราดอกเบี้ยทั่วโลกที่อยู่ในระดับที่ต่ำมานานนับสิบปี ทำให้เงินทุนเคลื่อนย้ายเข้าออกระหว่างประเทศอย่างรวดเร็วเพื่อแสวงหาผลตอบแทนที่สูงกว่าในสินทรัพย์ทางการเงินประเภทต่างๆ จนอาจสร้างความเปราะบางให้ระบบการเงิน เช่น ฮ่องกงที่มีเงินทุนไหลเข้ามากจนทำให้เกิดฟองสบู่อสังหาริมทรัพย์ รวมทั้งทำให้การควบคุมระดับอัตราแลกเปลี่ยนที่เหมาะสมในโลกปัจจุบันทำได้ยากขึ้น โดยธนาคารกลางจะต้องใช้ทั้งเครื่องมืออัตราดอกเบี้ย เงินสำรองระหว่างประเทศ และการควบคุมเงินทุนเคลื่อนย้ายอย่างเข้มข้นมาก นอกจากนี้ การฝืนสมดุลของตลาดอัตราแลกเปลี่ยนมีต้นทุนต่อระบบเศรษฐกิจและระบบการเงินสูงมากในระยะยาวเนื่องจากเศรษฐกิจจะไม่ได้ทยอยปรับตัวให้สอดคล้องกับพื้นฐานที่แท้จริงของค่าเงินและ อาจกลายเป็นเป้าของนักเก็งกำไรค่าเงินได้ ดังที่ไทยเคยได้รับบทเรียนจากวิกฤตค่าเงินปี 2540

ในปัจจุบันไทยใช้นโยบายการเงินแบบ “กรอบเป้าหมายเงินเฟ้อแบบยืดหยุ่น” เพราะยืดหยุ่นกว่าและมีต้นทุนในระยะยาวต่อระบบเศรษฐกิจต่ำกว่า “กรอบเป้าหมายอัตราแลกเปลี่ยน” ทั้งความยืดหยุ่นต่อ การรองรับกระแสเงินทุนเคลื่อนย้ายที่ผันผวนมากจากสภาพคล่องโลกสูงและการใช้อัตราดอกเบี้ยเพื่อช่วยดูแลเสถียรภาพระบบการเงิน ซึ่งจะช่วยทำให้ต้นทุนในระยะยาวต่อระบบเศรษฐกิจต่ำกว่าเพราะจะช่วยลดโอกาสเกิดวิกฤตการเงินในอนาคตได้ ทั้งนี้แม้ในปัจจุบันประเทศไทยเลือกใช้กรอบเป้าหมายเงินเฟ้อและปล่อยค่าเงินบาทให้เคลื่อนไหวได้ยืดหยุ่นขึ้น แต่ ธปท. ก็ยังสามารถดูแลค่าเงินบาทได้ในจังหวะที่ค่าเงินผันผวนเร็วเกินไปจนทำให้ประชาชนและภาคธุรกิจปรับตัวไม่ทัน

แม้นโยบายการเงินแบบกรอบเป้าหมายเงินเฟ้อจะยังตอบโจทย์บริบทของไทยในช่วงนี้ อย่างไรก็ดี ผู้เขียนเห็นว่าธนาคารกลางทุกแห่งต่างก็ต้องทบทวนความเหมาะสมของกรอบนโยบายการเงินเป็นระยะ ๆ เพื่อให้สอดคล้องและเท่าทันสถานการณ์เศรษฐกิจการเงินโลกที่เปลี่ยนแปลงไปตลอดเวลา สำหรับไทยเองก็มีการทบทวนและพัฒนากรอบการดำเนินนโยบายการเงินตลอด 20 ปีที่ผ่านมา และจะต้องพัฒนาต่อไปในอนาคตข้างหน้า เพื่อให้ได้ “วิธีการ” ที่เหมาะสมที่สุดในการบรรลุเป้าหมายทั้งการเติบโตทางเศรษฐกิจ เสถียรภาพด้านราคา และเสถียรภาพด้านระบบการเงิน