รู้จักและเข้าใจมาตรการดูแลหนี้ครัวเรือน

นางสาวปิยาณี ประสงค์วรรณะ

ฝ่ายเสถียรภาพระบบการเงิน

หนี้ครัวเรือนเป็นประเด็นสำคัญที่ต้องได้รับการดูแลแก้ไข โดยในระดับมหภาคหนี้ครัวเรือนไทยอยู่ในระดับสูงเมื่อเทียบกับต่างประเทศ และสัดส่วนหนี้ส่วนใหญ่เป็นหนี้ระยะสั้นซึ่งทำให้ครัวเรือนมีภาระผ่อนต่อเดือนสูง ทั้งนี้ จากข้อมูลในระดับจุลภาค[1] พบว่าคนไทย ป็นหนี้เร็วขึ้น คือ เริ่มก่อหนี้ตั้งแต่อายุยังน้อย เป็นหนี้เยอะขึ้น คือ หนี้สินต่อหัวสูงขึ้นกว่าในอดีต และ เป็นหนี้นานขึ้น คือ ภาระหนี้ไม่ได้ลดลงนักเมื่อผู้กู้อายุเพิ่มขึ้นแม้จะย่างเข้าสู่วัยเกษียณ และที่สำคัญคนไทยจำนวนมากถูกติดตามทวงถามหนี้ โดยมีคนเป็นแสนรายกำลังเข้าสู่กระบวนการบังคับคดีและอาจถูกอายัดทรัพย์ เกิดความเครียด กระทบต่อทั้งประสิทธิภาพการทำงาน สอดคล้องกับปัญหาเชิงสังคมตามที่ปรากฏในสื่อต่าง ๆ สิ่งเหล่านี้ชี้ให้เห็นความจำเป็นเร่งด่วนที่ทุกภาคส่วนต้องร่วมกันดูแลปัญหาหนี้ครัวเรือนก่อนจะลุกลามเป็นปัญหาเศรษฐกิจและสังคมในวงกว้าง

การก่อหนี้ไม่ใช่สิ่งไม่ดี แต่หากหนี้ที่ก่อเพิ่มขึ้นไม่ใช่เพื่อสร้างรายได้ แต่เน้นเพื่อการบริโภค โดยขาดการออมและการวางแผนทางการเงินที่ดี ก็อาจนำมาสู่ปัญหาหนี้เกินตัวในที่สุด ทุกวันนี้ เราเห็นพฤติกรรมของคนทั้งรุ่นใหม่และรุ่นเก่าที่คุ้นชินกับการใช้ก่อนจ่ายทีหลัง เพลิดเพลินกับการรูดบัตรแล้วผ่อนจ่ายทำให้ใช้จ่ายเกินตัว หมุนหนี้ผ่านสินเชื่ออนุมัติไว ขณะที่เก็บออมน้อยลง ส่งผลให้เมื่อมีรายได้เข้ามาก็ต้องนำไปจ่ายชำระหนี้เป็นสัดส่วนมากเมื่อเทียบกับรายได้ หากมีเหตุจำเป็นต้องใช้จ่ายฉุกเฉินหรือรายได้ลดลง ก็จะส่งผลกระทบต่อชีวิตความเป็นอยู่และตกอยู่ในกับดักหนี้ได้ง่าย ขณะเดียวกัน สถาบันการเงินแข่งขันการให้สินเชื่อรายย่อยมากขึ้น ซึ่งในบางกรณีไม่คำนึงถึงความสามารถในการชำระหนี้ที่แท้จริงและเงินเหลือหลังผ่อนชำระให้เพียงพอแก่การดำรงชีพของลูกหนี้ ส่งผลให้กลุ่มลูกหนี้ที่เปราะบางอยู่แล้วเปราะบางยิ่งขึ้นจนมีปัญหาหนี้สินล้นพ้นตัวได้

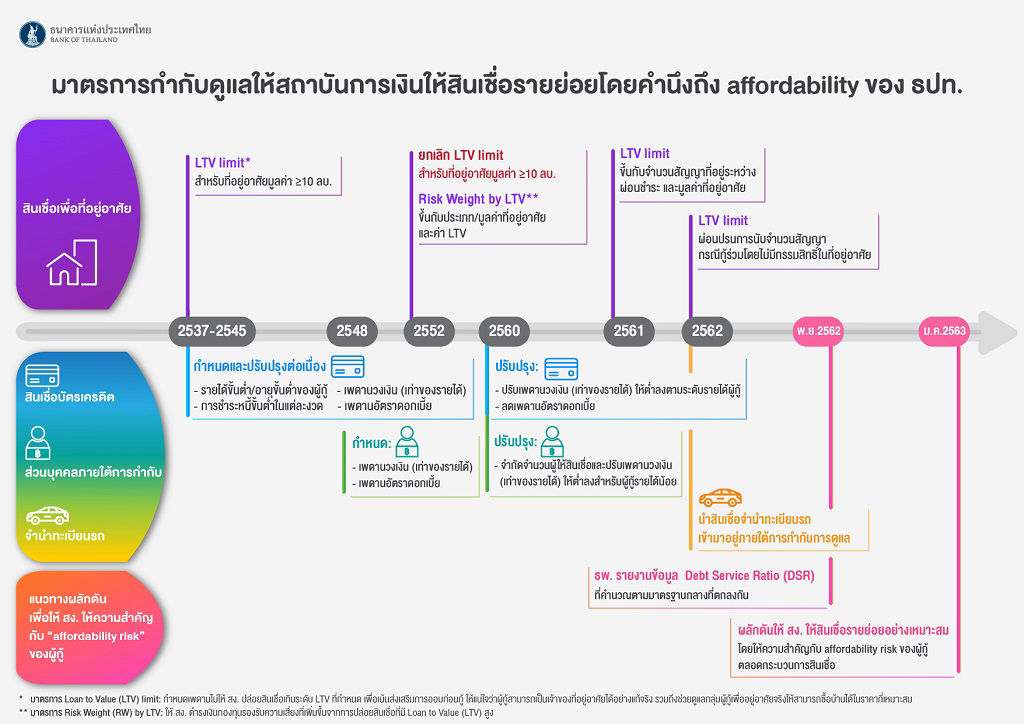

ที่ผ่านมา หน่วยงานต่าง ๆ รวมถึงธนาคารแห่งประเทศไทย (ธปท.) ได้ติดตามสถานการณ์และช่วยกันดูแลปัญหาหนี้ครัวเรือนอย่างใกล้ชิด โดยในส่วนของ ธปท. ได้มีการผลักดันเพื่อดูแลปัญหาหนี้ครัวเรือนในหลายมิติ ได้แก่ มิติที่ 1 การกำกับดูแลให้สถาบันการเงินปล่อยกู้แก่รายย่อยโดยคำนึงถึงความสามารถของผู้กู้ในการผ่อนชำระหนี้โดยไม่กระทบชีวิตความเป็นอยู่ (affordability) ผ่านมาตรการต่าง ๆ โดยพิจารณาให้เหมาะสมกับสถานการณ์และความเปราะบางของภาคครัวเรือนในแต่ละช่วงเวลา เช่น

1. สินเชื่อบัตรเครดิต (ปี 2560) โดยกำหนดรายได้ขั้นต่ำและวงเงินสินเชื่อตามระดับรายได้ของผู้กู้ เพื่อดูแลมิให้ครัวเรือนก่อหนี้สูงเกินไปจนไม่สอดคล้องกับรายได้และความสามารถในการผ่อนชำระหนี้ ซึ่งอาจทำให้สุ่มเสี่ยงต่อการติดกับดักหนี้ โดยเฉพาะอย่างยิ่งหนี้จากสินเชื่อที่เข้าถึงง่าย ไม่มีหลักประกัน ซึ่งมีอัตราดอกเบี้ยค่อนข้างสูง นอกจากนี้ ยังมีการปรับลดเพดานอัตราดอกเบี้ยค้างชำระลงอีกด้วย

2. สินเชื่อส่วนบุคคลภายใต้การกำกับ (ปี 2560)โดยกำหนดวงเงินตามระดับรายได้ของผู้กู้ในทุกระดับรายได้ และจำกัดจำนวนผู้ให้บริการสำหรับผู้กู้ที่มีรายได้ต่อเดือนต่ำกว่า 30,000 บาท ซึ่งจากข้อมูลในเชิงลึกพบว่ามีความเปราะบางและข้อกังวลในเรื่อง affordability มากกว่ากลุ่มอื่น

3. สินเชื่อจำนำทะเบียนรถ (ปี 2562) ซึ่งถูกนำเข้ามาอยู่ภายใต้การกำกับดูแลของ ธปท. เพื่อยกระดับมาตรฐานการให้บริการ และคุ้มครองผู้กู้ให้เข้าถึงสินเชื่อในราคาที่เหมาะสม และได้รับการปฏิบัติอย่างเป็นธรรม ซึ่งจะช่วยบรรเทาปัญหาหนี้นอกระบบ

4. สินเชื่อเพื่อที่อยู่อาศัย ธปท. ได้เริ่มกำหนดเพดานอัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกัน (loan to value : LTV ratio) ในปี 2546 เพื่อลดความร้อนแรงในตลาดอสังหาริมทรัพย์ และได้มีการปรับปรุงเกณฑ์เรื่อยมา ล่าสุดในปี 2562 ธปท. ได้ปรับเกณฑ์ LTV อีกครั้ง เพื่อดูแล affordability ของผู้กู้ซื้อบ้าน โดยเฉพาะการกู้ซื้อบ้านหลังแรกให้สามารถซื้อบ้านได้ในราคาที่เหมาะสม และลดการเก็งกำไรโดยกำหนดเพดาน LTV ตามจำนวนสัญญาสินเชื่อที่อยู่ระหว่างผ่อนชำระ นอกจากนี้ หลังจากได้มีการติดตามและประเมินผลของมาตรการ ธปท. ได้ปรับปรุงเกณฑ์เพิ่มเติมในเดือน ส.ค. 2562 โดยผ่อนผันการนับจำนวนสัญญากรณีที่ผู้กู้ร่วมไม่มีกรรมสิทธิ์ในที่อยู่อาศัย ซึ่งส่วนใหญ่เป็นการช่วยเหลือกันภายในครอบครัว สำหรับการกู้ซื้อบ้านหลังแรกโดยไม่ได้มีวัตถุประสงค์เพื่อเก็งกำไร

จะเห็นได้ว่ามาตรการที่ผ่านมาเน้นการกำกับดูแลสินเชื่อเฉพาะประเภท ในระยะต่อไป ธปท. มีแผนที่จะผลักดันการให้ความสำคัญกับ affordability ของผู้กู้มากขึ้น ร่วมกับสถาบันการเงินใน 2 เรื่องสำคัญ คือ (1) การกำหนดมาตรฐานวิธีการคำนวณสัดส่วนภาระหนี้ที่ผู้กู้มีทั้งหมดต่อรายได้ หรือ debt service ratio (มาตรฐานกลาง DSR) เพื่อใช้ติดตามความสามารถในการชำระหนี้อย่างครอบคลุม และคำนึงถึงเงินเหลือเพื่อดำรงชีพหลังหักภาระผ่อนชำระทั้งหมดของผู้กู้ โดยธนาคารพาณิชย์ได้มีข้อสรุปมาตรฐานกลาง DSR ร่วมกันแล้ว และจะเริ่มรายงานข้อมูลงวดแรกให้ ธปท. ในไตรมาส 4 ปี 2562 นี้ ซึ่งจะทำให้สามารถประเมินความสามารถในการชำระหนี้ที่แท้จริงของผู้กู้กลุ่มต่าง ๆ ได้ละเอียดยิ่งขึ้น (2) การผลักดันให้สถาบันการเงินให้สินเชื่อรายย่อยอย่างเหมาะสม เพื่อดูแลปัญหาหนี้เกินตัวของภาคครัวเรือน โดยให้ความสำคัญกับความเสี่ยงต่อการมีเงินเหลือไม่พอดำรงชีพของผู้กู้ หลังจากก่อหนี้เพิ่ม (affordability risk) โดยเฉพาะอย่างยิ่งในกลุ่มเปราะบาง นอกเหนือจากความเสี่ยงด้านเครดิตของสถาบันการเงิน และนำหลักการดังกล่าวไปใช้ในกระบวนการให้สินเชื่อแก่รายย่อย ทั้งในการออกแบบและเสนอขายผลิตภัณฑ์สินเชื่อที่สอดคล้องกับความต้องการ ความจำเป็น และความสามารถในการชำระหนี้ของลูกค้า และในการประเมินความสามารถของลูกค้าโดยคำนึงว่าลูกค้าจะมีเงินเหลือหลังชำระหนี้เพียงพอต่อการดำรงชีพในระยะยาวหรือไม่ด้วย นอกจากมาตรการและแผนงานข้างต้นซึ่งเน้นดูแลผู้กู้ในขณะก่อหนี้แล้ว ยังได้มีการดำเนินการในมิติที่ 2 การส่งเสริมความรู้และเสริมสร้างวินัยทางการเงิน เพื่อให้ครัวเรือนสามารถบริหารจัดการและวางแผนรายรับรายจ่ายได้อย่างเหมาะสม อันจะช่วยป้องกันการใช้จ่ายและก่อหนี้เกินตัว และในมิติที่ 3 การช่วยเหลือให้ลูกหนี้รายย่อยหลุดพ้นจากความเป็นหนี้ โดย ธปท. ได้ริเริ่มโครงการคลินิกแก้หนี้เพื่อให้สามารถปรับโครงสร้างหนี้ที่ลูกหนี้มีกับธนาคารพาณิชย์หลายแห่งได้อย่างเบ็ดเสร็จในที่เดียว ซึ่งต่อมาขยายขอบเขตโครงการให้รวมถึงหนี้ที่มีกับ non-bank 19 แห่งด้วย เพื่อให้สามารถช่วยเหลือลูกหนี้ที่มีปัญหาได้มากขึ้น

------------------------------

[1] “มุมมองใหม่หนี้ครัวเรือนไทยผ่าน Big Data ของเครดิตบูโร”, วารสาร aBRIDGEd ฉบับที่ 10 ปี 2560, สถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย