ส่องประสบการณ์เครื่องมือดูแลค่าเงินในต่างประเทศ

นายรัชชพล ศุภวิวรรธน์

นางสาวธาราทิพย์ ตั้งกาญจนภาสน์

อัตราแลกเปลี่ยนจัดว่าเป็นประเด็นหนึ่งที่สาธารณชนให้ความสนใจ เพราะเกี่ยวข้องกับทุกภาคส่วน ไม่ทางตรงก็ทางอ้อม ในช่วงที่ผ่านมา ค่าเงินของประเทศตลาดเกิดใหม่ (emerging markets: EMs) รวมถึงไทย ซึ่งใช้ระบบอัตราแลกเปลี่ยนแบบลอยตัวนั้นผันผวนค่อนข้างมาก จากกระแสเงินทุนเคลื่อนย้ายที่เปลี่ยนทิศทางเร็วตาม (1) การคาดการณ์ทิศทางนโยบายการเงินของประเทศเศรษฐกิจหลัก (2) ความไม่แน่นอนของนโยบายกีดกันทางการค้าระหว่างสหรัฐฯ และจีน รวมถึง (3) ความเชื่อมั่นของนักลงทุนต่อปัจจัยพื้นฐานทางเศรษฐกิจของประเทศ EMs เอง กระแสเงินทุนเคลื่อนย้ายที่ไหลออกฉับพลันและรุนแรงมีส่วนทำให้บางประเทศ EMs ต้องเผชิญกับวิกฤตค่าเงินในช่วงกลางปีนี้ เช่น ตุรกีและอาร์เจนตินา อีกทั้งยังมีส่วนสร้างแรงกดดันให้ค่าเงินในภูมิภาคเอเชียอ่อนค่าลงด้วย

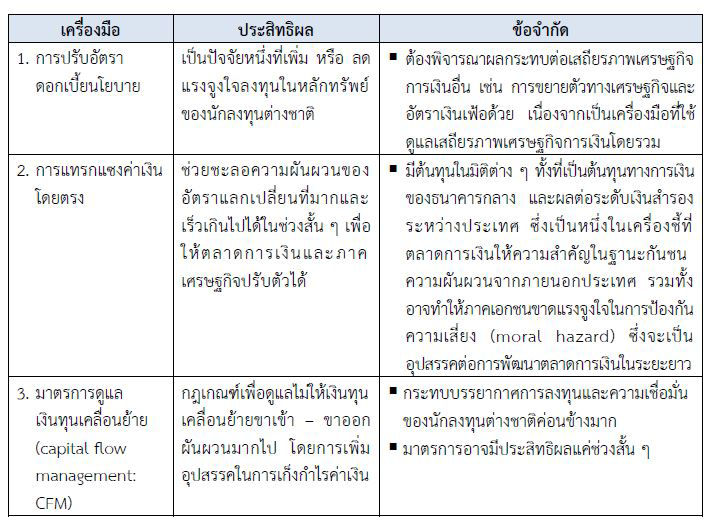

ธนาคารกลางของประเทศ EMs รับมือกับกระแสเงินทุนเคลื่อนย้ายที่ผันผวนด้วยการปล่อยให้ค่าเงินปรับตัวตามกลไกตลาด ควบคู่กับการใช้เครื่องมือหลายรูปแบบเพื่อดูแลไม่ให้ค่าเงินผันผวนเกินไป บทความนี้ได้รวบรวมประสบการณ์การใช้เครื่องมือดูแลเสถียรภาพอัตราแลกเปลี่ยนของธนาคารกลางต่างประเทศ ซึ่งมีข้อดีและข้อจากัดต่างกัน ตามตาราง

1. การใช้เครื่องมืออัตราดอกเบี้ยนโยบาย มีตัวอย่างหลายประเทศที่ใช้เครื่องมือนี้ในช่วงปีนี้ เช่น อินโดนีเซียที่ปรับขึ้นอัตราดอกเบี้ยไปแล้วถึง 6 ครั้ง รวม 1.75% เพื่อรักษาเสถียรภาพด้านต่างประเทศ เนื่องจากประสบปัญหาขาดดุลบัญชีเดินสะพัดสูง อินเดียที่ปรับขึ้นดอกเบี้ยนโยบายไปแล้ว 2 ครั้ง รวม 0.5% เพื่อลดแรงกดดันค่าเงินด้านอ่อนค่าที่มีผลทำให้เงินเฟ้อในประเทศสูง แต่การใช้เครื่องมืออัตราดอกเบี้ยนโยบายช่วยดูแลอัตราแลกเปลี่ยนที่มากเกินไป ก็อาจส่งผลเสียต่อเศรษฐกิจในประเทศได้ เช่น อาร์เจนตินาที่ปรับขึ้น อัตราดอกเบี้ยนโยบายไปแล้ว 31.25% ในปีนี้แต่มาตรการดังกล่าวเพียงมาตรการเดียวไม่สามารถรักษาเสถียรภาพอัตราแลกเปลี่ยนได้ และกลับมีผลทำให้ความสามารถในการชำระหนี้ของประเทศด้อยลงมาก จนในที่สุดต้องขอรับความช่วยเหลือจากกองทุนการเงินระหว่างประเทศ (IMF)

2. การแทรกแซงตลาดอัตราแลกเปลี่ยน แม้ธนาคารกลางส่วนใหญ่ไม่เปิดเผยข้อมูลการแทรกแซงค่าเงิน แต่สาธารณชนสามารถติดตามการใช้เครื่องมือนี้ได้โดยคร่าวจากการเปลี่ยนแปลงตัวเลขเงินสำรองระหว่างประเทศ ที่ธนาคารกลางประกาศในแต่ละช่วงเวลา อย่างไรก็ตาม การเปลี่ยนแปลงของมูลค่าเงินสำรองฯ อาจเกิดจากการเปลี่ยนแปลงมูลค่าสินทรัพย์และการตีราคาอัตราแลกเปลี่ยนด้วย จึงต้องตีความอย่างระมัดระวัง หรือ พิจารณาร่วมกับการสื่อสารของธนาคารกลาง ซึ่งเป็นกลยุทธ์หนึ่งที่ธนาคารกลางใช้เพื่อยึดเหนี่ยวการคาดการณ์ของสาธารณชนและเสริมประสิทธิผลของการดูแลค่าเงิน โดยธนาคารกลางอินโดนีเซีย อินเดีย และอาร์เจนตินา เป็นกรณีตัวอย่างที่มีการแทรกแซงค่าเงินเพื่อช่วยไม่ให้ค่าเงินอ่อนค่าลงมากในปีนี้ สะท้อนจากระดับเงินสำรองฯ ที่ลดลงไปมากจากระดับ ณ สิ้นปีก่อน รวมถึงการให้สัมภาษณ์ของผู้ว่าการฯ ถึงความพร้อมในการเพิ่มระดับการแทรกแซงค่าเงิน แต่ในกรณีของอาร์เจนตินาที่ใช้เงินสำรองฯ แทรกแซงค่าเงินมาก ทำให้นักลงทุนกังวลว่า ธนาคารกลางอาจไม่สามารถรักษาเสถียรภาพอัตราแลกเปลี่ยนในอนาคตได้ จึงกลับทาให้ค่าเงินยิ่งอ่อนค่ามากขึ้น

3. CFM แบ่งได้เป็น 1) กฎเกณฑ์ควบคุมด้านราคา ซึ่งอาจมีผลจำกัดเพราะนักลงทุนสามารถปรับการลงทุนเพื่อหลีกเลี่ยงมาตรการได้ เช่น การจัดเก็บภาษีเงินทุนต่างชาติที่เข้ามาลงทุนในตลาดหุ้นและตลาดพันธบัตรของบราซิลในปี 2552 เนื่องจากมีเงินทุนไหลเข้าจำนวนมาก ซึ่งมาตรการดังกล่าวมีผลไม่มาก ธนาคารกลางบราซิลจึงทยอยเพิ่มอัตราภาษี และ 2) กฎเกณฑ์ควบคุมด้านปริมาณ ซึ่งส่วนใหญ่มักใช้ดูแลเงินทุนไหลออกในช่วงวิกฤต เช่น การออกมาตรการห้ามนักลงทุนต่างชาตินำเงินออกเป็นเวลา 12 เดือนในช่วงวิกฤตเศรษฐกิจ ปี 2540 ของมาเลเซีย ซึ่งมาตรการนี้ส่งผลกระทบต่อความเชื่อมั่นของนักลงทุนและการลงทุนโดยตรงจาก ต่างประเทศค่อนข้างยาวนาน

สำหรับประสบการณ์ของไทย นอกจากการผสมผสานเครื่องมือดูแลเสถียรภาพอัตราแลกเปลี่ยนข้างต้นให้เหมาะสมกับบริบทเศรษฐกิจไทย ในช่วงหลังธนาคารแห่งประเทศไทยยังให้ความสำคัญกับมาตรการอื่นที่จะช่วยให้ภาคเอกชนเสริมสร้างภูมิคุ้มกันตนเองจากความผันผวนของค่าเงินด้วย เช่น การเสริมสร้างความรู้ ความเข้าใจในการป้องกันความเสี่ยงของอัตราแลกเปลี่ยน การสนับสนุนมาตรการแก้ไขปัญหาเชิงโครงสร้างเพื่อยกระดับความสามารถในการแข่งขันของภาคธุรกิจ และการลดขั้นตอนการทำธุรกรรมแลกเปลี่ยนเงินตราต่างประเทศให้คล่องตัวขึ้น (Regulatory Guillotine) ตลอดจนการทยอยผ่อนคลายกฎเกณฑ์เงินทุนเคลื่อนย้ายให้เงินทุนขาออกของคนไทยสมดุลกับกระแสเงินทุนไหลเข้าของนักลงทุนต่างชาติมากขึ้น

จากประสบการณ์ต่างประเทศทำให้เห็นว่า เครื่องมือในการดูแลเสถียรภาพอัตราแลกเปลี่ยนของธนาคารกลางมีหลายรูปแบบ รวมถึงแต่ละเครื่องมือมีข้อจำกัดต่างกันและมีผลกระทบต่อเศรษฐกิจในวงกว้าง โดยมีทั้งผู้ได้ประโยชน์และเสียประโยชน์ ผู้ดำเนินนโยบายจึงต้องพิจารณาใช้เครื่องมือตามบริบทเศรษฐกิจเป็นหลัก และแม้ว่าธนาคารกลางจะสามารถช่วยรักษาเสถียรภาพของค่าเงินได้ แต่ในโลกปัจจุบันที่ตลาดการเงินผันผวน และไม่แน่นอนสูง การพึ่งพาการดูแลเสถียรภาพอัตราแลกเปลี่ยนโดยธนาคารกลางเพียงฝ่ายเดียวย่อมไม่เพียงพอ ทุกภาคส่วนจึงควรปรับตัวเพื่อสร้างภูมิคุ้มกันจากความผันผวนของอัตราแลกเปลี่ยนด้วยเช่นกัน

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย