เมื่ออัตราดอกเบี้ยในโลกอาจต่ำลง...อีกนาน (lower for longer)

ดร.ฐิติมา ชูเชิด

ฝ่ายนโยบายการเงิน

ตั้งแต่ช่วงกลางปีมานี้ ธนาคารกลางประเทศต่างๆ ประกาศปรับลดอัตราดอกเบี้ยนโยบายลงหลายครั้งติดๆ กัน ทำให้บรรดานักลงทุนในตลาดการเงินเริ่มมองว่า ท่ามกลางการชะลอตัวของเศรษฐกิจโลกและความไม่แน่นอนของผลกระทบสงครามการค้าที่ยืดเยื้อ รวมทั้งปัญหาภูมิศาสตร์การเมืองโลกที่ดูรุนแรงขึ้น น่าจะทำให้ทิศทางอัตราดอกเบี้ยโลกต่ำลงจากปัจจุบันที่ต่ำอยู่แล้วและอาจต่ำไปอีกนาน จึงน่าคิดว่าภาวะ lower for longer จะมีนัยอย่างไรต่อเศรษฐกิจ การดำเนินนโยบายของภาครัฐ และประชาชนเช่นเราๆ

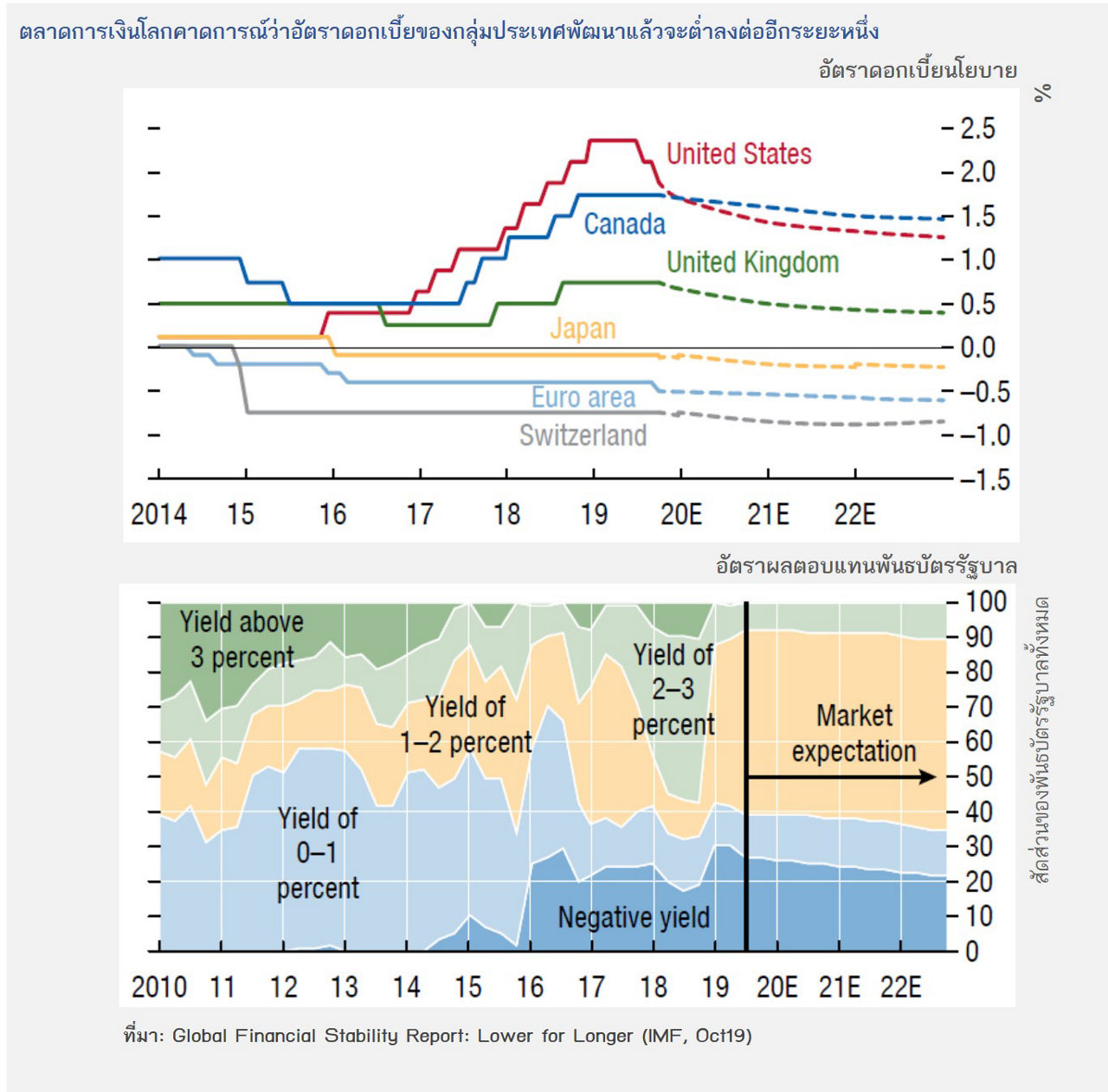

รายงานเสถียรภาพระบบการเงินโลกของ IMF ล่าสุดได้เน้นความสำคัญของภาวะ lower for longer โดยธนาคารกลางประเทศต่างๆ คิดเป็น 70% ของขนาดเศรษฐกิจโลกใช้นโยบายการเงินผ่อนคลายมากขึ้น บางแห่งลดอัตราดอกเบี้ยลงไปอยู่ในระดับที่เคยใช้รับมือกับวิกฤตการเงินโลกปี 2551 บางแห่งลดดอกเบี้ยลงไปต่ำกว่าระดับในตอนนั้นเสียอีก การตอบสนองอย่างรวดเร็วของธนาคารกลางในการลดอัตราดอกเบี้ยและการสื่อสารถึงความพร้อมในการรับมือกับความเสี่ยงที่เศรษฐกิจโลกอาจชะลอลงกว่านี้ ทำให้นักลงทุนมองว่าน่าจะเห็นทิศทางอัตราดอกเบี้ยนโยบายต่ำลงอีกนาน ส่งผลให้ทิศทางอัตราดอกเบี้ยในตลาดการเงินทั่วโลกปรับลดลงตาม โดยเฉพาะอัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวที่ต่ำลงมากและติดลบไปแล้วในบางประเทศจนนักลงทุนในตลาดการเงินเริ่มมองว่า 1 ใน 5 ของพันธบัตรเหล่านี้อาจให้ผลตอบแทนติดลบนานถึงปี 2022

การคาดการณ์ทิศทางอัตราดอกเบี้ยในตลาดการเงินโลกว่าจะ lower for longerยิ่งทำให้ภาวะการเงินโลกผ่อนคลายมากขึ้น รายงานของ IMF ระบุว่าสิ่งสำคัญที่ต้องระวังในภาวะนี้ คือ ความเสี่ยงด้านเสถียรภาพระบบการเงินที่จะก่อตัวเพิ่มขึ้น เช่น (1) นักลงทุนอาจแสวงหาผลตอบแทนที่สูงขึ้นและกล้าตัดสินใจลงทุนในสินทรัพย์เสี่ยงมากขึ้น (risk-taking) (2) ธุรกิจและครัวเรือนอาจตัดสินใจก่อหนี้เพิ่มง่ายขึ้นจากภาระดอกเบี้ยที่ถูกลง ซึ่งจะเป็นปัญหาโดยเฉพาะประเทศที่มีหนี้ภาคธุรกิจหรือหนี้ภาคครัวเรือนสูงอยู่แล้ว รวมถึง (3) ผลตอบแทนการออมที่ลดลงอาจไม่จูงใจให้ออม และผู้เกษียณอายุที่พึ่งพาแค่รายได้เงินฝากจะมีเงินใช้จ่ายน้อยลง

ในแวดวงธนาคารกลางภูมิภาคเพิ่งมีเวทีหารือร่วมกับ IMF ไปไม่นานนี้ ซึ่งเห็นกันว่าความเสี่ยงต่อเสถียรภาพระบบการเงินที่ต้องระวังดังกล่าว ยังพอมีทางใช้มาตรการดูแลช่วยได้ ทั้งประเภทป้องกันไว้ก่อน ประเภทแก้ไขเยียวยา และประเภทมุ่งปรับพฤติกรรม เช่น การสื่อสารไม่ให้นักลงทุนประเมินความเสี่ยงจากภาวะการเงินผ่อนคลายต่ำเกินไปและการกำกับดูแลพฤติกรรม risk-taking ที่ก่อตัวเร็ว การเร่งกระบวนการปรับโครงสร้างหนี้ธุรกิจหรือหนี้ครัวเรือนที่มีศักยภาพการชำระหนี้ให้มีแรงจูงใจจ่ายคืนหนี้ การสร้างวินัยทางการเงินให้ก่อหนี้ในสิ่งที่เป็นประโยชน์ รวมถึงการให้ความรู้ทางเลือกการออมในช่วงดอกเบี้ยต่ำนาน

ด้านนโยบายการคลังจะได้รับประโยชน์จากภาวะ lower for longer ของการดำเนินนโยบายการเงินผ่อนคลายมากขึ้น เช่น (1) ลดต้นทุนการออกพันธบัตรรัฐบาลในการกู้ชดเชยขาดดุล ช่วยให้การใช้จ่ายงบประมาณมีต้นทุนต่ำลงสำหรับกระตุ้นการจับจ่ายและลงทุนโครงการภาครัฐที่จะช่วยให้ภาคเอกชนลงทุนต่อเนื่อง (2) การปรับโครงสร้างหนี้สาธารณะเพื่อยืดเวลาคืนหนี้ โดยออกพันธบัตรระยะยาวขึ้นและกู้ถูกลง จึงเป็นโอกาสที่ดีในการผสมผสานนโยบายการเงินผ่อนคลายและนโยบายการคลังช่วยกระตุ้นเศรษฐกิจ โดยเฉพาะการเร่งลงทุนโครงสร้างพื้นฐานให้ประเทศเติบโตระยะยาวในจังหวะที่ต้นทุนการกู้ของรัฐต่ำ ควบคู่กับการใช้มาตรการดูแลความเสี่ยงต่อระบบการเงินที่อาจก่อตัวมากขึ้นในภาวะ lower for longer

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย