ดอกเบี้ยนโยบายของไทย: ปรับขึ้นเพราะอะไร ทำไมต้องตอนนี้

เมื่อวันที่ 10 สิงหาคม 2565 คณะกรรมการนโยบายการเงิน (กนง.) มีมติ 6 ต่อ 1 เสียงให้ขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ต่อปี จาก 0.50% เป็น 0.75% ต่อปี นับเป็นการปรับขึ้นดอกเบี้ยนโยบายครั้งแรกหลังคงดอกเบี้ยไว้ในระดับต่ำสุดเป็นประวัติการณ์ตั้งแต่เดือน พ.ค. 2563 ซึ่งหลายคนอาจสงสัยว่าทำไม กนง. จึงตัดสินใจปรับขึ้นดอกเบี้ยในการประชุมครั้งนี้ การปรับขึ้นตอนนี้ช้าเกินไปหรือไม่ และการขึ้นดอกเบี้ยแบบไหนถึงจะเหมาะกับบริบทไทย

ทำไม กนง. ถึงตัดสินใจขึ้นดอกเบี้ยตอนนี้?

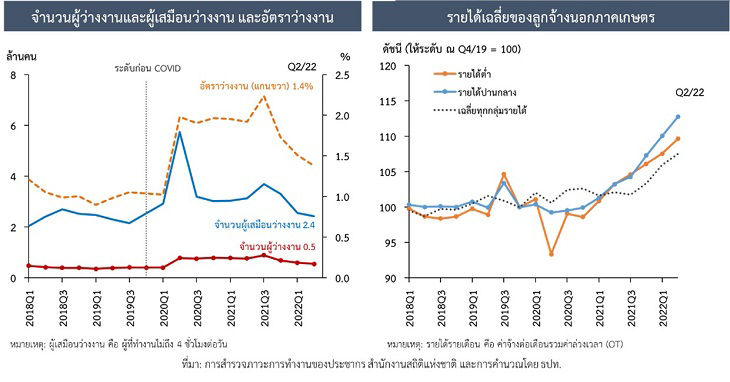

ในช่วงที่ COVID-19 แพร่ระบาดหนัก กนง. ได้ตัดสินใจลดดอกเบี้ยและคงไว้ที่ระดับต่ำเป็นเวลานานกว่า 2 ปี เพื่อประคับประคองให้เศรษฐกิจค่อย ๆ ฟื้นตัวได้ จนเมื่อสถานการณ์การระบาดเริ่มปรับดีขึ้น กิจกรรมทางเศรษฐกิจเริ่มฟื้นตัวชัดเจน นักท่องเที่ยวต่างชาติเริ่มกลับมาเที่ยวไทยมากขึ้นต่อเนื่อง ทั้งหมดนี้ล้วนส่งผลดีต่อภาคธุรกิจและตลาดแรงงาน ทำให้จำนวนผู้ว่างงานและผู้เสมือนว่างงานปรับลดลงไปที่ระดับใกล้เคียงกับช่วงก่อนการระบาด รวมถึงรายได้เฉลี่ยของแรงงานนอกภาคเกษตรก็มีแนวโน้มเพิ่มขึ้นต่อเนื่อง (รูปที่ 1) ซึ่งสุดท้ายแล้วก็จะช่วยสนับสนุนการบริโภคในประเทศให้ขยายตัวได้ แนวโน้มการฟื้นตัวของเศรษฐกิจที่ชัดเจนขึ้นจึงเป็นปัจจัยข้อแรกที่ทำให้ กนง. เห็นว่าการคงอัตราดอกเบี้ยไว้ในระดับต่ำอย่างในปัจจุบันมีความจำเป็นลดลง

รูปที่ 1

ขณะเดียวกัน หลังจากวิกฤต COVID-19 เริ่มคลี่คลาย ไทยก็เผชิญกับภาวะเงินเฟ้อสูงอีก จากปัจจัยด้านอุปทานตั้งแต่ช่วงต้นปี เช่น โรคระบาดในสุกร ก่อนจะถูกซ้ำเติมจากปัญหาความขัดแย้งระหว่างรัสเซียและยูเครนที่ทำให้ราคาน้ำมันโลกพุ่งสูงสุดในรอบ 13 ปี สถานการณ์ที่ยืดเยื้อส่งผลให้เงินเฟ้ออยู่ในระดับสูงเป็นเวลานานและธุรกิจหลายรายจำเป็นต้องปรับขึ้นราคาสินค้า เพราะไม่สามารถอั้นต้นทุนที่เพิ่มขึ้นได้ มองไปข้างหน้า เศรษฐกิจที่ฟื้นตัวได้ต่อเนื่องอาจทำให้เงินเฟ้อมีความเสี่ยงที่จะปรับสูงขึ้นกว่านี้ได้ ทั้งจากธุรกิจที่อาจปรับราคาสินค้าเพิ่มขึ้นอีก หรืออาจมีแรงกดดันด้านราคาเพิ่มเติมตามความต้องการจับจ่ายใช้สอยที่เพิ่มขึ้น หากปล่อยให้เงินเฟ้อสูงต่อเนื่องเป็นเวลานาน ก็อาจทำให้ภาคเอกชน คิดว่าราคาจะปรับขึ้นต่อเนื่องจนเกิดการส่งผ่านต้นทุนที่มากขึ้นไปอีกได้ ดังนั้น การปรับขึ้นอัตราดอกเบี้ยในตอนนี้จะช่วยลดความเสี่ยงที่เงินเฟ้อจะปรับสูงขึ้นไปกว่านี้ รวมถึงสร้างความเชื่อมั่นว่าธนาคารกลางจะดูแลเงินเฟ้อคาดการณ์ให้อยู่ในกรอบเป้าหมาย

สรุปแล้วคือ เมื่อสัญญาณการฟื้นตัวของเศรษฐกิจมีความชัดเจนขึ้น ขณะที่เงินเฟ้อก็มีความเสี่ยงที่จะปรับสูงขึ้น จึงเป็น เวลาที่เหมาะสมที่ กนง. จะเริ่มปรับขึ้นอัตราดอกเบี้ยนโยบาย

การขึ้นดอกเบี้ยตอนนี้ ช้าเกินไป หรือไม่?

หลายคนอาจตั้งคำถามว่าไทยขึ้นดอกเบี้ยช้าเกินไปหรือไม่ เพราะหลายประเทศ ทั้งสหรัฐฯ อังกฤษ รวมถึงประเทศในภูมิภาค เช่น มาเลเซีย เกาหลีใต้ ต่างขึ้นดอกเบี้ยไปแล้วตั้งแต่ช่วงต้นปี ซึ่งหากดูบริบทด้านเศรษฐกิจและเงินเฟ้อของไทยจะเห็นได้ชัดว่าการขึ้นดอกเบี้ยในเวลานี้ ไม่ช้าเกินไป

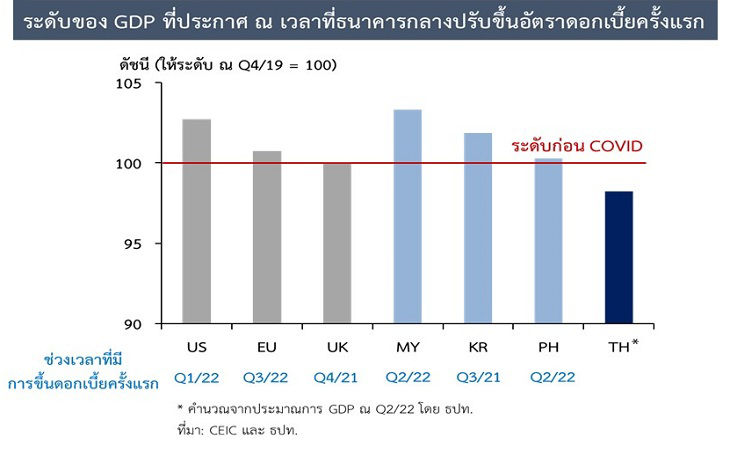

หากพิจารณามิติของการฟื้นตัวทางเศรษฐกิจ จะเห็นว่าหลายประเทศที่ได้ขึ้นดอกเบี้ยไปแล้ว ส่วนใหญ่เริ่มขึ้นดอกเบี้ยครั้งแรกเมื่อเศรษฐกิจเติบโตจนถึงหรือเกินระดับก่อนการระบาดของ COVID-19 แล้ว ขณะที่สำหรับไทยนั้น เศรษฐกิจไทยฟื้นตัวได้ช้าเมื่อเทียบกับประเทศอื่นและยังโตไม่ถึงระดับก่อนการระบาด (รูปที่ 2) เนื่องจากไทยพึ่งพาภาคการท่องเที่ยวค่อนข้างมากถึง 12% ของ GDP และมีแรงงานไทยกว่า 52% ที่ทำงานอยู่ในภาคบริการซึ่งฟื้นตัวช้ากว่าภาคการผลิต การขึ้นดอกเบี้ยของไทยในช่วงเวลานี้จึงไม่ได้ช้าไปเมื่อเทียบกับการฟื้นตัวของเศรษฐกิจไทยเอง

รูปที่ 2

หากพิจารณามิติด้านเงินเฟ้อ หลายประเทศต้องขึ้นดอกเบี้ยเร็วและแรงเพราะเผชิญกับเงินเฟ้อที่เร่งสูงขึ้นจากเศรษฐกิจที่ร้อนแรง เช่นที่เราเห็นในสหรัฐฯ ทำให้ธนาคารกลางต้องใช้ยาแรงเพื่อลดแรงกดดันเงินเฟ้อด้านอุปสงค์ดังกล่าว ขณะที่เงินเฟ้อในไทยปรับสูงขึ้นจากปัจจัยด้านอุปทานเป็นหลัก โดยยังไม่เห็นสัญญาณของการปรับขึ้นราคาจากแรงกดดันเงินเฟ้อด้านอุปสงค์เหมือนในต่างประเทศ ซึ่งตามธรรมชาติของปัจจัยด้านอุปทานนั้น ราคาสินค้า เช่น ราคาน้ำมันโลก มักจะปรับเพิ่มขึ้นชั่วคราวและคลี่คลายลงได้เอง อีกทั้งการปรับขึ้นอัตราดอกเบี้ยนโยบายก็ไม่สามารถช่วยลดแรงกดดันเงินเฟ้อที่เกิดจากข้อจำกัดด้านอุปทานได้โดยตรงด้วย

ดังนั้น ด้วยเศรษฐกิจไทยที่ฟื้นตัวได้ช้ากว่าอีกหลายประเทศและเงินเฟ้อที่ยังไม่มีแรงกดดันด้านอุปสงค์เหมือนในต่างประเทศ การปรับขึ้นอัตราดอกเบี้ยนโยบายเข้าสู่ระดับปกติ (normalization) จึงไม่ได้ถือว่าช้าเกินไปสำหรับบริบทของไทย

การขึ้นดอกเบี้ยแบบไหนเหมาะกับบริบทไทย?

ด้วยเศรษฐกิจที่เพิ่งเริ่มฟื้นตัว การขึ้นดอกเบี้ยเร็วหรือแรงเกินไปอาจซ้ำเติมเศรษฐกิจไทยที่ยังมีรอยแผลลึกจากวิกฤต COVID-19 โดยเฉพาะกับกลุ่มที่ได้รับผลกระทบโดยตรงและฟื้นตัวได้ช้ากว่าคนอื่น เช่น ธุรกิจขนาดเล็กและแรงงานในภาคบริการ ดังนั้น ถึงแม้ว่า กนง. จะเห็นว่าถึงเวลาที่ควรขึ้นดอกเบี้ยแล้ว แต่การปรับขึ้นดอกเบี้ยควรทำแบบค่อยเป็นค่อยไป เพื่อให้การฟื้นตัวไม่สะดุดและเอื้อให้ภาคธุรกิจและครัวเรือนสามารถปรับตัวได้ รวมถึงยังคงมีมาตรการทางการเงินรองรับกลุ่มลูกหนี้ที่ยังต้องการความช่วยเหลือ ซึ่งมาตรการมีหลายรูปแบบเพื่อตอบโจทย์ให้ตรงตามปัญหาและความสามารถในการชำระหนี้ของลูกหนี้แต่ละกลุ่ม รวมถึงมีความยืดหยุ่นพร้อมปรับเปลี่ยนเพื่อให้สามารถช่วยเหลือลูกหนี้ได้อย่างเหมาะสมที่สุด (รูปที่ 3)

รูปที่ 3

การปรับขึ้นดอกเบี้ยของธนาคารกลางแต่ละแห่งไม่ได้มีรูปแบบกฎเกณฑ์ตายตัว แต่ควรปรับให้เหมาะสมกับบริบทของแต่ละประเทศ ดังนั้น การปรับขึ้นดอกเบี้ยในระยะข้างหน้าของไทยควรต้องขึ้นอยู่กับพัฒนาการของเศรษฐกิจ เงินเฟ้อ และเสถียรภาพระบบการเงินในประเทศเป็นหลัก โดยยังต้องติดตามปัจจัยต่าง ๆ ไม่ว่าจะเป็นการกลับมาของนักท่องเที่ยวต่างชาติ การฟื้นตัวของรายได้แรงงานและการจ้างงาน การปรับเพิ่มขึ้นของราคาสินค้าและคาดการณ์เงินเฟ้อของประชาชนในระยะข้างหน้า รวมถึงความเสี่ยงด้านอื่น ๆ ซึ่งอาจกระทบเศรษฐกิจและเงินเฟ้อของไทยได้ ดังนั้น ในช่วงหัวเลี้ยวหัวต่อของเศรษฐกิจและความไม่แน่นอนที่ยังคงสูงอยู่เช่นนี้ ผู้ดำเนินนโยบายจึงต้องปรับตัวให้เท่าทันและดำเนินนโยบายที่เหมาะสม ยืดหยุ่นต่อสถานการณ์ที่อาจปรับเปลี่ยนได้เร็วในอนาคต

ผู้เขียน :

ณัฐนิชา เทพพรพิทักษ์

ฝ่ายนโยบายการเงิน

คอลัมน์ "แจงสี่เบี้ย" นสพ. กรุงเทพธุรกิจ

ฉบับที่ 16/2565 วันที่ 23 ส.ค.2565

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย