มองเส้นทางเงินทุนไหลเข้าสู่เอเชีย : เมื่อแรงผลักมา พร้อมกับแรงดึงดูด

นางสาวสวิสา อริยปรัชญา

แม้ในขณะนี้วิกฤตหนี้สาธารณะในยุโรปจะยังไม่ถึง “จุดแตกหัก” แต่ก็ดูเหมือนว่าจะยังห่างไกลกับปลาย “ทางออก” เนื่องจากมีความล่าช้าและความเห็นที่ไม่ลงรอยกันถึงวิธีการแก้ไขปัญหา ขณะที่การฟื้นตัวของเศรษฐกิจโลกก็ดูจะอ่อนแรงลงไปเรื่อยๆ ดังนั้น ภายใต้สถานการณ์ดังกล่าว จึงไม่น่าแปลกใจว่าความเชื่อมั่นของนักลงทุนจึงทั้งอ่อนแอและอ่อนไหว ซึ่งส่งผลให้ตลาดการเงินโลกมีความความผันผวนมากขึ้น ไม่ว่าจะเป็นค่าเงิน อัตราดอกเบี้ย หรือแม้แต่การไหลเข้าออกของเงินทุนเคลื่อนย้ายระหว่างประเทศ

โดยธรรมชาติของนักลงทุน ในยามที่ยังไม่เห็นความชัดเจนและมีความกลัวเข้ามาครอบงำ กลยุทธ์การลงทุนที่ดีที่สุดก็คือการลงทุนในสินทรัพย์ปลอดภัย (safe-haven assets) ซึ่งในช่วงที่ผ่านมาจะเห็นว่าความต้องการลงทุนในสินทรัพย์ปลอดภัย อาทิ พันธบัตรของสหรัฐฯ ญี่ปุ่น เยอรมนี ได้เพิ่มขึ้นอย่างต่อเนื่อง ในขณะเดียวกัน การดำเนินนโยบายการเงินที่ผ่อนคลายเพิ่มเติมของหลายธนาคารกลาง ทั้งการปรับลดอัตราดอกเบี้ยและการใช้มาตรการกระตุ้นเศรษฐกิจ โดยเฉพาะหลังจากที่ธนาคารกลางยุโรป (ECB) ปรับลดอัตราดอกเบี้ยเงินฝากไปที่ 0% ได้กดดันให้อัตราผลตอบแทนของสินทรัพย์ปลอดภัยลดต่ำลงอย่างมาก โดยในบางช่วงอัตราผลตอบแทนพันธบัตรสหรัฐฯ ระยะ 10 ปี ได้ปรับลดลงต่ำสุดเป็นประวัติการณ์ที่ 1.3790 % ขณะที่อัตราผลตอบแทนพันธบัตรของประเทศยุโรปในบางประเทศที่ยังมีสถานะแข็งแกร่งปรับลดลงจนติดลบ อาทิ เดนมาร์ก ออสเตรีย เนเธอร์แลนด์ เป็นต้น

อย่างไรก็ดี การลงทุนที่มีความเสี่ยงต่ำ (low risk) และได้รับผลตอบแทนต่ำ (low return) แม้จะเป็นทางเลือกที่พอรับได้ในภาวะปกติ แต่เมื่อผลตอบแทนอยู่ในระดับที่ต่ำมากและถึงกับติดลบเช่นนี้ ทำให้นักลงทุนบางส่วนต้องดิ้นรนแสวงหาแหล่งการลงทุนอื่นที่ให้ผลตอบแทนที่สูงขึ้น (search for higher yields) คำถามที่สำคัญก็คือ ในเมื่อเม็ดเงินต้องหาที่ไป แล้วจะไปลงทุนที่ไหนดี?

เหลียวมองดูย่านการลงทุนทั่วโลก จะพบว่า แหล่งการลงทุนที่มีศักยภาพและให้ผลตอบแทนที่ดีกว่าก็คือตลาดเกิดใหม่ (Emerging Markets) โดยเฉพาะตลาดเอเชีย แม้จะมีอาการชะลอตัวตามภาวะเศรษฐกิจโลกบ้าง แต่โดยพื้นฐานเศรษฐกิจแล้ว เอเชียยังนับว่าแข็งแรงกว่าตลาดพัฒนาแล้ว (Developed Markets) ขณะที่ระดับอัตราดอกเบี้ยก็อยู่สูงกว่า จึงกลายเป็นแรงดึงดูดสำคัญที่ทำให้มีเงินทุนไหลเข้าในตลาดภูมิภาคถึงแม้ในบางช่วงเวลา ความกังวลต่อเศรษฐกิจและความเสี่ยงของตลาดการเงินโลกจะเพิ่มขึ้น จะทำให้นักลงทุนต่างชาติถอนการลงทุนออกจากภูมิภาคเอเชีย แต่เหตุการณ์ดังกล่าวส่วนใหญ่จะเกิดขึ้นในช่วงเวลาสั้นๆ เท่านั้น เมื่อสถานการณ์เริ่มคลี่คลายลง เงินทุนก็จะไหลกลับเข้ามาในตลาดเอเชีย

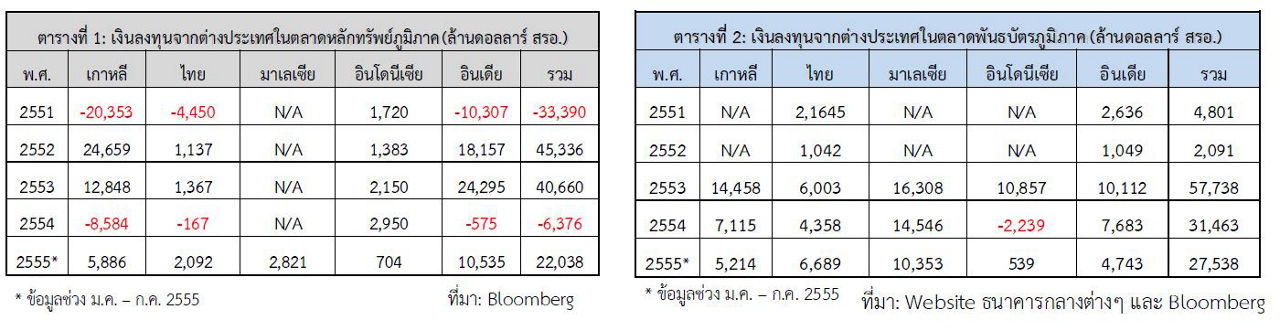

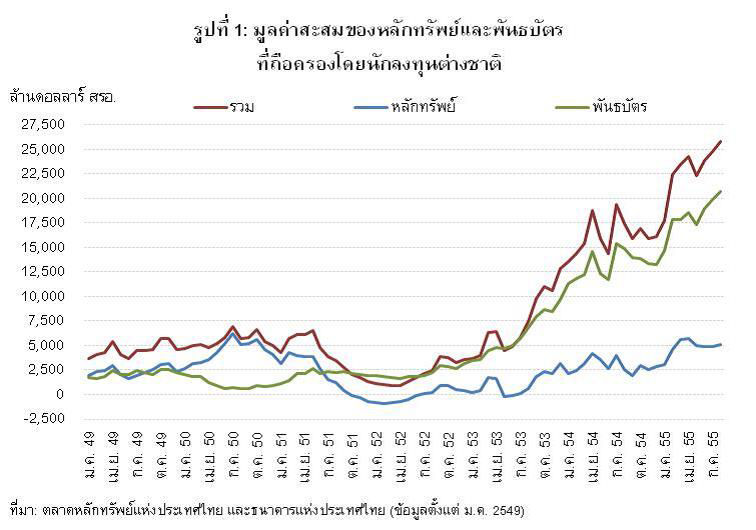

หากดูตัวเลขเงินทุนไหลเข้าของนักลงทุนต่างชาติที่เข้ามาลงทุนในตลาดหลักทรัพย์และตลาดพันธบัตรในภูมิภาคจะเห็นว่า หลังวิกฤต Lehman ในปี 2551 ผ่านพ้นไป เริ่มมีเงินทุนไหลเข้ามาในตลาดภูมิภาคตั้งแต่ปี2552 โดยส่วนหนึ่งเป็นผลพวงจากสภาพคล่องส่วนเกินในตลาดการเงินโลก หลังจากที่ Fed ดำเนินนโยบายอัดฉีดสภาพคล่องผ่านมาตรการ QE ต่อมาเมื่อวิกฤตหนี้ยุโรปที่ปะทุขึ้นในปี 2554 ส่งผลให้มีเงินทุนไหลออกจากตลาดภูมิภาคบ้าง โดยเฉพาะจากตลาดหุ้นที่ค่อนข้างอ่อนไหวกับ sentiment ของตลาด อย่างไรก็ดี ตั้งแต่ต้นปี 2555 แม้ตลาดเอเชียจะเผชิญกับความผันผวนของเงินทุนเคลื่อนย้ายในบางช่วง แต่โดยรวมยังเป็นการไหลเข้าของเงินทุนสุทธิจากต่างประเทศ (ตารางที่ 1 และ 2)

ในกรณีของประเทศไทย ในช่วง 7 เดือนแรกของปี 2555 พบว่ามีเงินทุนไหลเข้ามาทั้งในตลาดหุ้นและตลาดพันธบัตรไทย โดยมีการลงทุนสุทธิในตลาดหุ้นจำนวน 2,092 ล้านดอลลาร์ สรอ. ส่วนหนึ่งคาดว่าจะเป็นการไหลกลับเข้ามา (catching up) หลังจากเป็นเงินทุนไหลออกในปีที่แล้ว ส่วนตลาดพันธบัตรยังเห็นแนวโน้มเงินทุนไหลเข้ามาอย่างต่อเนื่อง โดยในช่วง 7 เดือนแรกของปีนี้ มีเงินทุนไหลเข้ามาลงทุนในตลาดพันธบัตรราว 6,689 ล้านดอลลาร์ สรอ. ซึ่งทำให้สัดส่วนการถือครองพันธบัตรไทยของนักลงทุนต่างชาติ ณ สิ้นเดือนกรกฎาคม 2555เพิ่มขึ้น เป็นร้อยละ 9.58 จากร้อยละ 2.25 ณ สิ้นปี 2552

เป็นที่น่าสังเกตว่า แม้ปริมาณเงินทุนไหลเข้าในช่วง 7 เดือนแรกของปีนี้จะมีเพิ่มขึ้น แต่ไม่ได้ส่งผลกดดันให้เงินบาทแข็งค่าขึ้นมากนัก โดย ณ สิ้นเดือน ก.ค. เงินบาทแข็งค่าขึ้นจากต้นปีเพียงร้อยละ 0.2 ส่วนหนึ่งเป็นผลจากsentiment ของตลาดการเงินโดยรวมที่ยังคงเปราะบาง กอปรกับแนวโน้มการออกไปลงทุนโดยตรงในต่างประเทศของภาคเอกชนไทย (Thai Direct Investment) ที่เพิ่มขึ้นต่อเนื่องในช่วงที่ผ่านมา

มองไปข้างหน้า ความยืดเยื้อของวิกฤตยุโรปและการตัดสินใจใช้มาตรการอัดฉีดสภาพคล่องเพิ่มเติม ยังจะเป็นตัวแปรสำคัญที่กำหนดการเคลื่อนย้ายเงินทุนระหว่างประเทศ และนับเป็นความท้าทายอย่างยิ่งของตลาดเอเชียที่จะรับมือกระแสเงินทุนที่อาจถาโถมเข้ามาอีกครั้ง !!

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย