มาตรการ QE ไม่มีที่สิ้นสุด...เงินกำลังจะไหลไปไหน?

ธนาคารกลางประเทศใหญ่ๆ หลายแห่งประกาศชัดว่าจะรับมือกับโควิด-19 ด้วยมาตรการผ่อนคลายเชิงปริมาณ (quantitative easing: QE) ที่ไม่สิ้นสุด พร้อมส่งสัญญาณว่าจะดูแลให้อัตราดอกเบี้ยต่ำอีกนาน เพื่อให้ประชาชนมั่นใจว่าพร้อมช่วยอุ้มเศรษฐกิจและดูแลให้ตลาดการเงินทำงานได้ปกติ โดยที่กระสุนของธนาคารกลางจะยังไม่หมดง่ายๆ วันนี้จึงอยากชวนท่านผู้อ่านลองคิดต่อว่า มาตรการ QE ไม่มีที่สิ้นสุดได้จริงหรือ? และปริมาณเงินจากมาตรการ QE นี้กำลังจะไหลไปไหน?

มาตรการ QE เป็นเครื่องมือด้านงบดุลของธนาคารกลางเพื่อเพิ่มปริมาณเงินเข้าระบบเศรษฐกิจ

โดยธนาคารกลางจะขยายงบดุลด้วยการพิมพ์เงินเพิ่ม (ฝั่งหนี้สิน) เพื่อเอาไปซื้อตราสารทางการเงินระยะกลาง-ยาว เช่น พันธบัตรรัฐบาล ตราสารหนี้เอกชน สินทรัพย์อื่นที่อยากเข้าช่วยเป็นพิเศษ ไปเก็บไว้ในฝั่งสินทรัพย์ ด้วยแรงซื้อที่เพิ่มขึ้นทำให้ราคาตราสารหนี้แพงขึ้นและกดให้อัตราผลตอบแทนลดลงมาได้ มาตรการ QE จึงเป็นเครื่องมือพิเศษเพิ่มเติมจากเครื่องมืออัตราดอกเบี้ยนโยบายระยะสั้น เพื่อลดต้นทุนการออกตราสารระยะกลาง-ยาวของรัฐบาล ธุรกิจ และสถาบันการเงิน ซึ่งจะเอื้อต่อการระดมทุนในตลาดทุน และช่วยให้ธนาคารปล่อยกู้ดอกเบี้ยต่ำลงได้ด้วย ขณะเดียวกัน มาตรการ QE ยังช่วยเพิ่มความมั่งคั่งให้คนที่ถือสินทรัพย์ต่างๆ ตามราคาสินทรัพย์อื่นที่จะพากันปรับสูงขึ้นด้วย เพราะเงินที่อัดฉีดมาในระบบการเงินจะถูกเอาไปลงทุนทางการเงินอีกต่อ ช่วยกระตุ้นการจับจ่ายในระบบเศรษฐกิจได้อีกทาง

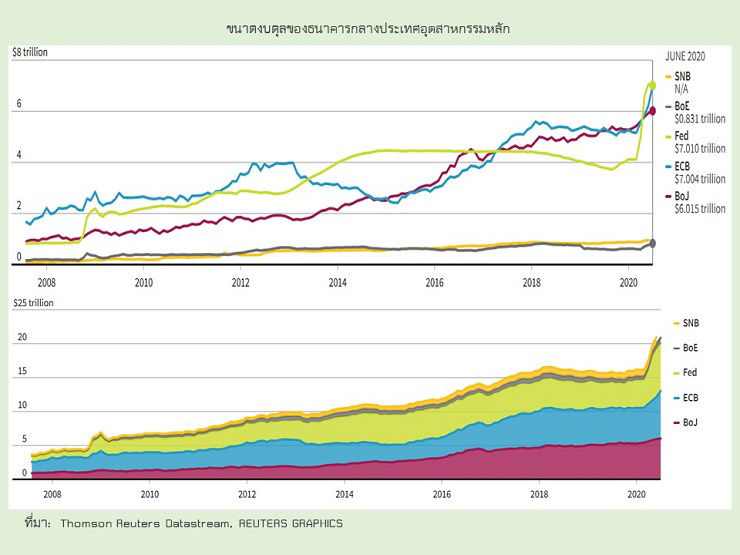

การแพร่ระบาดของโควิด-19 ที่จู่โจมเศรษฐกิจอย่างรวดเร็วเหลือคณานับ ทำให้ธนาคารกลางสหรัฐฯ ญี่ปุ่น ยุโรป และอังกฤษ ต้องเร่งออกมาตรการ QE ที่รวดเร็วและใหญ่กว่าตอนเกิดวิกฤตแฮมเบอร์เกอร์ปี 2550 - 2551 ส่วนหนึ่งอาจเพราะว่า ศึกครั้งนี้เกิดขึ้นตอนที่เครื่องมืออัตราดอกเบี้ยอยู่ในระดับต่ำอยู่แล้ว ปรับลดต่อได้อีกไม่มาก จึงต้องหันมาใช้เครื่องมือพิเศษนี้มากขึ้น ดูได้จากขนาดงบดุลของธนาคารกลางสหรัฐฯ (Fed) ก่อนโควิดระบาดเมื่อปลาย ก.พ. 63 ยังอยู่ที่ 4.2 ล้านล้านดอลลาร์สหรัฐฯ แต่ภายในไม่กี่เดือนเพิ่มขึ้นมากว่า 70% เป็น 7 ล้านล้านดอลลาร์สหรัฐฯ ในเดือน มิ.ย. 63 หลังจาก Fed ประกาศขยายขอบเขตการเข้าซื้อพันธบัตรรัฐบาลและ agency mortgage-backed securities แบบไม่จำกัดวงเงินในปริมาณที่จำเป็น และขยายขอบเขตการเข้าซื้อให้ครอบคลุมถึง commercial mortgage-backed securities (CMBS) ตราสารหนี้รัฐบาลท้องถิ่น และตราสารหนี้บริษัทเอกชนเกรดแย่ด้วย

มาตรการ QE ไม่มีที่สิ้นสุดได้จริงหรือ?

ผู้เขียนเห็นว่าอาจขึ้นกับ

(1) การขยายขนาดงบดุลด้วยการพิมพ์เงินอัดฉีดเข้าไปในระบบได้คุ้มเสียหรือไม่ หากคนมองว่าเงินที่พิมพ์ออกมามากมายเช่นนี้สามารถส่งผ่านไปช่วยเศรษฐกิจที่กำลังแย่หรือเข้าดูแลตลาดการเงินที่ทำงานไม่ปกติได้ คนที่ถือเงินหรือตราสารของเงินสกุลนี้ก็จะยังเชื่อมั่น สกุลเงินนี้จะไม่เสื่อมค่าและเกิดเงินเฟ้อรุนแรงตามมา เพราะคนไม่ต้องการและเอาไปแลกเป็นสกุลเงินอื่นมาถือแทน สำหรับเงินดอลลาร์สหรัฐฯ อาจพิเศษกว่าใครอยู่ข้อนึง ตรงที่เป็นสกุลเงินหลักในพอร์ตเงินสำรองระหว่างประเทศของธนาคารกลางทั่วโลก (global reserve currency) ที่ยังได้รับความเชื่อมั่นและความนิยมอยู่มาก

(2) ธนาคารกลางอยากจะกดให้อัตราผลตอบแทนพันธบัตรระยะปานกลาง-ยาวต่ำนานเพียงใด และอยากให้ต่ำลงอีกหรือไม่ ปัจจุบันเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลต่ำลงมามากแล้ว อัตราผลตอบแทนพันธบัตรอายุ 10 ปีปรับลดลงมาค่อนข้างมากจากเกือบ 2% เมื่อต้นปี 2563 เหลือแค่ 0.6% ในเดือน ก.ค. 63

(3) ธนาคารกลางที่เข้าไปเป็นเจ้าหนี้ตราสารทางการเงินของบริษัทขนาดกลางและเล็กโดยตรงเปิดรับความเสี่ยงจากการปล่อยสินเชื่อ (credit risk) ได้แค่ไหน มีกลไกรองรับและจัดการกับความเสียหายอย่างไรเพื่อให้งบดุลของงตัวเองยั่งยืนได้

ปริมาณเงินจากมาตรการ QE นี้จะไปไหนต่อ?

ที่เห็นได้ชัดคือ เงินนี้กระตุ้นให้เกิดพฤติกรรมหาผลประโยชน์จากเงินต้นทุนถูกในตลาดการเงินประเทศนั้นๆ หลายบริษัทอาจก่อหนี้เกินตัวมากขึ้น โดยเฉพาะ QE ที่เข้าซื้อตราสารหนี้เอกชนโดยตรง จึงอาจทำให้บริษัทมีมูลค่าสูงเกินจริง ราคาหุ้นสูงขึ้น เกิดภาพลวงตาในตลาดหุ้นประเทศนั้นๆ ที่สำคัญคือ เงินนี้อาจไปสร้างภาพลวงตาในตลาดการเงินประเทศอื่นๆ ในยุคโลกาภิวัตน์ทางการเงินได้ด้วย การอัดฉีดสภาพคล่องเข้าระบบการเงินตัวเอง แต่ความต้องการลงทุนใช้จ่ายของระบบเศรษฐกิจยังไม่มากในภาวะนี้ เงินส่วนเกินที่เห็นจะไหลไปประเทศอื่นๆ เพื่อหาผลตอบแทนทางการเงินที่สูงกว่า สร้างผลกระทบทำให้เงินสกุลอื่นแข็งค่าขึ้น สร้างความไม่สมดุลของราคาสินทรัพย์ จูงใจให้ภาครัฐและธุรกิจก่อหนี้ต่างประเทศได้ง่ายเพราะต้นทุนต่ำ และสร้างความเสี่ยงที่เงินนี้อาจไหลกลับฉับพลัน ทำให้ราคาสินทรัพย์ต่างๆ และค่าเงินปรับลดลงรวดเร็วรุนแรง

ในยามที่เพื่อนบ้านไขก๊อกเร่งปล่อยเงินไม่สิ้นสุด จนเงินไหลบ่ามาบ้านอื่นๆ หาผลตอบแทนที่ดีกว่า จึงน่าคิดว่าเงินนั้นจะมาสร้างภาพลวงตาอะไรในบ้านเรา โดยเฉพาะราคาสินทรัพย์ต่างๆ ที่สูงขึ้น จากสภาพคล่องเทียมบ้านอื่นที่ล้นมาทำให้สวนบ้านเราเขียวชอุ่มชั่วคราว แต่ก็พร้อมจะไหลกลับทันทีที่ถูกไขก๊อกกลับ จนเหลือแต่สวนแล้งๆ ไว้ให้เจ้าบ้านดูต่างหน้าและก้มหน้ารับความเสียหายที่เกิดขึ้นกันเอง เราจะได้ตัดสินใจลงทุนและบริโภคอย่างมีเหตุผลในภาวะดอกเบี้ยต่ำติดดินเช่นนี้ได้ค่ะ

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย

>>