ภาคการเงินกับเศรษฐกิจจริง: พฤติกรรมการเชื่อมโยงภายใต้โลกการเงินยุคใหม่

ดร. เสาวณี จันทะพงษ์

นางอโนทัย พุทธารี

ดร. ทิพวรรณ ทนนกลิ่น

นางสาวธัญลักษณ์ วิบูลย์ศรีสัจจะ

สายกำกับสถาบันการเงิน

“ตลอด 15 ปีที่ผ่านมา ภาคการเงินไทยและนโยบายการเงินยังมีบทบาทสนับสนุนการ เจริญเติบโตทางเศรษฐกิจได้ดี แต่ภายใต้กระแสเทคโนโลยีทางการเงินและความเชื่อมโยงกันมากขึ้นของการเงินโลกจะสร้างความท้าทายต่อการดำเนินนโยบายเศรษฐกิจ”

ภายใต้บริบทที่ระบบเศรษฐกิจและการเงินโลกมีความเชื่อมโยงกันมากขึ้น วิกฤตการเงินโลกล่าสุดที่ ส่งผลกระทบสู่ภาคเศรษฐกิจจริงอย่างรวดเร็วและกระทบเป็นวงกว้าง รวมทั้งกระแสเทคโนโลยีทาง การเงิน (Fintech) ซึ่งเป็น Game Changer ของ อุตสาหกรรมการเงินที่มีบทบาทเพิ่มมากขึ้นต่อ สภาพแวดล้อมของระบบการเงินโลก เช่น การบริการ Crowd Funding, Peer to Peer Lending และการทาธุรกรรมทางการเงินผ่านสมาร์ทโฟน (Mobile Banking) ส่งผลให้เกิดความผันผวนและความไม่แน่นอนสูงระหว่างกลไกและพฤติกรรมความเชื่อมโยงระหว่างภาคการเงินกับภาคเศรษฐกิจจริง ซึ่งในท้ายสุดจะส่งผลต่อการยกระดับคุณภาพชีวิตของคนในสังคมด้วย เนื่องจากภาคการเงินเปรียบเสมือนเส้นเลือดหล่อเลี้ยงระบบ เศรษฐกิจ ทำให้ในระยะหลังผู้คนที่เกี่ยวข้องหันมาให้ความสนใจ เพื่อทำความเข้าใจกลไกและพฤติกรรม ความเชื่อมโยงระหว่างภาคการเงินและระบบเศรษฐกิจกันมากขึ้น

1. การสังเคราะห์ข้อมูลเศรษฐกิจผ่านแบบจำลอง

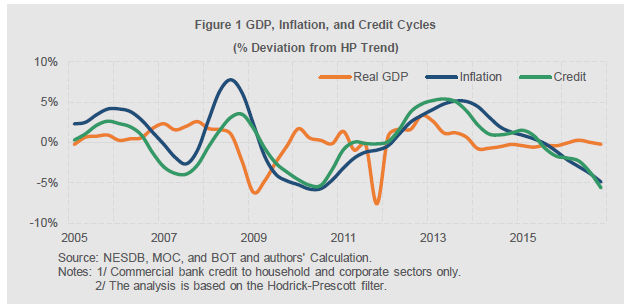

แบบจำลองเศรษฐกิจมหภาค (Macroeconomic Model) ที่ใช้สังเคราะห์ข้อมูลเศรษฐกิจมหภาคและการเงินนี้เป็นเครื่องมือทางเศรษฐมิติที่ออกแบบขึ้น เพื่ออธิบายความสัมพันธ์ของตัวแปรเศรษฐกิจต่างๆ ว่ามีพฤติกรรมและกลไกเชื่อมโยงกันมากน้อยอย่างไร ในกรณีนี้เราใช้ แบบจำลองคณิตศาสตร์ Vector Autoregressive (VAR) ที่มีการผสมผสานเทคนิคทางสถิติกับพฤติกรรมของภาคการเงินต่อภาคเศรษฐกิจจริง แบบจาลอง VAR เป็นเครื่องมือที่ธนาคารกลางนิยมใช้อย่างแพร่หลายเนื่องจากมีความยืดหยุ่นและสามารถหาความสัมพันธ์ของตัวแปรที่ส่งผลเกี่ยวพันกันและมีผล Feedback ด้วย โดยเราศึกษากลไกการส่งผ่านนโยบายในภาคการเงินต่อเศรษฐกิจจริง คือ การขยายตัวทางเศรษฐกิจและอัตราเงินเฟ้อใน 3 ช่องทางหลัก คือ ช่องทางอัตราดอกเบี้ย ช่องทางสินเชื่อ ช่องทางอัตราแลกเปลี่ยน ใช้ข้อมูลรายไตรมาส 15 ปี ตั้งแต่มีการเปลี่ยนมาใช้กรอบ Inflation Targeting ปี 2000-2016 โดยเพิ่มตัวแปรแฝงภายนอกในแบบจำลองด้วย ได้แก่ การขยายตัวทางเศรษฐกิจของประเทศคู่ค้า (Trading Partner GDP) อัตราแลกเปลี่ยนของประเทศคู่ค้า (Nominal Effective Exchange Rate) ราคาน้ำมันดิบดูไบ และค่าจ้างเฉลี่ยของผู้มีงานทำ เพื่อให้แบบจำลองสะท้อนโครงสร้างเศรษฐกิจได้ดีขึ้น

2. ภาคการเงินยังทำหน้าที่สนับสนุนการเติบโตทางเศรษฐกิจได้ดี

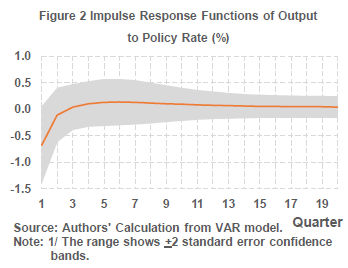

ผลการศึกษาชี้ว่า “ตลอด 15 ปีที่ผ่านมา ภาคการเงินไทยและนโยบายการเงินยังมีบทบาท สนับสนุนการเจริญเติบโตทางเศรษฐกิจได้ดีระดับหนึ่ง” สะท้อนจากผลที่ได้จากแบบจำลองที่พบว่า “การปรับอัตราดอกเบี้ยนโยบายจะมีผลทันทีต่อการขยายตัวทางเศรษฐกิจ โดยผ่านช่องทางสินเชื่ออย่างมี นัยสำคัญภายในระยะเวลาสองไตรมาส และผลดังกล่าวจะค่อยๆ ลดลงหลังจากนั้น” (รูปที่ 2)

หากเจาะลึกลงไปในระดับ Micro “ประสิทธิภาพการดาเนินนโยบายการเงินด้าน อัตราดอกเบี้ยผ่านช่องทางสินเชื่อภาคธุรกิจมากกว่าช่องทางสินเชื่อภาคครัวเรือน” เนื่องจากกว่าร้อยละ 60 ของสินเชื่อภาคครัวเรือนมีอัตราดอกเบี้ยคงที่ (Fixed Rate) ทั้งประเภทสินเชื่อรถยนต์ และสินเชื่อส่วนบุคคล ขณะที่สินเชื่อบ้านมีระยะเวลาของสัญญาเงินกู้ที่ค่อนข้างนาน และมีอัตราดอกเบี้ยที่ ธนาคารกำหนดไม่ค่อยเปลี่ยนแปลงมากนัก รวมทั้งยังเป็นแหล่งเงินกู้หลักของผู้บริโภค ทำให้การตอบสนองต่ออัตราดอกเบี้ยนโยบายมีไม่มาก

แต่หากพิจารณาเฉพาะตั้งแต่ช่วงหลังวิกฤตเศรษฐกิจโลก 2009 จะเห็นว่ากลไกการส่งผ่านนี้ เปลี่ยนแปลงไป การเปลี่ยนแปลงอัตราดอกเบี้ยนโยบายสามารถกระตุ้นการเติบโตเศรษฐกิจได้สั้นลง (At the Time of the Shock) ส่วนหนึ่งเป็นผลจากในระยะหลังบริษัทไทยหันไประดมทุนผ่านตลาดตราสารหนี้และตลาดทุนเพื่อทำธุรกิจมากขึ้น

นอกจากนี้ ช่องทางอัตราแลกเปลี่ยนพบว่า การปรับขึ้นอัตราดอกเบี้ยนโยบายส่งผลทำให้อัตรา แลกเปลี่ยนมีทิศทางโน้มแข็งค่าขึ้นอย่างมีนัยสำคัญ การเพิ่มขึ้นของอัตราดอกเบี้ยนี้จะดึงดูดเงินทุนจากต่างประเทศไหลเข้าเพื่อแสวงหาอัตราผลตอบแทนของไทยที่สูงกว่าเมื่อเปรียบเทียบกับการลงทุนใน ประเทศอื่น ซึ่งอาจลดทอนประสิทธิภาพของนโยบายการเงินได้

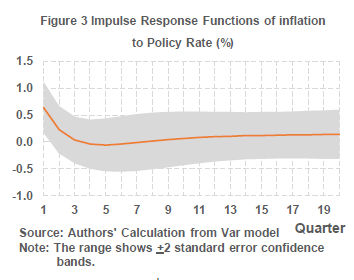

3. Price Puzzle และความยากของการคาดการณ์ราคาในโลกยุคใหม่

ในทางทฤษฎี การดำเนินนโยบายการเงินแบบเข้มงวดโดยการขึ้นอัตราดอกเบี้ยนโยบายจะลดความร้อนแรงของระบบเศรษฐกิจหรือเราควรจะเห็นเงินเฟ้อลดลง จากผลการศึกษานี้สอดคล้องกับการศึกษาหลายชิ้นในอดีตที่พบว่า ผลของอัตราดอกเบี้ยกับระดับเงินเฟ้อไม่เป็นไปอย่างที่คาด (Price Puzzle) กล่าวคือ“กลไกการส่งผ่านนโยบายการเงินจากอัตราดอกเบี้ยไปสู่อัตราเงินเฟ้อเป็นกระบวนการที่ต้องใช้เวลาและมีผลค่อนข้างจากัด” (รูปที่ 3) เนื่องจากหลายสาเหตุ คือ

1. ราคาสินค้ามีความหนืด (Sticky Price) เนื่องจากมีต้นทุนในการเปลี่ยนแปลงราคา (Menu Cost) รวมถึงมีสินค้าที่ทางการควบคุมราคาในสัดส่วนที่สูง

2. ไทยเป็นประเทศเล็กที่มีระบบเศรษฐกิจเปิดในระดับสูงทั้งในด้านการค้าและการลงทุนโดยมูลค่าการส่งออกและนาเข้ารวมกัน (Trade Openness) มีขนาดเท่ากับ GDP ทำให้เศรษฐกิจไทยได้รับผลกระทบจากภายนอกค่อนข้างมาก

3. มีอัตราการพึ่งพาพลังงานนำเข้าต่อการใช้พลังงานทั้งหมดในระดับสูงถึงร้อยละ 70 (IMF, 2017)

4. โลกปัจจุบันที่มีความก้าวหน้าทางเทคโนโลยีส่งผลให้ราคาสินค้า Product-based ถูกลง เช่น เครื่องใช้ไฟฟ้าและอุปกรณ์สื่อสาร ขณะที่ราคาสินค้า Service-based แพงขึ้น เช่น การศึกษาและค่ารักษาพยาบาล และ

5. ราคาสินค้ายังได้รับผลกระทบจากปัจจัยอื่นๆ ที่ควบคุมไม่ได้ เช่น สภาพดินฟ้าอากาศ

4. กลไกภาคการเงินกับเศรษฐกิจจริงกับนัยต่อเสถียรภาพเศรษฐกิจและการเงิน

ความเข้าใจความเชื่อมโยงของวัฏจักรภาคการเงินซึ่งเป็นฟันเฟืองสำคัญต่อการขับเคลื่อนการเติบโตเศรษฐกิจไทย จะมีนัยสำคัญทางนโยบายต่อการดูแลเสถียรภาพเศรษฐกิจและการเงินในการพัฒนาเครื่องมือเพื่อการดูแลเสถียรภาพสถาบันการเงิน โดยแบบจำลองจะสร้างความเข้าใจพฤติกรรมและกลไกเชื่อมโยงวัฏจักรภาคการเงินกับเศรษฐกิจจริง และจะเป็นขั้นตอนหนึ่งของกระบวนการประเมินความแข็งแกร่งของสถาบันการเงิน “การทดสอบภาวะวิกฤต (Stress Test)” แบบ “Top-Down” ซึ่งเป็นการประเมินผลกระทบของ Shock ที่มีต่อสินทรัพย์ของสถาบันการเงินทั้งในระดับภาพรวมและระดับแบงก์

Stress Test เป็นการทดสอบว่าหากเกิดเหตุการณ์หรือสถานการณ์ (Scenarios) ในทางลบที่รุนแรงจะส่งผลกระทบเพียงใดต่อการดำเนินงานของสถาบันการเงินใน 3 ด้านหลัก คือ ความเสี่ยงด้านเครดิต (Credit Risk) เพื่อประเมินผลกระทบจากการชะลอตัวของเศรษฐกิจไทยที่มีต่อคุณภาพสินเชื่อของสถาบันการเงิน ความเสี่ยงด้านตลาด (Market Risk) เพื่อประเมินผลกระทบจากการเปลี่ยนแปลงอัตราดอกเบี้ยและอัตราแลกเปลี่ยนที่มีต่อมูลค่าสินทรัพย์ทางการเงิน และความเสี่ยงด้านสภาพคล่อง (Liquidity Risk) เพื่อประเมินผลกระทบจากการถอนเงินอย่างมีนัยสำคัญของผู้ฝากเงินและเจ้าหนี้ เหมือนเช่นที่องค์กรกำกับดูแลในประเทศพัฒนาแล้วนำมาใช้ เช่น สหรัฐฯ เริ่มใช้กระบวนการ Stress Test ในปี 2009 ประเมินความแข็งแกร่งของสถาบันการเงิน 19 แห่ง และ ECB เริ่มใช้กระบวนการนี้ในปี 2010 สาหรับสถาบันการเงิน 91 แห่ง

5. สรุป

ในท้ายสุด พฤติกรรมและกลไกความเชื่อมโยงของภาคการเงินกับเศรษฐกิจจริงภายใต้โลกยุคใหม่ที่ประสิทธิภาพการส่งผ่านนโยบายในภาคการเงินต่อเศรษฐกิจจริงเปลี่ยนแปลงไป ทั้งขนาดและระยะเวลาส่งผ่าน ในปัจจุบันที่สภาพแวดล้อมและการเปลี่ยนแปลงอย่างรวดเร็วของเทคโนโลยีทางการเงิน และกระแสเงินทุนเคลื่อนย้ายจากการดาเนินนโยบายผ่อนคลายของกลุ่มประเทศเศรษฐกิจหลัก (Quantitative Easing) ที่ส่งผลให้สภาพคล่องโลกสูง และการที่บริษัทไทยหันไประดมทุนเพื่อทาธุรกิจจากการออกหุ้นกู้เองมากขึ้น จะเป็นความท้าทายต่อการดำเนินนโยบายเศรษฐกิจที่ควร “มองให้ไกลเพื่อให้สามารถออกนโยบายได้อย่างทันท่วงที” “มองให้กว้างรอบด้านเพราะในยุคใหม่มีความซับซ้อนและเชื่อมโยงมากขึ้น” และควรมี “เครื่องมือที่หลากหลายของการดำเนินนโยบายการเงินและการกำกับดูแลความมั่นคงของสถาบันการเงินเชิงระบบ (Macroprudential Measures)” โดยนโยบายทั้งสองดังกล่าวจะช่วยสนับสนุนนโยบายการปรับโครงสร้างเพื่อยกระดับศักยภาพเศรษฐกิจของประเทศในระยะยาว