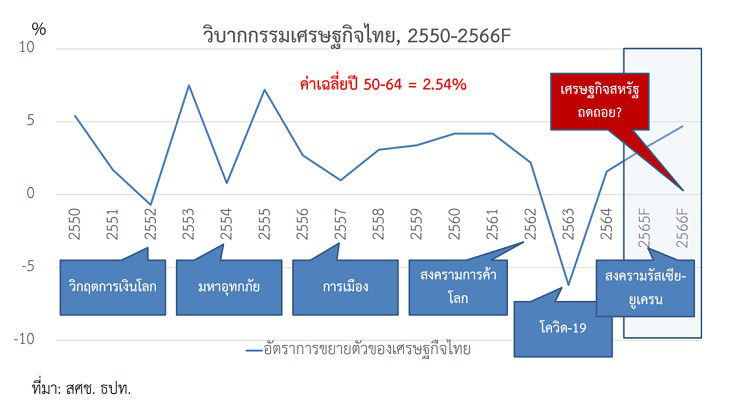

ฤๅ เศรษฐกิจไทยจะไม่พ้นวิบากกรรม : เศรษฐกิจสหรัฐเสี่ยงถดถอย?

ปลายเดือนที่แล้ว ผมได้รับเกียรติจากสภาหอการค้าแห่งประเทศไทยให้เป็นวิทยากรบรรยายในงานสังสรรค์ประธานสมาคมการค้ากลุ่ม 15 คลัสเตอร์ธุรกิจ ในหัวข้อ “เงินเฟ้อ: อุปสรรคการฟื้นตัวเศรษฐกิจไทย ปี 2565” ซึ่งเป็นหัวข้อที่อยู่ในความสนใจของผู้ประกอบการจำนวนมาก

สรุปความโดยย่อ ผมเชื่อว่าเศรษฐกิจไทยจะสามารถฝ่าฟันอุปสรรคเงินเฟ้อครั้งนี้ไปได้ ด้วยการปรับเพิ่มเพดานหนี้สาธารณะจากร้อยละ 60 เป็นร้อยละ 70 ต่อจีดีพีช่วยให้รัฐบาลมีความสามารถในการดูแลภาคส่วนที่ได้รับผลกระทบจากค่าครองชีพที่ปรับสูงขึ้น รวมถึงผลบวกจากการเปิดประเทศและแนวโน้มการคงอัตราดอกเบี้ยนโยบายตลอดทั้งปีนี้ของธนาคารแห่งประเทศไทย

อย่างไรก็ดี ผมทิ้งท้ายไว้ว่า ข้อสรุปข้างต้นซึ่งอิงจากประมาณการเศรษฐกิจล่าสุดของธนาคารแห่งประเทศไทยมีโอกาสที่จะไม่เป็นไปตามคาดได้ หากราคาน้ำมันและราคาสินค้าโภคภัณฑ์อื่นในตลาดโลกยังทรงตัวในระดับสูงต่อเนื่องไปจนถึงปีหน้า หรือหากเศรษฐกิจสหรัฐเข้าสู่ภาวะถดถอย ซึ่งเหตุการณ์ที่สองเป็นเรื่องที่ผมอยากจะนำมาขยายความต่อในบทความนี้

การถดถอยของเศรษฐกิจสหรัฐในที่นี้ไม่ใช่แค่การถดถอยทางเทคนิค นิยามด้วยอัตราการขยายตัวแบบไตรมาสต่อไตรมาสติดลบติดต่อกันสองไตรมาส ซึ่งเป็นไปได้เพราะอัตราการขยายตัวแบบไตรมาสต่อไตรมาสของสหรัฐในไตรมาสแรกของปีนี้ได้ติดลบไปแล้ว ขอแค่ไตรมาสสองที่ได้รับผลกระทบจากความขัดแย้งระหว่างรัสเซียและยูเครนเต็มๆติดลบอีกหนึ่งไตรมาสก็จะเข้านิยาม แต่การถดถอยทางเทคนิคนั้นบางครั้งไม่ได้มีนัยมาก ผมเชื่อว่าท่านผู้อ่านส่วนใหญ่คงไม่ทราบว่าเศรษฐกิจไทยเข้าสู่ภาวะถดถอยทางเทคนิคในไตรมาสที่ 3 ของปี 2562 ก่อนที่จะเกิดการระบาดของโควิด-19 เสียอีก

การถดถอยทางเศรษฐกิจที่ไม่ใช่แค่ทางเทคนิคมักเกิดขึ้นพร้อมกับปัญหาในตลาดแรงงานและระบบการเงิน ซึ่งต้องบอกว่า ณ ขณะนี้ ทั้งตลาดแรงงานและระบบการเงินของสหรัฐยังอยู่ในเกณฑ์ที่เข้มแข็งมาก โดยอัตราว่างงานของสหรัฐอยู่ในระดับต่ำที่สุดในรอบหลายสิบปี ระบบธนาคารพาณิชย์มีฐานะมั่นคง ขณะที่ตลาดหุ้นสหรัฐในปัจจุบันที่ลงมามากจากจุดสูงสุดก็ยังสูงกว่าระดับก่อนเกิดโควิด-19 ร้อยละ 15-30 ขึ้นกับดัชนีตลาด

แล้วทำไมนักลงทุนถึงพูดกันมากว่าเศรษฐกิจสหรัฐมีโอกาสเข้าสู่ภาวะเศรษฐกิจถดถอยแบบจริงจังในปีหน้า ส่วนหนึ่งมาจากสัญญาณชี้นำในตลาดพันธบัตรที่อัตราผลตอบแทนพันธบัตรอายุ 2 ปี ของรัฐบาลสหรัฐปรับสูงขึ้นกว่าอัตราผลตอบแทนพันธบัตรอายุ 10 ปี (2-10 inversion) ในช่วงปลายเดือนมีนาคม แต่เอาจริงๆ ความสัมพันธ์ระหว่าง 2-10 inversion กับการถดถอยของเศรษฐกิจสหรัฐไม่ได้มีเหตุผลทางเศรษฐศาสตร์รองรับ (การถดถอยครั้งล่าสุดของเศรษฐกิจสหรัฐเกิดจากการระบาดของโควิด-19) และไม่ได้ถูกต้องทุกครั้ง

กระนั้นก็ตาม การถดถอยของเศรษฐกิจสหรัฐ หากเกิดขึ้นจริง กระทบเศรษฐกิจไทยรุนแรงแน่ ในฐานะที่สหรัฐเป็นเครื่องยนต์หลักในการขับเคลื่อนเศรษฐกิจโลกและเป็นตลาดส่งออกอันดับหนึ่งของไทย จึงต้องพิจารณาและติดตามปัจจัยที่อาจนำไปสู่เหตุการณ์ที่ไม่พึงประสงค์ได้อย่างใกล้ชิด

ณ จุดนี้ ปัจจัยที่ตลาดพูดถึงมากที่สุดที่จะนำไปสู่การถดถอยของเศรษฐกิจสหรัฐไม่ใช่การบานปลายของสงครามระหว่างรัสเซียและยูเครน (ซึ่งยังตัดทิ้งไม่ได้ แต่ตลาดมองว่าความน่าจะเป็นมีน้อยกว่า) แต่เป็นการปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารกลางสหรัฐ (เฟด) เพื่อหยุดความร้อนแรงของตลาดแรงงานและเงินเฟ้อ ที่ตอนนี้คาดกันว่าอาจจะไปหยุดที่ร้อยละ 3.5 ต่อปี ในปีหน้า

ประเด็นคือ ถ้าไปถึงร้อยละ 3.5 ต่อปี แล้วเฟดยังจัดการเงินเฟ้อไม่ได้ เฟดก็ต้องขึ้นดอกเบี้ยนโยบายต่อไปอีก ซึ่งหลายฝ่ายคิดว่าเศรษฐกิจสหรัฐไม่น่าจะรับไหว

โดยจุดเปราะบางที่สำคัญ คือ ตลาดอสังหาริมทรัพย์ ที่ราคาเพิ่มสูงขึ้นมากในช่วงสองปีที่ผ่านมา และเป็นฟองสบู่ราคาสินทรัพย์เดียวในปัจจุบันที่ยังไม่ถูกปล่อยลมออกไปบ้างแบบตลาดหุ้นและตลาดคริปโด แม้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยในสหรัฐจะปรับสูงขึ้นมากกว่าร้อยละ 2 ต่อปีนับจากต้นปีแล้วก็ตาม

ทั้งนี้ ฟองสบู่ตลาดอสังหาริมทรัพย์ไม่ได้เกิดขึ้นที่เฉพาะสหรัฐ แต่เกิดขึ้นกับประเทศหลักทั่วโลก จะมียกเว้นก็อาจเฉพาะจีนกับไทย และเป็นอะไรที่ธนาคารเพื่อการชำระหนี้ระหว่างประเทศ (Bank for International Settlements: BIS) ซึ่งเป็นเสมือนธนาคารของธนาคารกลางทั่วโลก เป็นห่วงมาก

ถ้าเฟดต้องขึ้นดอกเบี้ยไปมากกว่าร้อยละ 3.5 จริง ไม่เพียงแต่เศรษฐกิจสหรัฐจะถดถอยรุนแรง ธนาคารแห่งประเทศไทยที่สุดแล้วอาจจะต้องขึ้นดอกเบี้ยแรงเช่นกัน

ก็ได้แต่หวังว่าเฟดจะคุมเงินเฟ้อได้ โดยเศรษฐกิจสหรัฐเป็นแค่ soft landing ไม่ใช่ hard recession ครับ

ผู้เขียน :

ดร.ดอน นาครทรรพ