ข้อควรรู้และประโยชน์ในการเข้าร่วมโครงการ “พักทรัพย์ พักหนี้”

ตามที่ภาครัฐได้ร่วมกันจัดทำมาตรการทางการเงินเพื่อฟื้นฟูภาคธุรกิจ 2 โครงการ ได้แก่ (1) “สินเชื่อฟื้นฟู” และ (2) “พักทรัพย์ พักหนี้” ซึ่งที่ประชุมคณะรัฐมนตรีได้มีมติเห็นชอบและได้จัดงานแถลงข่าวไปเมื่อ 23 มี.ค. 64 ที่ผ่านมา หลายท่านอาจยังสับสนว่า โครงการ “พักทรัพย์ พักหนี้” ซึ่งเป็นมาตการใหม่นั้น คืออะไร มีกลไกอย่างไร และใครมีสิทธิที่จะได้รับความช่วยเหลือตามมาตรการนี้บ้าง วันนี้ผู้เขียนจึงขอให้ข้อมูลเพิ่มเติมเกี่ยวกับโครงการนี้

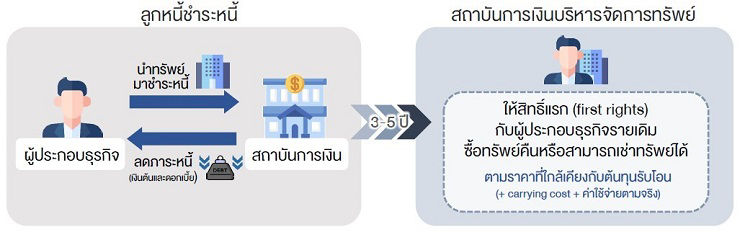

โครงการ “พักทรัพย์ พักหนี้” ถูกออกแบบมาเพื่อตอบโจทย์ผู้ประกอบธุรกิจที่ได้รับผลกระทบหนักจากการระบาดของ COVID-19 โดยเฉพาะกลุ่มที่รายได้ขาดหาย ไม่พอชำระหนี้และค่าใช้จ่ายหมุนเวียนต่าง ๆ แต่ยังมีศักยภาพและมีความตั้งใจในการรักษาธุรกิจ ให้มีภาระหนี้ลดลงและสามารถกลับมาดำเนินกิจการได้อีกครั้ง เมื่อสถานการณ์คลี่คลาย ผ่านกลไกการรับโอนสินทรัพย์หลักประกันเพื่อชำระหนี้ของสถาบันการเงิน พร้อมให้สิทธิผู้ประกอบธุรกิจในการซื้อทรัพย์คืนที่ราคาตีโอนบวกต้นทุนการดูแลทรัพย์ที่ต่ำมากและให้สิทธิประโยชน์ทางภาษีและค่าธรรมเนียมที่เกี่ยวข้องทั้งหมดเป็นกรณีพิเศษ ดังนั้น คุณลักษณะขั้นต่ำของผู้ประกอบธุรกิจที่จะเข้าร่วมโครงการคือ ต้องมีวงเงินสินเชื่อเพื่อทำธุรกิจที่มีหลักประกันในการขอสินเชื่ออยู่กับสถาบันการเงิน

กลไกการโอนหลักประกัน อาจทำให้ผู้ประกอบธุรกิจเกิดความกังวลใจว่าถ้าเข้าร่วมโครงการจะต้องสูญเสียกิจการไปให้กับสถาบันการเงินหรือไม่ ผู้เขียนขอย้ำว่าเป้าหมายสำคัญของมาตรการนี้ คือ การบรรเทาภาระทางการเงินให้ผู้ประกอบธุรกิจเบาตัวในช่วงที่ได้รับผลกระทบจาก COVID-19 เพื่อให้สามารถกลับมาดำเนินกิจการได้อีกครั้ง ดังนั้น จึงได้กำหนดเงื่อนไขต่าง ๆ ให้ไม่เป็นอุปสรรคต่อการกลับมาประกอบธุรกิจ เช่น การให้สิทธิในการซื้อทรัพย์คืนและเช่าทรัพย์ได้เป็นลำดับแรก โดยกำหนดราคาซื้อคืนให้อยู่ในระดับที่ใกล้เคียงกับราคาที่ผู้ประกอบธุรกิจและสถาบันการเงินตกลงตีโอนกัน กล่าวคือ ขายเท่าไหร่ก็ซื้อคืนราคาใกล้ ๆ นั้น รวมถึง การคิดค่าเช่าก็ต้องคำนึงถึงความสามารถในการจ่ายของผู้ประกอบธุรกิจด้วย ซึ่งค่าเช่าที่จ่ายนี้จะถูกนำไปหักออกจากราคาซื้อคืนไม่ให้มีค่าใช้จ่ายซ้ำซ้อน

อย่างไรก็ดี “พักทรัพย์ พักหนี้” เป็นโครงการภาคสมัครใจ การเข้าร่วมต้องเกิดจากการเจรจาตกลงร่วมกันระหว่างผู้ประกอบธุรกิจเองและสถาบันการเงิน ไม่สามารถบังคับกันได้ ซึ่งในสภาวะปกติผู้ประกอบธุรกิจที่มีความตั้งใจที่จะรักษาธุรกิจไว้ก็คงไม่เลือกวิธีโอนสินทรัพย์เพื่อชำระหนี้ในการแก้ปัญหา ในขณะที่สถาบันการเงินเองก็คงอยากมีรายได้เข้ามาอย่างต่อเนื่องมากกว่าที่จะต้องถือสินทรัพย์ที่มีสภาพคล่องต่ำ และต้องแบกรับภาระต้นทุนในการถือครองและค่าใช้จ่ายในดูแลรักษาและบริหารจัดการธุรกิจที่ไม่มีความถนัดเอาไว้ แต่เนื่องจากขณะนี้ไม่ใช่สถานการณ์ปกติ ทุกภาคส่วนจึงจำเป็นต้องเข้ามาช่วยกันเต็มที่เพื่อให้ธุรกิจที่มีศักยภาพสามารถผ่านพ้นช่วงเวลานี้ไปได้และสามารถกลับมาจ้างงาน สร้างรายได้ให้กับประเทศอีกครั้ง ภาครัฐจึงสนับสนุนสภาพคล่องดอกเบี้ย 0.01% วงเงิน 100,000 ล้านบาท ให้สถาบันการเงินกู้ยืมเพื่อไปหารายได้ชดเชยในช่วงเวลาถือครองทรัพย์ รวมถึงผ่อนปรนเกณฑ์กำกับดูแลที่เกี่ยวข้อง

โดยโครงการนี้ไม่ได้มีการจำกัดประเภทธุรกิจ ขนาดธุรกิจ และประเภทของหลักประกันที่สามารถโอนชำระหนี้ได้แต่อย่างใด แต่สถาบันการเงินอาจกำหนดเกณฑ์ในการพิจารณาหลักประกันเพิ่มเติม เช่น ต้องมีคุณภาพดี ไม่เสื่อมค่าเร็ว เพื่อลดความเสี่ยงจากการที่สถาบันการเงินจะต้องถือสินทรัพย์ไว้เป็นระยะเวลานานหลายปี และต้องแบกรับภาระต้นทุนต่าง ๆ กับความไม่แน่นอนที่ว่าผู้ประกอบธุรกิจจะซื้อสินทรัพย์กลับคืนหรือไม่ และมูลค่าสินทรัพย์ในอนาคตจะเป็นเท่าไหร่

สำหรับประโยชน์ที่ผู้ประกอบธุรกิจที่เข้าร่วมโครงการจะได้รับ คือ ได้ลดภาระเงินต้นและดอกเบี้ย 3 – 5 ปี รู้ราคาซื้อคืนที่แน่นอน สามารถเช่าไปทำธุรกิจต่อได้ ไม่ถูกยึดหรือกดราคาขายให้กับกลุ่มทุน ได้ปิดภาระหนี้กับสถาบันการเงินทำให้ไม่ต้องกังวลเรื่องประวัติใน NCB หากหนี้กลายเป็นหนี้เสียในอนาคต อีกทั้ง ยังได้รับสิทธิประโยชน์ทางภาษีค่าธรรมเนียมจากการตีโอนอีกด้วย

ผู้ประกอบธุรกิจที่ติดขัดทางการเงินแต่ไม่เข้าข่ายที่จะเข้าตามมาตรการนี้ อาจพิจารณาทางเลือกอื่นร่วมกับสถาบันการเงินในการเจรจาปรับโครงสร้างหนี้ตามกลไกปกติได้ เช่น ยืดเวลาชำระหนี้ ลดอัตราการผ่อนชำระ พักชำระหนี้เงินต้น แปลงหนี้เป็นทุน รวมถึงตีโอนทรัพย์เพื่อชำระหนี้ทั่วไป นอกจากนี้ ผู้ประกอบธุรกิจกลุ่ม SMEs ที่สามารถประคับประคองกิจการและเริ่มปรับตัวมองไปข้างหน้า หากต้องการสินเชื่อหมุนเวียนหรือปรับรูปแบบธุรกิจก็สามารถขอรับความช่วยเหลือในส่วนของมาตรการ “สินเชื่อฟื้นฟู” ซึ่งเป็นส่วนหนึ่งของมาตรการทางการเงินใหม่เพื่อฟื้นฟูภาคธุรกิจในครั้งนี้ได้

ทั้งนี้ ก่อนตัดสินใจเลือกหนทางในการแก้ไขปัญหา ผู้ประกอบธุรกิจควรเปรียบเทียบเงื่อนไข และข้อดีข้อเสียอย่างรอบคอบ รวมถึง อ่านเงื่อนไขในสัญญาอย่างละเอียด เพื่อไม่ให้เป็นอุปสรรคต่อการประกอบธุรกิจ ลดความเสี่ยง และปิดความไม่แน่นอนในอนาคต เช่น สำหรับโคงการ “พักทรัพย์ พักหนี้” แม้ ธปท. จะกำหนดให้มีเงื่อนไขมาตรฐานแต่ก็ยังมีเงื่อนไขอื่นที่ควรตรวจสอบและเจรจาต่อรองให้ตรงกับความต้องการและมีความชัดเจนโดยเฉพาะเงื่อนไขการให้สินเชื่อระหว่างอยู่ในโครงการและตอนซื้อคืนทรัพย์ที่หลาย ๆ ท่านอาจกังวลอยู่

สำหรับท่านที่สนใจ สามารถสอบถามไปที่สถาบันการเงินที่ท่านใช้บริการเพื่อขอความช่วยเหลือ ผ่าน call-center ของ ธปท. ได้ที่เบอร์ 02-283-6112 และเบอร์ 1213 หรือผ่านอีเมล์ FinRehab@bot.or.th

ผู้เขียน :

นางสาวต้องกมล กสิศิลป์ฝ่ายนโยบายและกำกับสถาบันการเงิน 2

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย