ผู้จัดทำ

พิชามญชุ์ กิตติอัครเสถียร

Stat Horizon มิถุนายน 2566

ธนาคารแห่งประเทศไทย

การปรับปรุงความครอบคลุมของสถิติเงินให้กู้ยืมแก่ภาคครัวเรือน

ธนาคารแห่งประเทศไทย (ธปท.) ได้ปรับปรุงสถิติเงินให้กู้ยืมแก่ภาคครัวเรือน หรือที่รู้จักกันในชื่อ “หนี้ครัวเรือน” ให้มีความครอบคลุมเพิ่มมากขึ้นเพื่อให้เครื่องชี้สามารถสะท้อนภาพภาระหนี้ที่ใกล้เคียงความจริงมากที่สุด และยังเป็นข้อมูลสนับสนุนการออกนโยบายหรือมาตรการให้ความช่วยเหลือประชาชนได้ดียิ่งขึ้น โดยมีการปรับปรุงด้านขอบเขตของผู้ให้กู้ จากเดิมที่ครอบคลุมเฉพาะเงินกู้ยืมจากสถาบันการเงินที่รับฝากเงินและไม่รับฝากเงิน ได้เพิ่มความครอบคลุมไปถึงกลุ่มผู้ให้กู้อื่น ๆ ด้วย ได้แก่ กองทุนเงินให้กู้ยืมเพื่อการศึกษา (กยศ.) การเคหะแห่งชาติ ธุรกิจสินเชื่อรายย่อยระดับจังหวัด (พิโกไฟแนนซ์) และสหกรณ์ประเภทต่าง ๆ ที่นอกเหนือจากสหกรณ์ออมทรัพย์ซึ่งได้รวมอยู่ในสถิติเดิมแล้ว สถิติเงินให้กู้ยืมแก่ภาคครัวเรือนที่ปรับปรุงแล้วมีข้อมูลย้อนหลังตั้งแต่ไตรมาส 1/2555 เป็นต้นไป

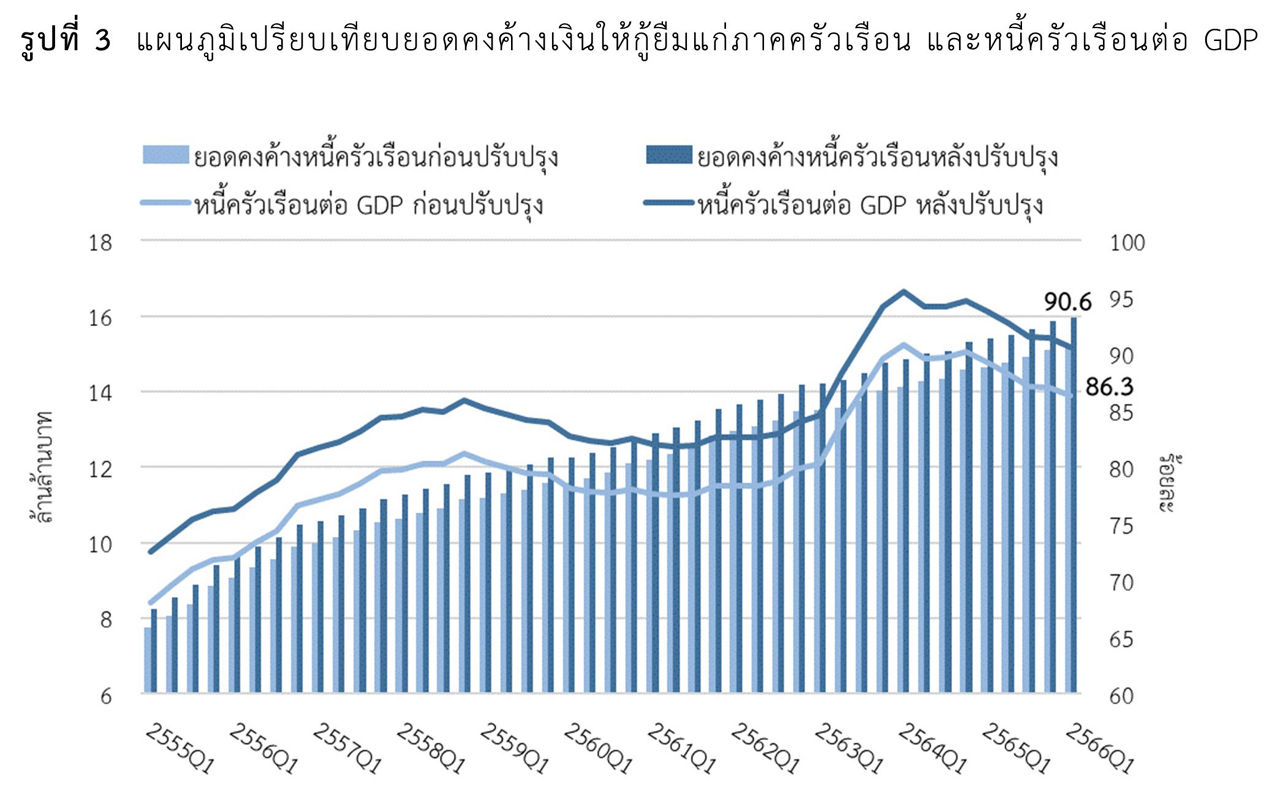

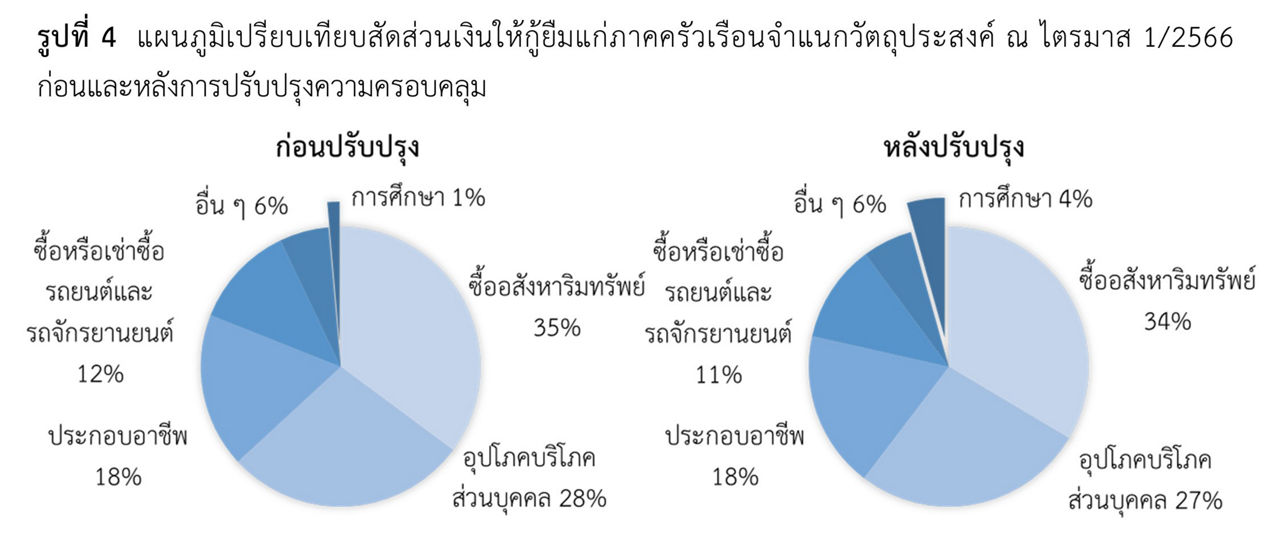

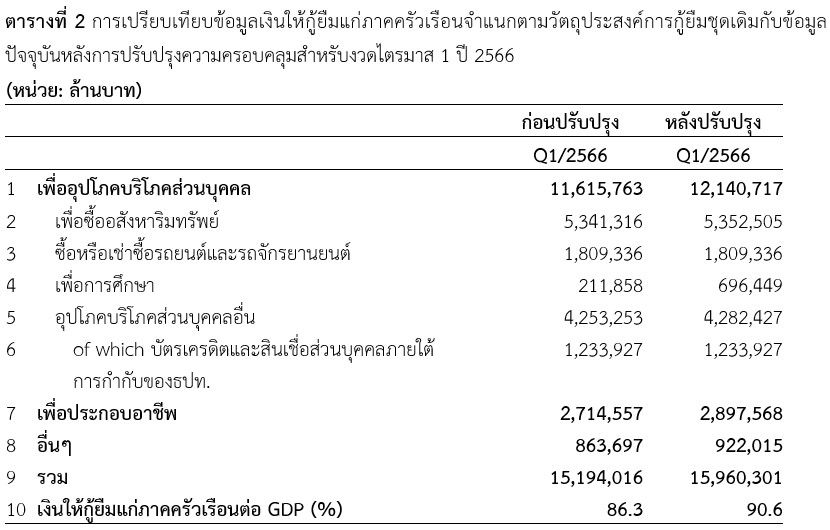

โดยการปรับปรุงครั้งนี้ ทำให้ยอดคงค้างของเงินให้กู้ยืมแก่ภาคครัวเรือน ณ ไตรมาส 1/2566 อยู่ที่ 16.0 ล้านล้านบาท หรือมีสัดส่วนร้อยละ 90.6 ต่อ GDP เพิ่มขึ้นจากก่อนการปรับปรุง 7.7 แสนล้านบาท หรือร้อยละ 4.3 ของ GDP อย่างไรก็ตาม โครงสร้างสัดส่วนเงินให้กู้ยืมที่จำแนกตามวัตถุประสงค์ยังคงใกล้เคียงกับโครงสร้างเดิมก่อนการปรับปรุง โดยเป็นการกู้ยืมเพื่อซื้อที่อยู่อาศัยเป็นหลัก รองลงมาคือการกู้ยืมเพื่ออุปโภคบริโภคส่วนบุคคลทั่วไป และการกู้ยืมเพื่อประกอบอาชีพ

1. บทนำ

หนี้ครัวเรือนเป็นตัวชี้วัดทางเศรษฐกิจที่สำคัญตัวหนึ่งที่หน่วยงานภาครัฐทุกประเทศ รวมถึงไทย โดย ธปท. ได้มีการติดตามอย่างใกล้ชิด เนื่องจากเป็นเครื่องชี้ที่สะท้อนถึงความมีเสถียรภาพหรือความเปราะบางทางเศรษฐกิจของครัวเรือน ซึ่งสามารถส่งผลต่อการเติบโตทางเศรษฐกิจของประเทศได้ นอกจากนี้ยังสามารถสะท้อนโครงสร้างของตลาดสินเชื่อภาคครัวเรือน

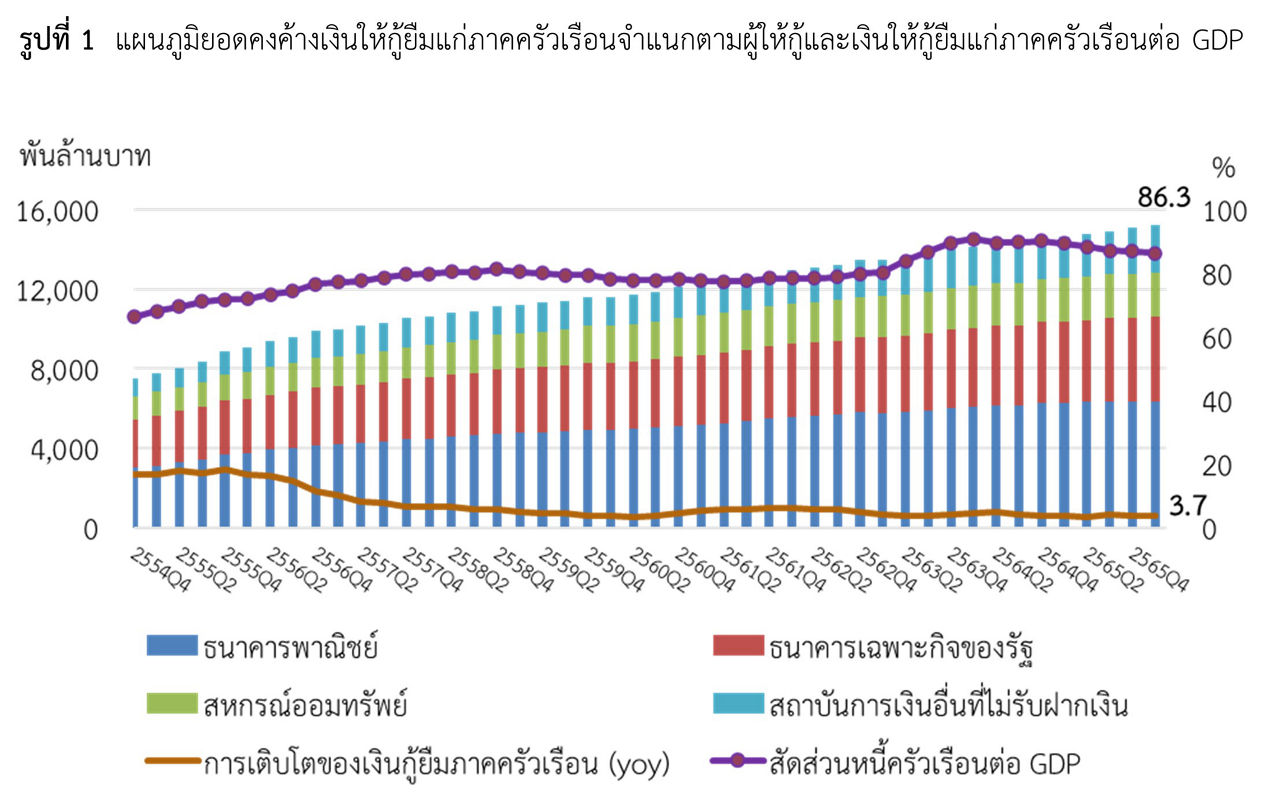

ประเทศไทยมีระบบการเงินที่พึ่งพิงธนาคารเป็นหลักหรือที่เรียกว่า Bank-based economy ดังนั้นผู้ให้กู้หลักแก่ภาคครัวเรือนจึงเป็นธนาคารพาณิชย์และธนาคารเฉพาะกิจของรัฐ จากรูปที่ 1 เห็นได้ว่าธนาคารเป็นผู้ให้กู้ที่ครองสัดส่วนตลาดมากกว่าร้อยละ 70 ของเงินให้กู้ยืมแก่ภาคครัวเรือนทั้งหมดมาโดยตลอด อย่างไรก็ดี ในช่วง 10 ปีที่ผ่านมา บทบาทของธนาคารมีแนวโน้มค่อย ๆ ลดลง และถูกแทนที่ด้วยเงินให้กู้ยืมจากสหกรณ์ออมทรัพย์และสถาบันการเงินอื่น โดยเฉพาะธุรกิจสินเชื่อส่วนบุคคล ลีสซิ่ง และบริษัทบัตรเครดิต ค่อย ๆ เพิ่มบทบาทมากขึ้น สังเกตได้จากสัดส่วนที่เพิ่มขึ้นอย่างต่อเนื่อง

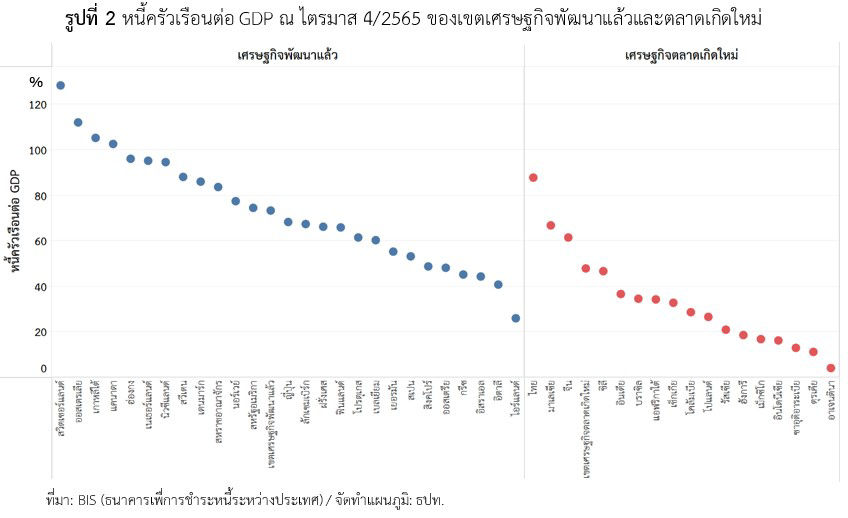

การศึกษาเชิงประจักษ์หลายชิ้นบ่งชี้ว่า การขยายตัวของระดับหนี้ครัวเรือนเป็นการเพิ่มความเสี่ยงการเกิดวิกฤตการเงินและสามารถนำไปสู่การชะลอตัวของการเติบโตทางเศรษฐกิจ ในบทความเรื่องหนี้ครัวเรือนและเสถียรภาพทางการเงินของ IMF ปี 2017 ระบุว่า อัตราส่วนหนี้ครัวเรือนต่อ GDP ที่เพิ่มขึ้นมีทั้งผลดีและผลเสีย อย่างไรก็ตาม ผลดีจะเกิดขึ้นเพียงระยะสั้น แต่กลับส่งผลเสียต่อเศรษฐกิจและเสถียรภาพทางการเงินในระยะกลางและระยะยาว โดยในระยะสั้น หนี้ครัวเรือนที่สูงขึ้นสัมพันธ์กับการบริโภคและการจ้างงานที่สูงขึ้น ซึ่งส่งผลให้เกิดการขยายตัวทางเศรษฐกิจ แต่ผลดีเหล่านี้จะกลับสู่สภาพเดิมภายใน 3 - 5 ปี การขยายตัวมากขึ้นของหนี้ครัวเรือนในระยะกลางและระยะยาวนั้นสัมพันธ์กับความเสี่ยงของการเกิดวิกฤตในระบบการเงิน เนื่องจากอาจส่งผลให้ภาคครัวเรือนไม่สามารถชำระหนี้ได้ ยิ่งไปกว่านั้นหากเกิดการผิดนัดชำระหนี้ในวงกว้างอาจนำไปสู่วิกฤตเศรษฐกิจได้ในที่สุด ผลเสียเหล่านี้จะยิ่งมากขึ้นเมื่อระดับหนี้ครัวเรือนยิ่งสูงและเห็นชัดเจนในเขตเศรษฐกิจพัฒนาแล้ว (Advanced market economies) มากกว่าเขตเศรษฐกิจตลาดเกิดใหม่ (Emerging market economies) ที่ส่วนใหญ่มีระดับหนี้ครัวเรือนและการมีส่วนร่วมในตลาดสินเชื่อต่ำกว่าตามรูปที่ 2

ธปท. รวมทั้งหน่วยงานผู้ให้กู้ต่าง ๆ ที่เกี่ยวข้อง ตระหนักถึงความสำคัญของข้อมูลหนี้ครัวเรือนเช่นเดียวกับ งานศึกษาตามที่กล่าวมาข้างต้น ประกอบกับการให้กู้ยืมของผู้ให้กู้กลุ่มอื่น ๆ ที่นอกเหนือจากสถาบันการเงินมีบทบาทและขนาดที่มีนัยสำคัญ รวมถึงหน่วยงานผู้ให้กู้อื่น ๆ มีความพร้อมของข้อมูลมากขึ้น ธปท. จึงได้ทบทวนและปรับปรุงข้อมูลเงินให้กู้ยืมแก่ภาคครัวเรือน ให้ครอบคลุมมากกว่าเงินกู้ยืมจากกลุ่มผู้ให้กู้ที่จัดเก็บอยู่เดิม เพื่อให้ได้ข้อมูลที่สะท้อนภาพภาระทางการเงินของภาคครัวเรือนให้ครบถ้วนใกล้เคียงจริงมากที่สุด เพื่อใช้ในการดำเนินนโยบายทางเศรษฐกิจ และนโยบายการแก้ปัญหาหนี้ให้แก่ครัวเรือนที่แม่นยำมากยิ่งขึ้น

2. นิยามและขอบเขตของข้อมูลเงินให้กู้ยืมแก่ภาคครัวเรือน

ข้อมูลเงินให้กู้ยืมแก่ภาคครัวเรือน (Loans to Household) สถิติทางการที่ ธปท. เผยแพร่ มักถูกนำไปใช้อ้างอิงเป็นข้อมูลหนี้ครัวเรือน (Household debts) จนผู้ใช้บางส่วนเข้าใจว่า ข้อมูลทั้ง 2 ชุด คือข้อมูลเดียวกัน อย่างไรก็ดี ตามมาตรฐานสากลสถิติทั้ง 2 ชุด มีนิยามและองค์ประกอบความครอบคลุมแตกต่างกัน ซึ่งมีรายละเอียดดังนี้

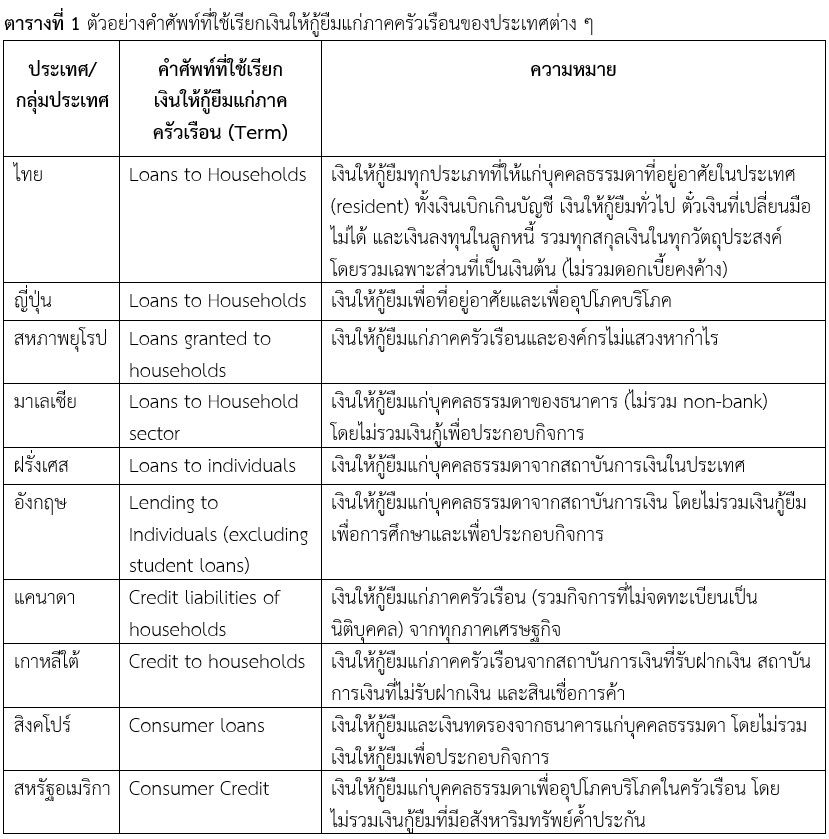

เงินให้กู้ยืมแก่ภาคครัวเรือน ยังมิได้มีนิยามหรือองค์ประกอบที่เป็นสากล ในแต่ละประเทศจึงมีรายละเอียด ความครอบคลุมที่ต่างกันทั้งในมิติของผู้ให้กู้และวัตถุประสงค์การกู้ยืม เนื่องจากข้อจำกัดในการเข้าถึงแหล่งข้อมูล หน่วยงานผู้จัดทำข้อมูลจึงใช้ความพยายามอย่างที่สุด (best effort) ในการรวบรวมจากแหล่งข้อมูลเท่าที่จะทำได้ โดยมิติผู้ให้กู้ ข้อมูลของบางประเทศครอบคลุมแค่สถาบันการเงินหรือธนาคารพาณิชย์เนื่องจากกำกับดูแลโดยธนาคารกลางซึ่งเป็นผู้จัดทำสถิติ บางประเทศขอความร่วมมือจากภาคเศรษฐกิจอื่น ๆ เช่น สถาบันการเงินอื่น หน่วยงานราชการ หรือภาคธุรกิจร่วมด้วย ทำให้มีความครอบคลุมในมิติของผู้ให้กู้กว้างมากขึ้น สำหรับมิติด้านวัตถุประสงค์ ข้อมูลของบางประเทศครอบคลุมเฉพาะการอุปโภคบริโภคส่วนบุคคล และบางประเทศครอบคลุมถึงการนำไปประกอบอาชีพด้วย ความครอบคลุมของข้อมูลเงินให้กู้ยืมแก่ครัวเรือนของไทย และตัวอย่างคำศัพท์และนิยามของประเทศต่าง ๆ แสดงดังตารางที่ 1

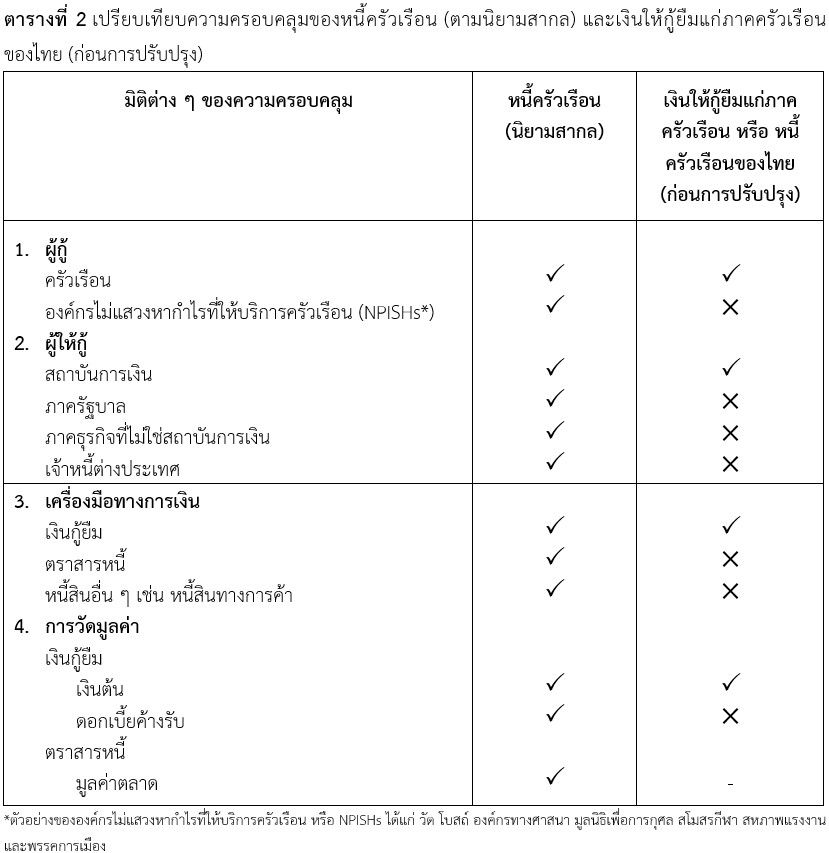

ขณะที่ หนี้ครัวเรือน (Household debt) ตามนิยามขององค์กรระหว่างประเทศ เช่น BIS (ธนาคารเพื่อการชำระหนี้ระหว่างประเทศ) IMF (กองทุนการเงินระหว่างประเทศ) หรือ OECD (องค์การเพื่อความร่วมมือและการพัฒนาทางเศรษฐกิจ) หมายถึง หนี้สินรวมทั้งหมด ซึ่งประกอบด้วยเครื่องมือทางการเงินทุกประเภท ได้แก่ ตราสารหนี้ (debt securities) เงินกู้ยืม (loans) รวมถึงหนี้สินอื่น ๆ ของภาคครัวเรือน ที่มีต่อทุกภาคเศรษฐกิจทั้งภายในประเทศและต่างประเทศ โดยเงินกู้ยืมเป็นหนี้สินที่รวมทั้งเงินต้นและดอกเบี้ยคงค้าง ส่วนตราสารหนี้เป็นหนี้สินตามมูลค่าตลาด หนี้ครัวเรือนที่มีความครอบคลุมครบถ้วนตามนิยามสากลข้างต้น จำเป็นต้องใช้ข้อมูลในระบบบัญชีประชาชาติ หรือ System of National Accounts จากส่วนที่เป็นงบแสดงฐานะการเงินแบบจำแนกภาคเศรษฐกิจของคู่สัญญาของภาคครัวเรือน หรือ Household and NPISHs Sectoral Balance Sheet อย่างไรก็ตาม ขณะนี้ประเทศไทยยังไม่มีข้อมูลงบแสดงฐานะการเงินดังกล่าวที่สมบูรณ์ ดังนั้น ถึงแม้ว่าความครอบคลุมของข้อมูลชุดเงินให้กู้ยืมแก่ภาคครัวเรือนจะแคบกว่า แต่ก็เป็นข้อมูลที่มีขอบเขตใกล้เคียงมากที่สุดที่สามารถนำมาใช้ทดแทนได้ ประเทศไทยจึงใช้ข้อมูลสถิติเงินให้กู้ยืมแก่ภาคครัวเรือนและสถิติหนี้ครัวเรือนเป็นข้อมูลชุดเดียวกัน ซึ่งการเปรียบเทียบความครอบคลุมของหนี้ครัวเรือน ตามนิยามสากล และเงินให้กู้ยืมแก่ครัวเรือนของไทย แสดงดังตารางที่ 2

ทั้งนี้ แต่ละประเทศมักนำสถิติเงินให้กู้ยืมแก่ภาคครัวเรือนหรือหนี้ครัวเรือนมาจัดทำเป็นอัตราส่วนหนี้สินของภาคครัวเรือนต่อ GDP ของประเทศ เพื่อประเมินระดับหนี้ของภาคครัวเรือนมีมาก-น้อยเพียงใดเมื่อเทียบกับขนาดเศรษฐกิจของประเทศ ซึ่งจากฐานข้อมูลของ BIS ประเทศต่าง ๆ มีอัตราส่วนของหนี้ครัวเรือนต่อ GDP ตามตารางที่ 3

3. การปรับปรุงสถิติเงินให้กู้ยืมแก่ภาคครัวเรือน

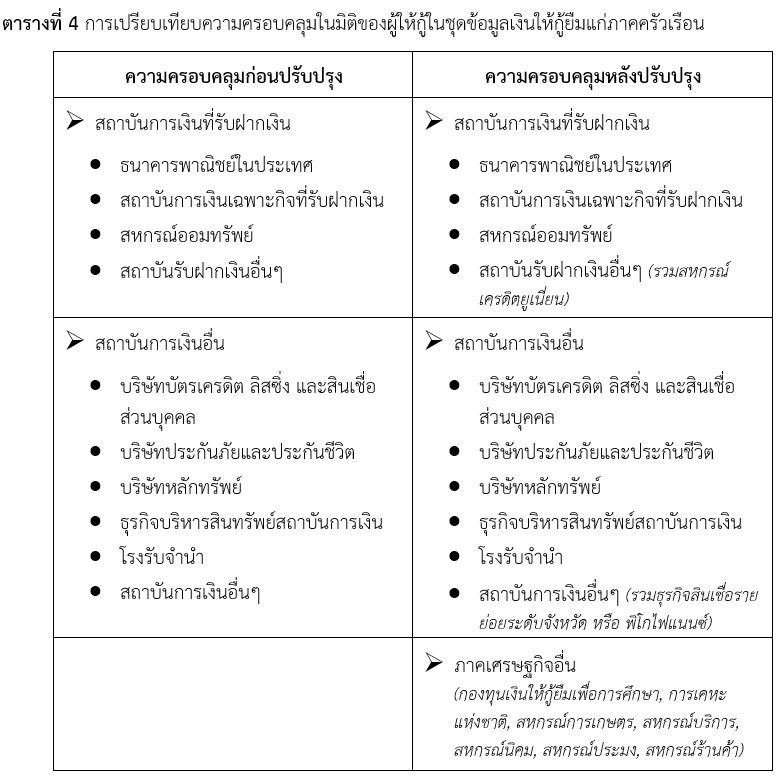

สถิติเงินให้กู้ยืมแก่ภาคครัวเรือนของ ธปท. ก่อนการปรับปรุง ประกอบด้วย สถิติเงินให้กู้ยืมแก่ภาคครัวเรือนที่จำแนกตามสถาบันผู้ให้กู้และตามวัตถุประสงค์การกู้ โดยมิติของผู้ให้กู้ ธปท. ได้จัดเก็บและขยายความครอบคลุมข้อมูลการให้กู้ยืมของผู้ให้กู้เพิ่มขึ้นอย่างต่อเนื่อง ซึ่งสถิติชุดล่าสุดก่อนการปรับปรุงมีองค์ประกอบของผู้ให้กู้ ได้แก่ ธนาคารพาณิชย์ สถาบันการเงินเฉพาะกิจของรัฐที่รับฝากเงิน บริษัทเงินทุน บริษัทเครดิตฟองซิเอร์ และสหกรณ์ออมทรัพย์ นอกจากนี้ ธปท. ยังได้รับความร่วมมือเป็นอย่างดีจากหน่วยงานกำกับดูแลอื่นและจากสถาบันการเงินโดยตรง เช่น ธุรกิจสินเชื่อที่ไม่ใช่ธนาคาร (Non-bank) บริษัทประกันภัยและประกันชีวิต บริษัทหลักทรัพย์ ธุรกิจบริหารสินทรัพย์ โรงรับจำนำ เป็นต้น ดังรายละเอียดตามตารางที่ 4 สถิติชุดนี้เริ่มเผยแพร่ครั้งแรกเมื่อเดือนมีนาคม 2556 โดยมีข้อมูลย้อนหลังเริ่มตั้งแต่ไตรมาส 1 ปี 2546

ส่วนมิติวัตถุประสงค์การกู้ยืม ธปท. เห็นว่า ข้อมูลที่จำแนกวัตถุประสงค์จะช่วยให้ผู้ใช้ข้อมูลทราบถึงการนำเงินกู้ยืมไปใช้ในวัตถุประสงค์ต่าง ๆ รวมทั้งช่วยในการวิเคราะห์และประเมินความเสี่ยงของสินเชื่อแต่ละประเภทได้ดียิ่งขึ้น จึงได้จัดทำและเผยแพร่สถิติเงินให้กู้ยืมแก่ภาคครัวเรือนจำแนกตามวัตถุประสงค์ เมื่อต้นปี 2563 โดยมีข้อมูลย้อนหลังเริ่มตั้งแต่ไตรมาส 1 ปี 2555 โดยวัตถุประสงค์ที่จำแนกได้มีดังต่อไปนี้

สำหรับการปรับปรุงสถิติในครั้งนี้เป็นการขยายความครอบคลุมของผู้ให้กู้เพิ่มเติมจากเดิมที่มีเฉพาะสถาบันการเงิน โดยมีปัจจัยหรือเกณฑ์ในการเลือกแหล่งข้อมูล ได้แก่ ความคุ้มค่า (cost and benefit)ความมีสาระสำคัญของข้อมูล (materiality) คุณภาพของข้อมูล ความน่าเชื่อถือของแหล่งข้อมูล ความสม่ำเสมอของการเผยแพร่จากแหล่งข้อมูล ภาระของผู้รายงาน ความต่อเนื่องเพียงพอของข้อมูลสำหรับการวิเคราะห์อนุกรมเวลา (time series) รวมถึงการทำประมาณการเพิ่มเติมจากข้อมูลที่ได้รับที่จะต้องสามารถทำได้โดยใช้หลักสถิติที่สมเหตุสมผล จากการพิจารณาปัจจัยตามที่กล่าวถึงข้างต้น ธปท. ได้เลือกข้อมูลจาก 4 แหล่งเพื่อนำมาปรับปรุงสถิติเงินให้กู้ยืมแก่ภาคครัวเรือน ซึ่งรวมทั้งผู้ให้กู้ที่อยู่ในภาครัฐและภาคเอกชนด้วย ได้แก่

กลุ่มผู้ให้กู้เหล่านี้ได้เข้ามามีบทบาทในตลาดสินเชื่อภาคครัวเรือนมากขึ้นเรื่อย ๆ โดยในช่วง 10 ปีที่ผ่านมา มีการให้เงินกู้ยืมแก่ครัวเรือนเพิ่มขึ้นถึงเกือบร้อยละ 50 กล่าวคือเพิ่มขึ้นจากราว 5 แสนล้านบาท ณ ไตรมาส 1ปี 2555 มาเป็น 7.7 แสนล้านบาท ณ ไตรมาส 1 ปี 2566

ความครอบคลุมของกลุ่มผู้ให้กู้สำหรับสถิติชุดที่ปรับปรุงแล้ว สามารถจำแนกเป็นสถาบันรับฝากเงิน สถาบันการเงินอื่น และภาคเศรษฐกิจอื่น ดังรายละเอียดตามตารางที่ 4 โดยมีข้อมูลย้อนหลังเริ่มตั้งแต่ไตรมาส 1ปี 2555 ในขณะที่ข้อมูลเงินให้กู้ยืมแก่ภาคครัวเรือนจำแนกตามวัตถุประสงค์ภายหลังการปรับปรุงไม่มีการเปลี่ยนแปลงรายการวัตถุประสงค์จากเดิม อย่างไรก็ตาม การขยายความครอบคลุมของผู้ให้กู้ทำให้จำเป็นต้องสร้างชุดข้อมูลใหม่อีกหนึ่งชุดโดยมีข้อมูลย้อนหลังเริ่มตั้งแต่ไตรมาส 1 ปี 2555 เช่นกัน เพื่อให้แนวโน้มของข้อมูลมีความต่อเนื่องและมีข้อมูลในช่วงระยะเวลาที่ยาวเพียงพอสำหรับการวิเคราะห์และการพยากรณ์ได้

เมื่อปรับปรุงความครอบคลุมของสถาบันผู้ให้กู้แล้ว ยอดคงค้างรวมของเงินให้กู้ยืมแก่ภาคครัวเรือน ณ ไตรมาส 1 ปี 2566 เพิ่มขึ้น 7.7 แสนล้านบาท ขณะที่อัตราส่วนเงินให้กู้ยืมแก่ภาคครัวเรือนต่อ GDP เพิ่มขึ้นจากร้อยละ 86.3 เป็นร้อยละ 90.6

สำหรับวัตถุประสงค์การกู้ยืมที่มีการเปลี่ยนแปลงเพิ่มขึ้นมากที่สุด คือวัตถุประสงค์เพื่อการศึกษา โดยณ ไตรมาส 1 ปี 2566 เงินกู้ยืมเพื่อการศึกษาเพิ่มขึ้นจากสถิติชุดเดิม 4.8 แสนล้านบาทหรือมากกว่า 2 เท่า แต่โดยรวมแล้วสัดส่วนของเงินกู้ยืมแต่ละวัตถุประสงค์ไม่แตกต่างจากเดิมมากนัก โดยวัตถุประสงค์หลักยังคงเป็นการกู้ยืมเพื่อซื้ออสังหาริมทรัพย์ รองลงมาคือการกู้ยืมเพื่ออุปโภคบริโภคส่วนบุคคล

4. บทสรุป

สถิติเงินให้กู้ยืมแก่ภาคครัวเรือน เป็นข้อมูลที่หลายภาคส่วนให้ความสนใจติดตามอยู่เสมอ เนื่องจากเป็นเครื่องชี้ที่ช่วยสะท้อนถึงเสถียรภาพทางเศรษฐกิจของภาคครัวเรือนในประเทศ ที่ผ่านมา ธปท. จึงมีการปรับปรุงขยายความครอบคลุมสถิติดังกล่าวอยู่เป็นระยะ ๆ สำหรับการปรับปรุงในครั้งนี้ เพื่อให้สถิติดังกล่าวสะท้อนระดับหนี้ของภาคครัวเรือนที่ใกล้เคียงจริงมากที่สุด ธปท. และหน่วยงานผู้ให้กู้มีความพยายามในการจัดเก็บและรวบรวมข้อมูลจากทุกแหล่งที่สามารถเข้าถึงได้ ซึ่งได้เพิ่มความครอบคลุมเงินให้กู้ยืมของกลุ่มผู้ให้กู้อื่น ๆ ได้แก่ กองทุนเงินให้กู้ยืมเพื่อการศึกษา การเคหะแห่งชาติ ธุรกิจพิโกไฟแนนซ์ และสหกรณ์ประเภทต่าง ๆ เข้ามาด้วย เนื่องจากเป็นแหล่งข้อมูลที่มีบทบาทการให้กู้ยืมแก่ครัวเรือนเพิ่มมากขึ้น รวมทั้งมีความพร้อมทั้งด้านคุณภาพของข้อมูล และการให้ข้อมูลที่เพียงพอเพื่อให้สามารถใช้งานและเผยแพร่ได้อย่างต่อเนื่อง อย่างไรก็ดี สถิติเงินให้กู้ยืมแก่ภาคครัวเรือนของไทยมีนิยามและขอบเขตใกล้เคียงกับข้อมูลของต่างประเทศแต่ยังไม่ครอบคลุมในมิติต่าง ๆ เท่ากับหนี้สินของภาคครัวเรือนตามนิยามสากลขององค์กรระหว่างประเทศ

ข้อมูลเงินให้กู้ยืมแก่ภาคครัวเรือนต่อ GDP หลังการปรับปรุงมีการปรับเพิ่มขึ้นจากข้อมูลก่อนปรับปรุงเฉลี่ยร้อยละ 4.5 ตลอดทั้งชุดข้อมูล โดยในข้อมูลที่จำแนกตามผู้ให้กู้มีการเพิ่มผู้ให้กู้ภาคอื่น ๆ เข้ามาด้วยนอกเหนือจากภาคสถาบันการเงิน ส่วนข้อมูลที่จำแนกตามวัตถุประสงค์การกู้ยืมมีความใกล้เคียงกับสัดส่วนเดิม มีเพียงสัดส่วนของเงินกู้เพื่อการศึกษาที่เพิ่มขึ้นจากร้อยละ 1 เป็นร้อยละ 4 ของเงินให้กู้ยืมแก่ภาคครัวเรือนทั้งหมด

ทั้งนี้ ธปท. กำหนดการเผยแพร่ข้อมูลสถิติชุดใหม่ที่จำแนกตามกลุ่มสถาบันผู้ให้กู้และวัตถุประสงค์การกู้เป็นรายไตรมาส ล่าช้า 1 ไตรมาส เริ่มตั้งแต่ข้อมูลไตรมาส 1 ปี 2566 โดยมีข้อมูลย้อนหลังถึงงวดไตรมาส 1 ปี 2555 ในวันที่ 30 มิถุนายน 2566 เป็นต้นไป และสำหรับสถิติชุดปัจจุบันจะเผยแพร่จนถึงข้อมูลงวดไตรมาส 4 ปี 2566

ภาคผนวก

ผู้จัดทำ

พิชามญชุ์ กิตติอัครเสถียร

Stat Horizon มิถุนายน 2566

ธนาคารแห่งประเทศไทย

ดาวน์โหลดบทความฉบับเต็มได้ที่นี่