อ่านฉบับเต็มได้ที่นี่

การปรับปรุงและพัฒนาสถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชน

ธนาคารแห่งประเทศไทย (ธปท.) ได้พัฒนาและจัดทำสถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชน (Private Sector’s Loans and Debt Securities) ให้มีความครอบคลุมครบถ้วนอย่างสม่ำเสมอเพื่อสะท้อนภาพภาระหนี้ของภาคธุรกิจเอกชนและภาคครัวเรือนในประเทศไทย การปรับปรุงสถิติในครั้งนี้ ธปท. ได้พิจารณาตามหลักเกณฑ์การปรับปรุงข้อมูลในเรื่องความน่าเชื่อถือ คุณภาพ และความต่อเนื่องในการจัดเก็บข้อมูล และพบแหล่งข้อมูลที่มีความเหมาะสมตรงตามเกณฑ์จึงได้นำมาปรับเพิ่มความครอบคลุม 2 มิติ ประกอบด้วย (1) การเพิ่มความครอบคลุมข้อมูลเงินกู้ยืมจากผู้ให้กู้อื่นๆ ได้แก่ กองทุนเงินให้กู้ยืมเพื่อการศึกษา (กยศ.) พิโกไฟแนนซ์ การเคหะแห่งชาติ สหกรณ์เครดิตยูเนี่ยน และสหกรณ์อื่น และ (2) การขยายความครอบคลุมข้อมูลตราสารหนี้ในหมวดเงินลงทุนในหลักทรัพย์ที่ต่างชาติและกลุ่มสถาบันการเงินถือครอง ซึ่งเป็นผลให้ยอดคงค้างเงินกู้ยืมและตราสารหนี้ภาคเอกชน ในเดือนพฤษภาคม 2566 อยู่ที่ 30.3 ล้านล้านบาท เพิ่มขึ้น 1.5 ล้านล้านบาท หรือเพิ่มขึ้นร้อยละ 5.0 จากยอดคงค้างเงินกู้ยืมและตราสารหนี้ภาคเอกชนก่อนการปรับปรุง

1. บทนำ

การกู้ยืมเป็นแหล่งเงินทุนที่มีความสำคัญต่อกิจกรรมทางเศรษฐกิจ โดยครัวเรือนกู้ยืมเพื่อให้การบริโภคและการดำรงชีวิตเป็นไปอย่างราบรื่น ไม่ผันผวน (Smooth Consumption) ธุรกิจเอกชนก็ต้องการสินเชื่อเช่นกัน เพื่อใช้ในการดำเนินกิจกรรมและการลงทุนประกอบธุรกิจ การกู้ยืมของภาคเอกชนจึงมีความสำคัญต่อการดำเนินนโยบายทางเศรษฐกิจ โดยเป็นสถิติหรือเครื่องชี้ที่ใช้ในการประเมินประสิทธิภาพของกลไกการส่งผ่านนโยบายทางการเงิน รวมไปถึงสะท้อนเสถียรภาพทางการเงินด้วย

อย่างไรก็ดี ในช่วงระยะเวลา 10 กว่าปีที่ผ่านมา ธปท. มีการปรับปรุงการจัดทำและเผยแพร่ข้อมูลสินเชื่อภาคเอกชนต่อสาธารณชน เพื่อให้ข้อมูลมีความครอบคลุมและสมบูรณ์มากขึ้น สามารถสะท้อนภาระหนี้ได้ดียิ่งขึ้น ซึ่งการปรับปรุงที่สำคัญที่ผ่านมามีดังนี้

ธปท. มีการเผยแพร่ข้อมูลสินเชื่อภาคเอกชนในรายงานแถลงข่าวภาวะเศรษฐกิจรายเดือนเป็นประจำตั้งแต่เดือนมกราคม 2550 ความครอบคลุมของข้อมูลสินเชื่อภาคเอกชนชุดดังกล่าวประกอบด้วย การกู้ยืมของสถาบันการเงินอื่นที่มิได้รับฝากเงิน (Other Financial Corporations: OFCs) ธุรกิจเอกชนที่มิใช่สถาบันการเงิน (Other Non-Financial Corporations: ONFCs) และภาคครัวเรือนและสถาบันไม่แสวงหากำไร (Households and Non-profit Institutions Serving Households: HH&NPISHs) ที่กู้ยืมเงินจากสถาบันการเงินที่รับฝากเงินอื่น (Other Depository Corporations: ODCs) ซึ่งเป็นตัวกลางทางการเงินผู้ให้กู้ที่มีบทบาทสำคัญในขณะนั้น

ต่อมาในปี 2562 ได้มีการปรับปรุงนิยามและความครอบคลุมให้ตรงตามมาตรฐานสากลมากขึ้นใน 2 องค์ประกอบหลัก องค์ประกอบหลักแรก เครื่องมือทางการเงิน นอกจากเงินกู้ยืม (Loans) ธปท. ได้ขยายความครอบคลุมการจัดเก็บข้อมูลไปถึงตราสารหนี้ (Debt Securities) ที่ออกโดยภาคเอกชนจากตลาดในประเทศ เนื่องจากการระดมทุนผ่านตลาดตราสารทางการเงินได้รับความนิยมสูงขึ้นในกลุ่มธุรกิจเอกชนขนาดใหญ่เนื่องจากมีต้นทุนที่ต่ำกว่าการกู้ยืมเงิน องค์ประกอบหลักที่สอง ภาคเศรษฐกิจที่เกี่ยวข้อง ด้านผู้กู้ ตัดผู้กู้ประเภทสถาบันการเงินอื่นที่มิได้รับฝากเงิน (OFCs) ออกจากกลุ่มผู้กู้ โดยปรับให้เป็นผู้ให้กู้ยืมเนื่องจากสถาบันการเงินอื่นที่มิได้รับฝากเงินมีบทบาทในการเป็นตัวกลางทางการเงินที่ให้ภาคเอกชนกู้ยืมเงินเพิ่มขึ้นอย่างมีนัยยะ นอกจากนี้ ด้านผู้ให้กู้ได้เพิ่มผู้ให้กู้ยืมที่เป็นภาคต่างประเทศ (Nonresidents: NR) เพื่อให้ครอบคลุมแหล่งที่มาของเงินทุนทั้งในและต่างประเทศ รวมถึงได้ปรับชื่อเพื่อสื่อความหมายให้ชัดเจนเป็น “เงินกู้ยืมและตราสารหนี้ภาคเอกชน (Private Credit)” ซึ่งข้อมูลตามความครอบคลุมนี้มีการเผยแพร่บนเว็บไซต์ในหัวข้อ สถิติการเงิน ตั้งแต่เดือนพฤศจิกายน 2562 เป็นต้นมา โดยมีข้อมูลย้อนหลังตั้งแต่งวดมกราคม 2554

ในครั้งนี้ ธปท. มีการทบทวนสถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชน และได้ปรับปรุงสถิติดังกล่าวอีกวาระหนึ่งเพื่อให้สถิติสามารถสะท้อนบริบททางเศรษฐกิจปัจจุบันของประเทศไทยได้ครบถ้วนมากยิ่งขึ้น ซึ่งบทความนี้จะอธิบายรายละเอียดนิยามและความครอบคลุมของสถิติดังกล่าวทั้งก่อนและหลังการปรับปรุง รวมทั้งแสดงผลสถิติที่มีการปรับปรุงแล้ว ตลอดจนเปรียบเทียบกับมาตรฐานสากลเพื่อให้ผู้ใช้รับทราบการปรับปรุงและสามารถใช้ข้อมูลได้อย่างถูกต้อง

2. นิยามและความครอบคลุมของสถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชนในปัจจุบัน

สถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชนเป็นเครื่องชี้หนึ่งที่สะท้อนการระดมทุนโดยการก่อหนี้ของภาคเอกชนผ่านตัวกลางทางการเงินทั้งในและนอกประเทศ โดยความครอบคลุมด้านเครื่องมือทางการเงินและภาคเศรษฐกิจที่เกี่ยวข้องของข้อมูลเงินกู้ยืมและตราสารหนี้ภาคเอกชนที่ ธปท. จัดทำ ประกอบด้วย

2.1 ด้านเครื่องมือทางการเงิน

เงินกู้ยืม (Loans) การกู้ยืมเงินของภาคเอกชนทั้งที่อยู่ในรูปของเงินเบิกเกินบัญชี เงินกู้ยืมทั่วไป เงินกู้ยืมในรูปตั๋วเงินที่เปลี่ยนมือไม่ได้ (Non-negotiable) ซึ่งเป็นเงินกู้ทั้งที่เป็นเงินบาทและเงินตราต่างประเทศ และแสดงข้อมูลในรูปแบบข้อมูลยอดคงค้างเงินกู้ยืมที่รวมดอกเบี้ยค้างรับ (ถ้ามี)

ตราสารหนี้ (Debt securities) ประกอบด้วย พันธบัตร หุ้นกู้ และตั๋วเงินที่เปลี่ยนมือได้ที่ภาคเอกชน เป็นผู้ออกตราสาร (เป็นผู้กู้) จากตลาดในประเทศ แสดงด้วยยอดคงค้างตามราคาตลาดที่รวมดอกเบี้ยค้างรับ (dirty price) ทั้งนี้ยังไม่ครอบคลุมตราสารหนี้ที่ภาคเอกชนออกเพื่อระดมทุนในตลาดตราสารหนี้ต่างประเทศ

2.2 ด้านภาคเศรษฐกิจที่เกี่ยวข้อง

ด้านผู้กู้ ภาคเอกชนผู้กู้ ประกอบด้วย ธุรกิจเอกชนที่มิใช่สถาบันการเงิน (ONFCs) และภาคครัวเรือนและสถาบันไม่แสวงหากำไร (HH&NPISHs) โดยธุรกิจเอกชนที่มิใช่สถาบันการเงิน ประกอบด้วยบริษัท นิติบุคคลเอกชน สถาบันการศึกษาหรือโรงพยาบาลของเอกชน องค์กรที่มีสถานภาพเป็นนิติบุคคลหรือจัดตั้งตามกฎหมายเฉพาะอื่นๆ (เช่น กิจการร่วมค้า นิติบุคคลอาคารชุด องค์การระหว่างประเทศที่มีสำนักงานใหญ่ตั้งอยู่ในประเทศไทย) องค์การของรัฐบาลหรือหน่วยงานธุรกิจที่รัฐบาลเป็นเจ้าของและถือหุ้นน้อยกว่าร้อยละห้าสิบของทุนทั้งหมด สหกรณ์อื่นที่ไม่ใช่สหกรณ์ออมทรัพย์และสหกรณ์เครดิตยูเนี่ยน (เช่น สหกรณ์ร้านค้า สหกรณ์ประมง) กองทุนส่วนบุคคลที่นิติบุคคลเป็นเจ้าของ และสาขาของบริษัทต่างประเทศที่อยู่ในประเทศไทย รวมถึงสถาบันการเงินที่ปิดดำเนินการแล้ว แต่ยังมีสภาพเป็นนิติบุคคล

ด้านผู้ให้กู้ จำแนกตามเงินกู้ยืม (Loans) และตราสารหนี้ (Debt securities)

เงินกู้ยืม กลุ่มผู้ให้กู้ประเภทเงินกู้ยืม ประกอบด้วย 1) สถาบันการเงินที่รับฝากเงินอื่น (ODCs) เช่น ธนาคารพาณิชย์ ธนาคารเฉพาะกิจ 2) สถาบันการเงินอื่นที่มิได้รับฝากเงิน (OFCs) เช่น ผู้ให้บริการทางการเงินที่ไม่ใช่ธนาคารพาณิชย์ (non-bank) บริษัทลิสซิ่ง และ 3) ภาคต่างประเทศ (NR)

ตราสารหนี้ กลุ่มผู้ให้กู้ในรูปตราสารหนี้ มีการจัดเก็บข้อมูลทุกภาคเศรษฐกิจที่มีการถือครองตราสารหนี้ที่ภาคเอกชนไทยออกในประเทศ

3. สถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชนหลังปรับปรุง

ธปท. ได้ทบทวนและเห็นความจำเป็นในการขยายความครอบคลุมใหม่เพื่อให้สถิติมีความครบถ้วนใกล้เคียงกับความเป็นจริงมากที่สุด เพื่อให้สามารถสะท้อนภาระหนี้ที่ภาคเอกชนแบกรับไม่ว่าจะเป็นการกู้ยืมด้วยเครื่องมือทางการเงินประเภทใดหรือผ่านตัวกลางทั้งที่อยู่ในภาคการเงินและไม่ใช่ภาคการเงิน ซึ่งจะเป็นประโยชน์ต่อการวิเคราะห์ และการกำหนดนโยบายหรือมาตรการให้ได้อย่างตรงจุดที่สุด

3.1 การปรับปรุงสถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชน ในการปรับปรุงและพัฒนาสถิติ ธปท. มีปัจจัยที่ใช้พิจารณาความเหมาะสมเพื่อปรับปรุง ดังนี้

(1) ข้อมูลมีวิธีการจัดเก็บและประมวลผลที่มีความน่าเชื่อถือ (Reliable)

(2) ข้อมูลมีคุณภาพอธิบายการเปลี่ยนแปลงทางสังคมเศรษฐกิจได้ (Relevant)

(3) ข้อมูลมีความถี่ของการจัดเก็บและเปิดเผยข้อมูลที่สม่ำเสมอ (Frequency)

(4) ข้อมูลมีความเป็นปัจจุบันและทันต่อการใช้งาน (Timeliness)

เมื่อได้พิจารณาและประเมินอย่างละเอียดครบถ้วนแล้ว พบว่ามีแหล่งข้อมูลใหม่ที่ผ่านเกณฑ์คุณภาพทั้ง 4 ข้อข้างต้น จึงได้นำไปสู่การปรับขยายความครอบคลุมใน 2 มิติ ได้แก่ ขยายความครอบคลุมด้านภาคเศรษฐกิจที่เป็นผู้ให้กู้ยืม และเพิ่มตราสารหนี้ที่ภาคเอกชนออกและต่างชาติและสถาบันการเงินเป็นผู้ถือครอง รายละเอียดการปรับปรุงดังนี้

3.1.1 เพิ่มกลุ่มผู้ให้กู้ให้สอดคล้องกับการขยายความครอบคลุมของเงินให้กู้ยืมแก่ภาคครัวเรือน

ธปท. ทบทวนความครอบคลุมเงินกู้ยืมแก่ภาคครัวเรือน และพบว่าข้อมูลจากกองทุนเงินให้กู้ยืมเพื่อการศึกษา (กยศ.) พิโกไฟแนนซ์ การเคหะแห่งชาติ สหกรณ์เครดิตยูเนี่ยน และสหกรณ์อื่น มีคุณสมบัติผ่านตามหลักเกณฑ์ที่ได้กล่าวไปข้างต้น จึงได้รวบรวมเข้าไว้ในสถิติเงินให้กู้ยืมแก่ภาคครัวเรือนเพื่อให้เกิดความครบถ้วนรอบด้าน และได้นำมาขยายความครอบคลุมข้อมูลเงินกู้ยืมและตราสารหนี้ภาคเอกชนด้วย โดยยอดคงค้างสินเชื่อที่ให้แก่ครัวเรือนของกลุ่มผู้ให้กู้กลุ่มนี้ ทำให้ข้อมูลเงินกู้ยืมภาคเอกชนในเดือนพฤษภาคม 2566 เพิ่มขึ้น 7.7 แสนล้านบาท

3.1.2 เพิ่มตราสารหนี้ที่ภาคเอกชนออกและต่างชาติและสถาบันการเงินเป็นผู้ถือครอง

ธปท. รวบรวมข้อมูลธุรกรรมในตลาดตราสารหนี้ที่มีทั้งในประเทศและต่างประเทศเพื่อจัดทำสถิติให้มีความครบถ้วนและครอบคลุมมากที่สุด ในการปรับปรุงครั้งนี้ได้ขยายความครอบคลุมตราสารหนี้ที่ภาคเอกชนออกทั้งในและต่างประเทศ ได้แก่ การถือครองตราสารหนี้ในหมวดเงินลงทุนในหลักทรัพย์ (Portfolio Investment) ซึ่งเป็นตราสารหนี้ที่ภาคเอกชนไทยออกเพื่อระดมทุนและต่างชาติและสถาบันการเงินเป็นผู้ถือครอง ทำให้ข้อมูลตราสารหนี้ที่ออกโดยภาคเอกชนในเดือนพฤษภาคม 2566 เพิ่มขึ้นจากเดิม 6.8 แสนล้านบาท

3.2 เปรียบเทียบความครอบคลุมก่อนและหลังการปรับปรุง เมื่อเปรียบเทียบความครอบคลุมของสถิติก่อนและหลังการปรับปรุงพบว่าข้อมูลในมุมมองของผู้ให้กู้ยืมมีความครอบคลุมครบถ้วนมากยิ่งขึ้น

รายละเอียดตามตาราง

อย่างไรก็ตาม ยังมีข้อมูลผู้ให้กู้บางกลุ่มที่ยังไม่ได้รวมอยู่ในการปรับปรุงครั้งนี้ เช่น ข้อมูลหนี้นอกระบบ เงินกู้ยืมระหว่างธุรกิจเอกชนด้วยกัน และเงินกู้ยืมระหว่างธุรกิจเอกชนกับครัวเรือน เนื่องจากมีข้อจำกัดด้านแหล่งข้อมูลที่น่าเชื่อถือและมีความยากลำบากในการจัดเก็บ รวมถึงความถี่ในการจัดเก็บข้อมูลเพื่อให้ทันต่อการใช้งาน ซึ่ง ธปท. จะมีการติดตามเพื่อประเมินความพร้อมและความเหมาะสมต่อไปในอนาคต

3.3 ผลการปรับปรุง

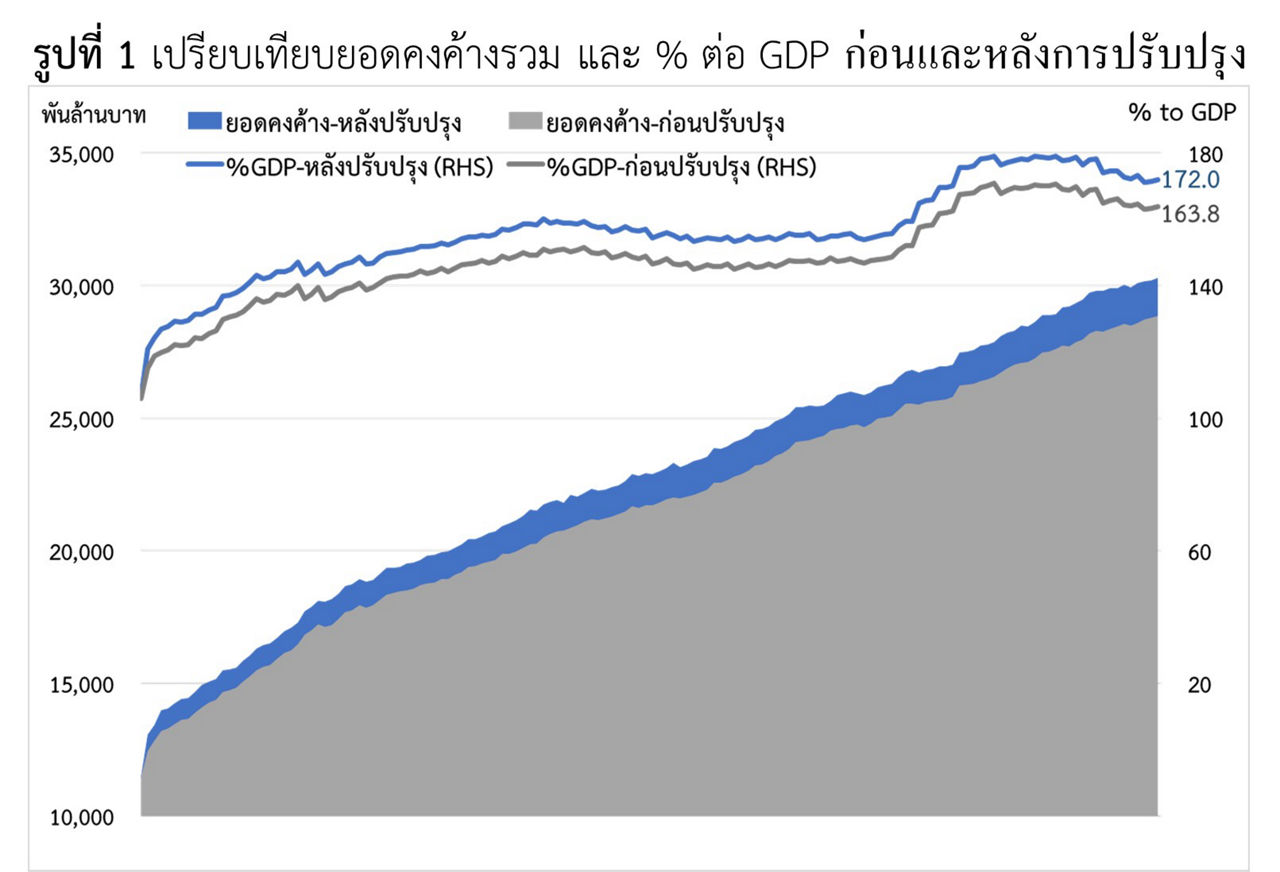

การปรับปรุงข้อมูลจาก 2 ปัจจัยดังกล่าวข้างต้น ทำให้ยอดคงค้างเงินกู้ยืมและตราสารหนี้ภาคเอกชน ณ เดือนพฤษภาคม 2566 เพิ่มขึ้น 1.5 ล้านล้านบาท ยอดคงค้างรวมเท่ากับ 30.3 ล้านล้านบาท คิดเป็นร้อยละ 172.0 ต่อ GDP หรือเพิ่มขึ้นจากเดิมร้อยละ 8.2 ต่อ GDP (รูปที่ 1) โดยสัดส่วนยอดคงค้างตามมุมมองเครื่องมือทางการเงินและภาคเศรษฐกิจก่อนและหลังปรับปรุงไม่แตกต่างกัน

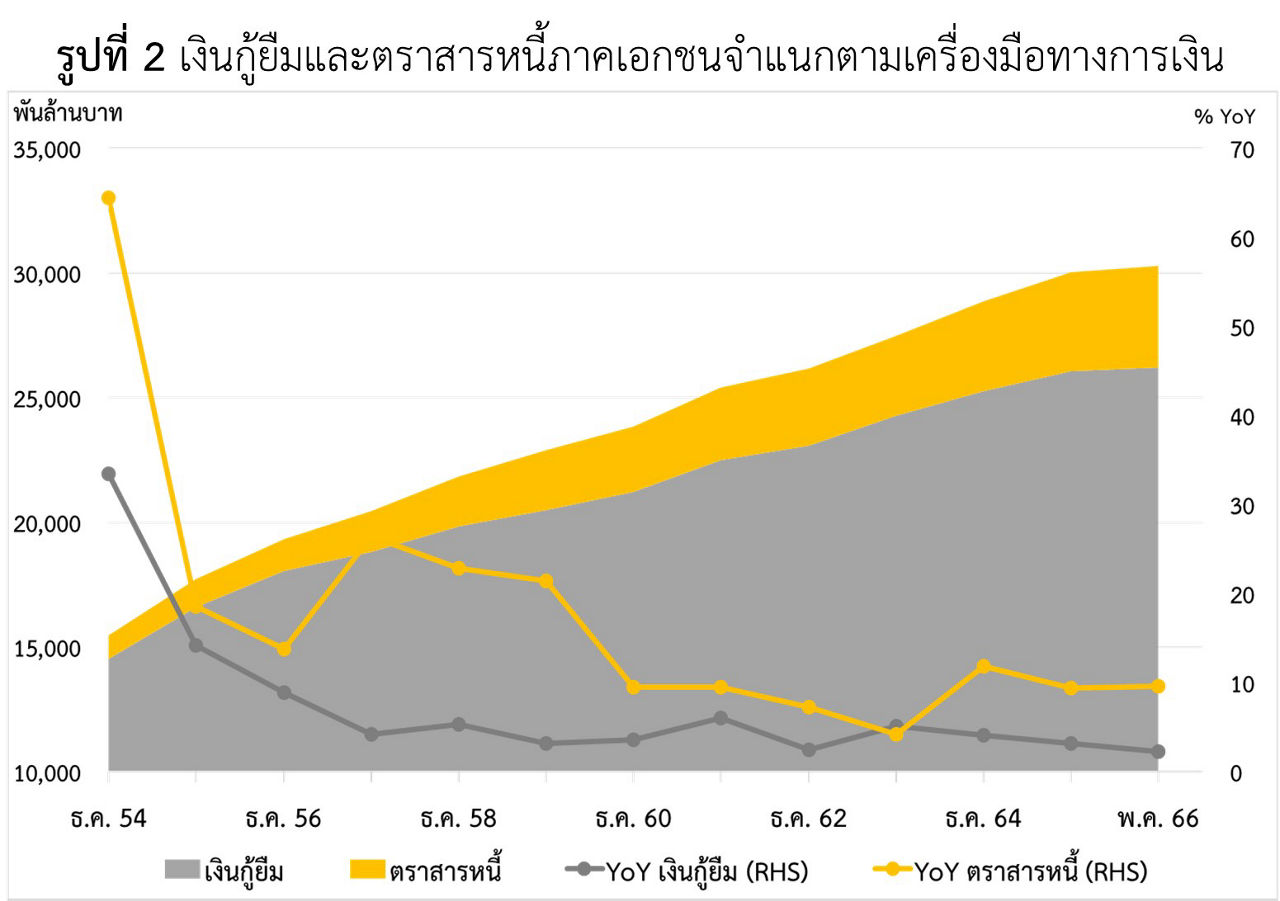

เมื่อพิจารณาสัดส่วนยอดคงค้างตามมุมมองเครื่องมือทางการเงินที่ใช้ในการระดมทุนพบว่าสัดส่วน การระดมทุนผ่านการออกตราสารหนี้ (Debt Securities) ต่อยอดคงค้างเงินกู้ยืมและตราสารหนี้ภาคเอกชนเพิ่มขึ้นอย่างต่อเนื่อง โดยในระยะเวลา 10 ปีที่ผ่านมา สัดส่วนการกู้ยืมผ่านการออกตราสารหนี้เพิ่มขึ้น จากร้อยละ 6 ในปี 2554 เป็นร้อยละ 13 ในเดือนพฤษภาคม 2566 ในขณะที่สัดส่วนเงินกู้ยืม (Loans) ลดลงจากร้อยละ 94 ในปี 2554 เป็นร้อยละ 87 ในเดือนพฤษภาคม 2566 สะท้อนให้เห็นว่าภาคเอกชนหันไป ระดมทุนผ่านการออกตราสารหนี้แทนการกู้ยืมมากขึ้น (รูปที่ 2)

ด้านผู้กู้พบว่า การก่อหนี้ของธุรกิจเอกชนที่มิใช่สถาบันการเงิน (ONFCs) และการก่อหนี้ของภาคครัวเรือนและสถาบันไม่แสวงหากำไร (HH&NPISHs) มีสัดส่วนใกล้เคียงกับเมื่อ 10 ปีก่อน โดยในเดือนพฤษภาคม 2566 สัดส่วนเงินกู้ยืมและตราสารหนี้ของธุรกิจเอกชนที่มิใช่สถาบันการเงินและภาคครัวเรือนและสถาบันไม่แสวงหากำไรเท่ากับร้อยละ 47 และ 53 ตามลำดับ (รูปที่ 3)

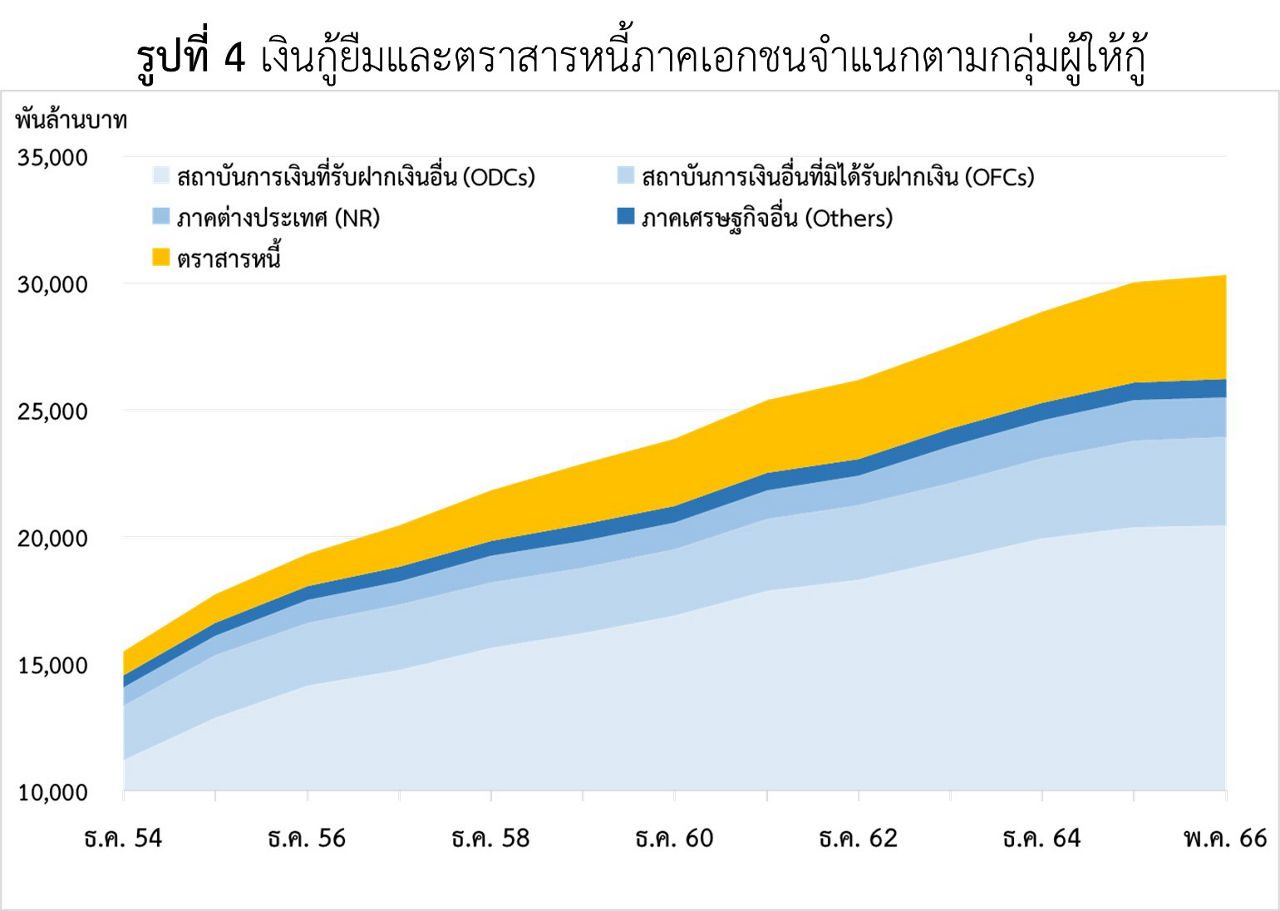

ด้านผู้ให้กู้พบว่า สัดส่วนการกู้ยืมจากภาคเศรษฐกิจต่างๆ ไม่เปลี่ยนไปจากเดิมมากนัก โดยในเดือนพฤษภาคม 2566 สัดส่วนเงินกู้ยืม (Loans) จากสถาบันการเงินที่รับฝากเงินอื่น (ODCs) สถาบันการเงินอื่นที่มิได้รับฝากเงิน (OFCs) ภาคต่างประเทศ (NR) และภาคเศรษฐกิจอื่น (Others) ต่อเงินกู้ยืมรวมเท่ากับร้อยละ 78 13 6 และ 3 ตามลำดับ โดยสถาบันการเงินที่รับฝากเงินอื่นยังคงมีบทบาทสำคัญในตลาดสินเชื่อมากที่สุด (รูปที่ 4)

ทั้งนี้ ข้อมูลสถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชนชุดที่ปรับปรุงใหม่นี้จะเผยแพร่บนเว็บไซต์ ธปท. หัวข้อ สถิติและข้อมูลเผยแพร่ / สถิติการเงิน / ตาราง EC_MB_041_S2 เงินกู้ยืมและตราสารหนี้ภาคเอกชน มีความถี่เป็นรายเดือน ความล่าช้า 1 เดือน และเผยแพร่ทุกวันทำการสิ้นเดือน โดยมีข้อมูลย้อนหลังตั้งแต่เดือนมกราคม 2554

4. สถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชนหลังปรับปรุงเทียบกับมาตรฐานสากล

ข้อมูลหนี้ภาคเอกชนตามมาตรฐานสากลได้ถูกจัดทำและเผยแพร่อย่างต่อเนื่องในหลายองค์กร โดยธนาคารเพื่อการชำระหนี้ระหว่างประเทศ (BIS) และ กองทุนการเงินระหว่างประเทศ (IMF) ได้รวบรวมข้อมูลจากแต่ละประเทศเพื่อจัดทำเป็นฐานข้อมูลในการติดตามเสถียรภาพทางการเงิน และวิเคราะห์การเปลี่ยนแปลงระดับการก่อหนี้ของแต่ละภาคเศรษฐกิจในแต่ละประเทศไว้อย่างต่อเนื่อง

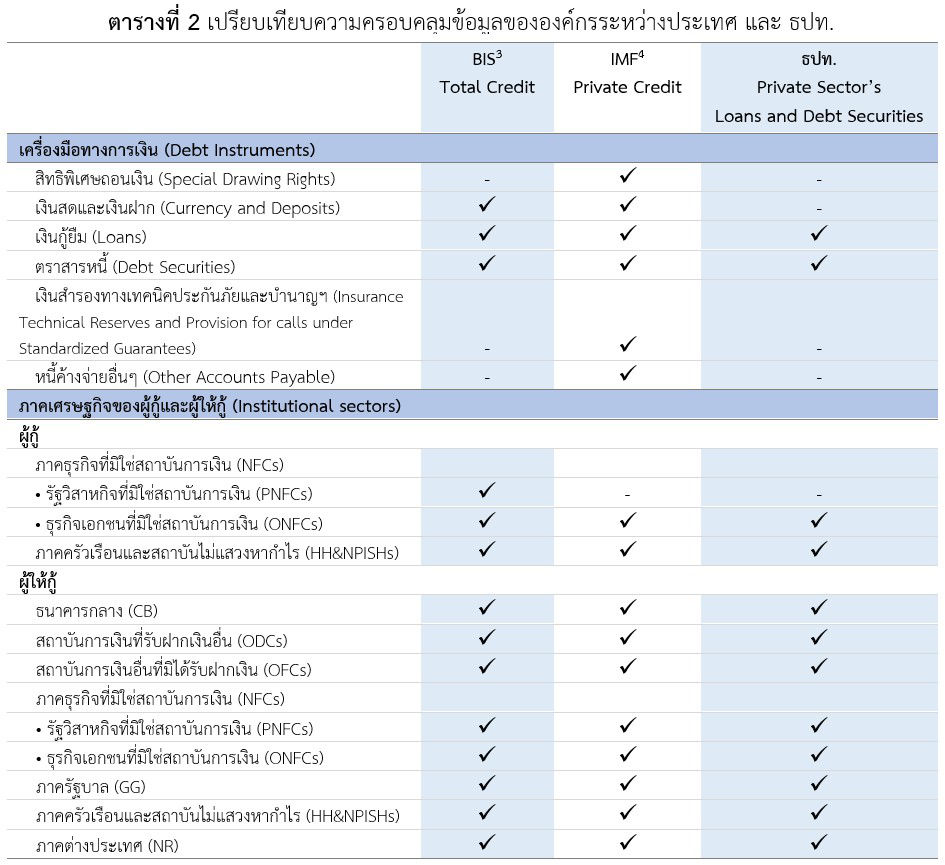

หากเทียบความแตกต่างของหนี้ภาคเอกชนที่ ธปท. ปรับปรุงในครั้งนี้กับมาตรฐานสากล หนี้ภาคเอกชนตามนิยามของ BIS และ IMF มีองค์ประกอบของเครื่องมือทางการเงิน (Financial Instruments) และภาคเศรษฐกิจของผู้กู้และผู้ให้กู้ (Institutional Sectors) แสดงดังตารางที่ 2

ในด้านเครื่องมือทางการเงิน ด้วยข้อจำกัดในเรื่องการเก็บรวบรวมและคุณภาพข้อมูล IMF จึงสามารถจัดเก็บข้อมูลที่ครอบคลุมเครื่องมือทางการเงินทุกประเภทหนี้ได้ในบางประเทศสมาชิกเท่านั้น สำหรับ BIS สามารถจัดเก็บข้อมูลครอบคลุมเฉพาะเครื่องมือทางการเงินประเภทหนี้หลัก (Core Debts) ซึ่งได้แก่ เงินสดและเงินฝาก เงินกู้ยืม และตราสารหนี้ อย่างไรก็ดี จากการรายงานของ BIS ประเทศสมาชิกที่มีข้อมูลหนี้ประเภทเงินสดและเงินฝากมียอดหนี้น้อยมากแทบเป็นศูนย์ ดังนั้น Core Debts ตามมาตรฐานของสากลที่นิยมนำมาวิเคราะห์และเปรียบเทียบระหว่างประเทศจึงครอบคลุมเพียงเงินกู้ยืมและตราสารหนี้ เนื่องจากสามารถรวบรวมข้อมูลได้อย่างครบถ้วนและต่อเนื่อง ซึ่งสถิติของ ธปท. ก็ได้รวบรวมหนี้ทั้งสองประเภทไว้แล้ว ส่วนเครื่องมือทางการเงินประเภทอื่นๆ เช่น Trade Credit ทั้ง BIS IMF และ ธปท. ยังไม่ได้รวมไว้ในสถิตินี้ เนื่องจากความซับซ้อนในการเก็บรวบรวมและความไม่สมบูรณ์ของข้อมูล หนี้ภาคเอกชนที่ ธปท. จัดทำจึงใช้ชื่อ “สถิติเงินกู้ยืมและตราสารหนี้ของภาคเอกชน (Private Sector’s Loans and Debt Securities)” เพื่อให้ชัดเจนและตรงกับข้อมูลที่จัดเก็บได้

สำหรับภาคเศรษฐกิจของผู้กู้ ข้อมูลเงินกู้ยืมและตราสารหนี้ภาคเอกชนหลังการปรับปรุงของ ธปท. ยังมีความแตกต่างจาก BIS เล็กน้อยในเรื่องที่ไม่ได้รวมรัฐวิสาหกิจที่มิใช่สถาบันการเงิน (PNFCs) เป็นหนึ่งในภาคเศรษฐกิจด้านผู้กู้

โดยรวมสถิติที่ ธปท. ปรับปรุงมีความครอบคลุมใกล้เคียงกับมาตรฐานสากล แม้มีความแตกต่างอยู่บ้าง แต่การพัฒนาสถิติครั้งนี้ ธปท. ได้ครอบคลุมเครื่องมือทางการเงินและภาคเศรษฐกิจที่สะท้อนข้อเท็จจริง ของเศรษฐกิจตามบริบทของประเทศไทยที่ครบถ้วนมากขึ้น

5. บทสรุป

สถิติเงินกู้ยืมและตราสารหนี้ภาคเอกชนของประเทศไทยเป็นข้อมูลที่สะท้อนภาระและโครงสร้าง การระดมทุนจากการกู้ยืมและการออกตราสารหนี้ของภาคเอกชน ธปท. ได้มีการปรับปรุงสถิติดังกล่าวโดยเพิ่มความครอบคลุม 2 มิติ ประกอบด้วย (1) ขยายการจัดเก็บข้อมูลเงินกู้ยืมให้รวมไปถึงข้อมูลจากผู้ให้กู้อื่นๆ และ (2) ขยายความครอบคลุมข้อมูลตราสารหนี้ในหมวดเงินลงทุนในหลักทรัพย์ที่ต่างชาติและกลุ่มสถาบันการเงินถือครอง การปรับปรุงในครั้งนี้ทำให้ข้อมูลมีความครอบคลุมที่สามารถเทียบเคียงกับมาตรฐานสากลได้ ทั้งในด้านเครื่องมือทางการเงินที่ครอบคลุมเครื่องมือหลักในการก่อหนี้ที่เป็นเงินกู้ยืมและการออกตราสารหนี้ และด้านภาคเศรษฐกิจของผู้ให้กู้ที่ครอบคลุมทั้งภาคสถาบันการเงินและภาคเศรษฐกิจอื่น อย่างไรก็ดี ด้านภาคเศรษฐกิจของผู้กู้ ธปท. มีขอบเขตแตกต่างจาก BIS ที่ยังไม่ได้รวมรัฐวิสาหกิจที่มิใช่สถาบันการเงิน และผลของการปรับปรุงทำให้ข้อมูลเงินกู้ยืมและตราสารหนี้ภาคเอกชนต่อ GDP เพิ่มขึ้นเฉลี่ยร้อยละ 7.9

ธปท. จะเผยแพร่ข้อมูลเป็นรายเดือนทุกวันทำการสิ้นเดือน ล่าช้า 1 เดือน ตั้งแต่ข้อมูลเดือนพฤษภาคม 2566 เป็นต้นไป โดยมีข้อมูลย้อนหลังตั้งแต่เดือนมกราคม 2554 บนเว็บไซต์ หัวข้อ สถิติและข้อมูลเผยแพร่ / สถิติการเงิน / ตาราง EC_MB_041_S2 เงินกู้ยืมและตราสารหนี้ภาคเอกชน ในวันที่ 30 มิถุนายน 2566 เป็นต้นไป

ภาคผนวก

2. ความครอบคลุมเครื่องมือทางการเงินและภาคเศรษฐกิจ

การจัดทำข้อมูลเพื่อรวบรวมและจัดประเภทสถิติหนี้ จะใช้การจัดเครื่องมือทางการเงินและกลุ่มเศรษฐกิจ ตามหลักการของระบบบัญชีประชาชาติ (System of National Accounts: SNA 2008) ซึ่งเป็นมาตรฐานสากลที่ใช้ในการวัดกิจกรรมทางเศรษฐกิจเพื่อการวิเคราะห์ภาพรวมเศรษฐกิจ โดยเครื่องมือทางการเงินและกลุ่มเศรษฐกิจที่ SNA 2008 กำหนดไว้ สามารถสรุปได้ดังนี้

2.1 ความครอบคลุมเครื่องมือทางการเงิน

เครื่องมือทางการเงิน (Financial instruments) ประกอบด้วยสินทรัพย์ (Assets) และหนี้สิน (Liabilities) โดยด้านหนี้สินจำแนกได้ทั้งหมด 8 ประเภท แต่สำหรับเครื่องมือทางการเงินที่นับว่าเป็นประเภทหนี้ (Debt Instruments) ประกอบด้วย 6 ประเภท ได้แก่

1.) สิทธิพิเศษถอนเงิน (Special Drawing Rights)

2.) เงินสดและเงินฝาก (Currency and Deposits)

3.) เงินกู้ยืม (Loans)

4.) ตราสารหนี้ (Debt Securities)

5.) เงินสำรองทางเทคนิคประกันภัยและสำรองสำหรับบำนาญหรือโครงการค้ำประกัน (Insurance Technical Reserves and Provision for calls under Standardized Guarantees)

6.) หนี้ค้างจ่ายอื่นๆ (Other Accounts Payable)

2.2 ความครอบคลุมด้านภาคเศรษฐกิจ ประกอบด้วย

1) ธนาคารกลาง (Central Bank: CB)

2) สถาบันการเงินที่รับฝากเงินอื่น (Other Depository Corporations: ODCs)

3) สถาบันการเงินอื่นที่ไม่รับฝากเงิน (Other Financial Corporations: OFCs)

4) ภาคธุรกิจที่มิใช่สถาบันการเงิน (Non-Financial Corporations: NFCs) สามารถแยกย่อยได้เป็น

- รัฐวิสาหกิจที่มิใช่สถาบันการเงิน (Public Non-Financial Corporations: PNFCs)

- ธุรกิจเอกชนที่มิใช่สถาบันการเงิน (Other Non-Financial Corporations: ONFCs)

5) ภาครัฐบาล (General Government: GG) สามารถแยกย่อยได้เป็น

- รัฐบาลและกองทุนประกันสังคม (Central Government: CG)

- องค์กรปกครองส่วนท้องถิ่น (Local Government: LG)

6) ภาคครัวเรือนและสถาบันไม่แสวงหากำไร (Households and Nonprofit Institutions Serving Households: HH&NPISHs)

7) ภาคต่างประเทศ (Nonresidents: NR)

ผู้จัดทำ

จารุพัฒน์ เอี่ยมพุ่ม

Stat Horizon มิถุนายน 2566

ธนาคารแห่งประเทศไทย