ระดับมัธยมศึกษาตอนปลาย

|

|

|

|

|

|

วัตถุประสงค์

ตระหนักถึงความสำคัญของปัจจัยภายนอกที่สำคัญที่มีผลต่อเงินในกระเป๋าของเรา

|

|

► ระบบเศรษฐกิจ

► ระบบการเงิน

|

|

ดาวน์โหลดเอกสาร

► เอกสารเนื้อหาการบรรยาย

► เอกสารประกอบสำหรับผู้สอน

► สื่อการสอน

|

|

|

|

|

|

|

วัตถุประสงค์

ทราบถึงสิทธิของผู้ใช้บริการทางการเงิน และรักษาสิทธิที่พึงมี ป้องกันการถูกเอาเปรียบ และทำหน้าที่ของผู้ใช้บริการทางการเงินอย่างเหมาะสม

|

|

|

ดาวน์โหลดเอกสาร

► เอกสารเนื้อหาการบรรยาย

► เอกสารประกอบสำหรับผู้สอน

► สื่อการสอน

|

|

|

|

|

วัตถุประสงค์

ทำความรู้จักภาษี เพราะเป็นรายจ่ายที่หลีกเลี่ยงไม่ได้เมื่อมีเงินได้

|

|

► สิ่งที่ควรรู้เกี่ยวกับภาษีเงินได้

|

|

ดาวน์โหลดเอกสาร

► เอกสารเนื้อหาการบรรยาย

► เอกสารประกอบสำหรับผู้สอน

► สื่อการสอน

|

|

|

|

|

วัตถุประสงค์

สำรวจความฝันของตนเอง และอาชีพที่ตนเองอยากทำในอนาคต เพราะทุกความฝันต้องใช้เงินในการขับเคลื่อน

|

|

►ความรู้อะไรบ้างที่จะไม่ทำให้เรามีปัญหาหนี้

|

|

ดาวน์โหลดเอกสาร

► เอกสารเนื้อหาการบรรยาย

► เอกสารประกอบสำหรับผู้สอน

► สื่อการสอน |

|

|

|

|

|

วัตถุประสงค์

ตระหนักถึงความสำคัญของการวางแผนเกษียณตั้งแต่ เนิ่น ๆ เพราะทำให้มีเวลาในบริหารจัดการเงินให้บรรลุเป้าหมายโดยไม่ต้องใช้เงินจำนวนมากในแต่ละปี

|

|

|

ดาวน์โหลดเอกสาร

► เอกสารเนื้อหาการบรรยาย

► เอกสารประกอบสำหรับผู้สอน

► สื่อการสอน

|

|

|

|

|

วัตถุประสงค์

รู้จักตลาดทุนเพื่อท าความเข้าใจและใช้ประโยชน์อย่างเหมาะกับตนเอง

|

|

|

|

ดาวน์โหลดเอกสาร

► เอกสารเนื้อหาการบรรยาย

► เอกสารประกอบสำหรับผู้สอน

► สื่อการสอน

|

|

|

ความสำคัญของการรู้จักตัวเอง

การสำรวจตัวเองตั้งแต่เนิ่น ๆ โดยเริ่มจากความฝันที่ตนเองมี จะช่วยให้เรารู้จักตนเองมากยิ่งขึ้น และยิ่งไปกว่านั้น คงปฏิเสธไม่ได้ว่าทุกความฝันที่เราอยากทำต้องใช้เงินเข้ามามีส่วนเกี่ยวข้องในการผลักดันความฝันนั้นให้สำเร็จ หากรู้จักตัวเองเร็ว ก็จะยิ่งทำให้เราสามารถวางแผนทางการเงินเพื่อรองรับความฝันนั้นได้เร็วด้วยเช่นกัน

รู้จักอาชีพตนเอง

อาชีพคืออะไร? อาชีพ คือ งานที่ทำโดย “ลงแรง” หรือ ใช้ “ความรู้ความสามารถ” ที่มี เพื่อแลกกับผลตอบแทนจากการทำงาน ซึ่งมีหลายรูปแบบแต่ส่วนใหญ่จะอยู่ในรูปแบบของ เงินเดือน ค่าจ้าง และกำไรจากการขาย

ทำไมต้องประกอบอาชีพ? นั่นเพราะ

การประกอบอาชีพจะทำให้เราได้รับผลตอบแทนในรูปของเงิน ซึ่งเป็นปัจจัยที่จำเป็นในการดำรงชีวิต นอกจากนี้ การประกอบอาชีพยังมีส่วนเกี่ยวข้องกับระบบเศรษฐกิจและสังคมอีกด้วย เพราะ รายได้ของเราที่นำไปจับจ่ายใช้สอยซื้อสินค้าและบริการ ก่อให้เกิดการผลิตขึ้นในระบบเศรษฐกิจ เมื่อผู้ผลิตได้เงินจากการขายสินค้าและบริการ ก็จะนำเงินนั้นไปจับจ่ายใช้สอยเช่นเดียวกัน วนกันไปแบบนี้จนเกิดเป็นความสำคัญหนึ่งในระบบเศรษฐกิจ อย่างไรก็ตาม แม้อาชีพจะเป็นเครื่องมือหลักในการสร้างรายได้ให้เราสามารถดำรงชีวิตได้ แต่

“เงินที่หามาได้” นั้น หากเราไม่รู้จักบริหารจัดการการเงินให้ดี ก็อาจจะก่อให้เกิดปัญหาทางการเงินในอนาคตได้

ทักษะการเรียนรู้ มีความจำเป็นอย่างมากในการประกอบอาชีพในยุคปัจจุบันที่มีการเปลี่ยนแปลงอย่างรวดเร็ว ซึ่งมีด้วยกัน 2 ประเภท ได้แก่

1) Re-skill: การสร้างทักษะใหม่เพื่อตอบรับกับการเปลี่ยนแปลงที่เกิดขึ้น เช่น การเพิ่มเติมทักษะการขายและการใช้สื่อให้แก่อาชีพเกษตรกร เพื่อตอบสนองการขายในยุคปัจจุบัน

2) Up-skill: การพัฒนาเพื่อยกระดับทักษะที่เรามีให้ดีกว่าเดิม เช่น การเรียนรู้เทคโนโลยีเพิ่มเติม เพื่อปรับเปลี่ยนกระบวนการทำงานใหม่ในองค์กรที่ก้าวเข้าสู่ยุคดิจิทัลมากขึ้น

รู้จักการเงินตนเอง

การเรียนวิชาการเงินมีความสำคัญและเป็นประโยชน์อย่างยิ่งต่อผู้เรียน ทำให้ผู้เรียนได้เห็นแผนการดำรงชีวิตในระยะยาว เช่น จะประกอบอาชีพอะไร จะแต่งงานมีครอบครัวหรือไม่ จะเกษียณเมื่อไหร่และมีชีวิตหลังเกษียณอย่างไร

การมีมุมมองเกี่ยวกับตัวเองในอนาคต จะช่วยให้เราคาดการ์จำนวนเงินที่ต้องต้องการใช้ในอนาคต และช่วยให้เราจัดการตนเองในวันนี้เพื่อให้สามารถบรรลุเป้าหมายที่วางไว้ได้ ทั้งนี้ ระบบการศึกษาในต่างประเทศเริ่มให้ความสำคัญกับวิชาการเงินมากขึ้น ซึ่งบางประเทศมีการกำหนดให้วิชาการวางแผนการเงินส่วนบุคคลเป็นเงื่อนไขหนึ่งในการเรียนจบระดับมัธยมศึกษาตอนปลาย เช่น ประเทศในสหราชอาณาจักร ไอร์แลนด์เหนือ และสก็อตแลนด์

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

◼ สื่อการสอน

การวางแผนการเงินเป็นเครื่องมือที่ช่วยเตรียมความพร้อมและนำชีวิตไปสู่ความมั่นคงทางการเงิน ซึ่งควรเริ่มจากการปลูกฝังนิสัยการออมและการใช้เงินอย่างสมเหตุสมผลตั้งแต่วัยเด็กเพื่อบ่มเพาะวินัยทางการเงินไว้ก่อน

ความสำคัญของการวางแผนทางการเงิน

การวางแผนทางการเงิน เป็นเครื่องมือที่ช่วยให้บริหารจัดการเงินได้อย่างเป็นระบบและมีประสิทธิภาพ ทำให้มีรายได้เพียงพอกับรายจ่าย มีเงินไว้ใช้ยามฉุกเฉิน มีเงินออมไว้เก็บเกี่ยวดอกผลหรือลงทุน ทำให้มีอนาคตที่มั่นคง มีเงินไว้ใช้ในยามเกษียณ และไม่ว่าคุณจะมีอายุเท่าไร หรือทำอาชีพอะไรก็จำเป็นต้องวางแผนทางการเงินกันทั้งนั้น เพราะเงินมีความสำคัญและจำเป็นต่อการดำรงชีวิต และช่วยสร้างฝันให้เป็นจริงได้

วิธีการวางแผนทางการเงิน

►

ขั้นตอนการวางแผนทางการเงิน การวางแผนทางการเงินมี 5 ขั้นตอน ได้แก่

1. สำรวจตนเอง : สำรวจว่าในแต่ละเดือนมีรายรับเท่าไร และมีค่าใช้จ่ายอะไรบ้าง และคาดการณ์ว่าจะมีค่าใช้จ่ายใดที่จะเกิดขึ้นในอนาคตอันใกล้ และต้องใช้เงินก้อนใหญ่เมื่อใด

2. จัดสรรเงิน : ให้แบ่งรายรับส่วนหนึ่งไปออมก่อนใช้ อย่างน้อย 1 ใน 4 ของรายได้ หรืออาจเริ่มต้นที่ 10% ของรายได้ แล้วค่อยนำเงินที่เหลือไปใช้จ่าย การแบ่งออมก่อนใช้จะทำให้มีเงินเก็บไว้ใช้ในยามฉุกเฉิน หรือสามารถนำเงินออมดังกล่าวไปลงทุนเพื่อให้เกิดผลตอบแทนงอกเงยได้

3. จัดทำแผนการออม : เมื่อมีเป้าหมายในการออมแล้ว ให้นำจำนวนเงินที่ต้องการออมหารด้วยระยะเวลาในการออม จะได้รู้ว่าควรเก็บเงินเดือนละเท่าไหร่ แล้วจึงหาวิธีการออมให้ได้เงินตามที่ต้องการ เช่น ลดรายจ่าย และ/หรือ เพิ่มรายได้ ว่าแต่ละวิธีได้เงินเท่าไร เพียงพอกับเป้าหมายที่วางไว้หรือไม่ แล้วทำเป็นแผนการออม

4. ใช้จ่ายตามที่จัดสรรและออมตามแผน : แม้จะกำหนดเป้าหมายการออมและจัดทำแผนการออมดีเพียงใด แต่ถ้าไม่ทำตามอย่างเคร่งครัด หรือเผลอใจไปกับสิ่งที่ไม่ได้อยู่ในแผน การบรรลุเป้าหมายคงเป็นไปได้ยาก

5. ปรับเปลี่ยนแผนตามสถานการณ์ : หมั่นตรวจสอบเป็นระยะว่าการออมเป็นไปตามแผนหรือไม่ หากไม่เป็นไปตามแผนก็ต้องหาสาเหตุว่าเกิดจากอะไร หลังจากนั้นหาทางแก้ไขหรือปรับแผนให้สอดคล้องกับสถานการณ์ที่เกิดขึ้น อย่าลืมว่าหลักสำคัญในการทำตามแผน คือ ทำโดยไม่ตึงหรือไม่หย่อนจนเกินไป

►

วิธีการตั้งเป้าหมายทางการเงิน การตั้งเป้าที่ดีควรใช้หลัก “SMART”

S = Specific

ระบุให้ชัดเจนว่าจะทำอะไร เพื่ออะไร

M = Measurable

วัดผลได้ โดยกำหนดเป็นตัวเลข

A = Achievable

ทำสำเร็จได้ และรู้ว่าต้องทำอย่างไรจึงจะถึงเป้าหมาย

R = Realistic

มีความเป็นไปได้จริง ไม่เพ้อฝัน

T = Time Bound

มีกำหนดระยะเวลาที่แน่ชัด

ตัวอย่าง การตั้งเป้าหมายทางการเงินที่ดี เช่น นายแบงก์ต้องการออมเงินเพื่อทำโครงงานจบการศึกษา เป็นจำนวนเงิน 2,000 บาท ภายในระยะเวลา 2 เดือน

►

เครื่องมือสำหรับการวางแผนทางการเงิน

เครื่องมือสำหรับการวางแผนทางการเงินมีด้วยกัน 2 เครื่องมือ ได้แก่

(1) บันทึกรายรับ-รายจ่าย : เป็นการจดว่า

ทุกครั้งที่เรามีรายรับเข้ามา เราใช้จ่ายอะไรไปบ้างแล้ว เพื่อให้เรารู้จัก

“รูปแบบการใช้จ่าย” ของตนเอง เช่น สัดส่วนรายจ่ายในเดือนเดือนนึงของเราเป็นค่าอาหารและเครื่องดื่มเป็นส่วนใหญ่ ลำดับรองลงมาเป็นค่าซื้อเสื้อผ้า เป็นต้น

(2) แผนใช้เงิน : เป็นการจดว่า

ทุกครั้งที่เรามีรายรับเข้ามา เราจะให้ค่าใช้จ่ายอะไรเกิดขึ้นบ้างในอนาคต แล้ววางแผนรับมือกับสิ่งที่จะเกิดขึ้น เช่น รายได้ไม่พอรายจ่ายรึเปล่า ต้องหาเพิ่มไหม หรือต้องลดรายจ่ายไหม เพื่อให้เราสามารถจัดสรรเงินหรือวางแผนรับมือกับรายจ่ายหรือสิ่งที่จะเกิดขึ้นในอนาคตได้อย่างทันท่วงที

►

เคล็ดลับในการออมเงิน

1.

ออมก่อนใช้ หากใช้เงินก่อนที่จะออม มักมีเงินเหลือออมน้อยกว่าที่ตั้งใจไว้ หรืออาจไม่เหลือออมเลย ดังนั้น หากคุณออมก่อนใช้หรือออมทันทีเมื่อรายได้เข้ามาอย่างต่อเนื่องจนเป็นนิสัย จะช่วยให้ออมเงินได้ง่ายขึ้น

2.

ออมเงิน 1 ใน 4 ของรายได้ในแต่ละเดือน อย่างไรก็ตามอัตราส่วนนี้สามารถปรับเปลี่ยนได้ตามความเหมาะสม ขึ้นอยู่กับรายได้ปัจจุบันและแผนทางการเงินที่วางไว้ แต่ถ้ายังมีรายได้น้อยแต่มีรายจ่ายจำเป็นจำนวนมาก

อาจเริ่มออมที่ 10% ของรายได้ก่อน

3.

แบ่งการออมตามเป้าหมาย โดยสามารถแบ่งวัตุประสงค์การออมออกเป็น 5 เป้าหมาย ดังนี้

1)

เงินออมเผื่อฉุกเฉิน : เป็นเงินออมลำดับแรกที่ทุกคนควรมีอย่างน้อย 3 - 6 เท่าของรายจ่ายจำเป็นในแต่ละเดือน ที่สำคัญควรเก็บในบัญชีที่เบิกถอนได้ง่าย หากมีเหตุการณ์ไม่คาดฝันก็สามารถถอนมาใช้ได้เลย โดยไม่ต้องพึ่งพาผู้อื่น

2) เงินออมสำหรับรายจ่ายก้อนโต : หากรู้ล่วงหน้าว่าช่วงไหนจะต้องใช้เงินจำนวนมาก เช่น เก็บเงินซื้อโทรศัพท์มือถือ ควรวางแผนเก็บเงินแต่เนิ่น ๆ โดยทยอยออมเงินทุกเดือนจนเป็นก้อนใหญ่ จะได้ไม่มีภาระค่าใช้จ่ายหนักเกินไป

3)

เงินออมเพื่อซื้อของที่อยากได้ : เป็นการออมเพื่อนำเงินไปใช้จ่ายในสิ่งที่ต้องการ โดยส่วนมากมักเป็นรายจ่ายไม่จำเป็น ซึ่งไม่ใช่เรื่องผิดหากไม่ทำให้เดือนร้อนหรือเป็นหนี้

4) เงินออมเพื่อการลงทุน : เป็นการออมเพื่อนำเงินไปลงทุนให้งอกเงยและสร้างความมั่นคงระยะยาว

5)

เงินออมไว้ใช้ในยามเกษียณ : ในวัยเกษียณเป็นวัยที่คนส่วนใหญ่ไม่มีรายได้เพิ่มเติม การเก็บเงินก้อนนี้จะทำให้คุณมีเงินใช้ในยามเกษียณได้อย่างไม่ลำบาก

4. เทคนิคการออมเงินที่สนุกสนาน ทำได้ง่าย จะช่วยสร้างวินัยและแรงจูงใจให้ออมเงินอย่างสม่ำเสมอ เช่น หยอดกระปุกก่อนออกจากบ้านวันละ 10 บาท เก็บเศษของรายรับไว้เป็นเงินออม เก็บเงินทอนเป็นเงินออม เก็บแบงก์ 50 และซื้อของไม่จำเป็นเท่าไร ต้องเก็บเงินออมเท่านั้น เป็นต้น

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

◼ สื่อการสอน

◾ Infographic

การเรียนรู้การวางแผนการเงินส่วนบุคคล เราจำเป็นต้องรู้จักบริบทโดยรอบของระบบเศรษฐกิจและการเงินของประเทศ ซึ่งดูเหมือนจะเป็นเรื่องที่ไกลตัว แต่ความเป็นจริงแล้วมีผลต่อเงินในกระเป๋าเรามากที่สุด

ระบบเศรษฐกิจ

การสำรวจตัวเองตั้งแต่เนิ่น ๆ โดยเริ่มจากความฝันที่ตนเองมี จะช่วยให้เรารู้จักตนเองมากยิ่งขึ้น และยิ่งไปกว่านั้น คงปฏิเสธไม่ได้ว่าทุกความฝันที่เราอยากทำต้องใช้เงินเข้ามามีส่วนเกี่ยวข้องในการผลักดันความฝันนั้นให้สำเร็จ หากรู้จักตัวเองเร็ว ก็จะยิ่งทำให้เราสามารถวางแผนทางการเงินเพื่อรองรับความฝันนั้นได้เร็วด้วยเช่นกัน

►

ตลาด และหน่วยเศรษฐกิจ

ตลาด หมายถึง สถานที่ที่มี “การแลกเปลี่ยน” สินค้าและบริการประเภทเดียวกันหลาย ๆ การแลกเปลี่ยน โดยการแลกเปลี่ยนจะเกิดขึ้นเมื่อผู้ซื้อและผู้ขายตกลงราคาและปริมาณการซื้อในระดับที่ทั้งสองฝ่ายพอใจ ทั้งนี้ เมื่อตลาดสินค้า บริการ และสินทรัพย์ทางการเงิน หลาย ๆ ตลาดมาอยู่รวมกัน เราเรียกว่า “ระบบเศรษฐกิจ” ซึ่งระบบเศรษฐกิจจะหมุนเวียนไปได้ ต้องอาศัยเงินทุนหมุนเวียนเป็นตัวกลางในการขับเคลื่อนนั่นเอง

หน่วยเศรษฐกิจ : ทำหน้าที่แลกเปลี่ยนซื้อขายกันในระบบเศรษฐกิจ ซึ่งแบ่งออกเป็น 3 ภาคส่วน ได้แก่

1) ภาคครัวเรือน คือ ชาวบ้านหรือประชาชนทั่วไปแบบเราๆ ที่มีบทบาทในการเป็นผู้บริโภค และเป็นเจ้าของทรัพยากร หรือปัจจัยในการผลิตสินค้าและบริการ

2) ภาคธุรกิจ คือ คนหรือกลุ่มคนที่เปิดกิจการเพื่อผลิตสินค้าบางอย่างออกมาขาย

3) ภาครัฐ แบ่งเป็น รัฐบาล กับ ธนาคารกลาง 2 หน่วยงานนี้ เป็นผู้กำหนดนโยบายของประเทศเช่นเดียวกัน เพียงแต่เป็นนโยบายคนละด้าน

►

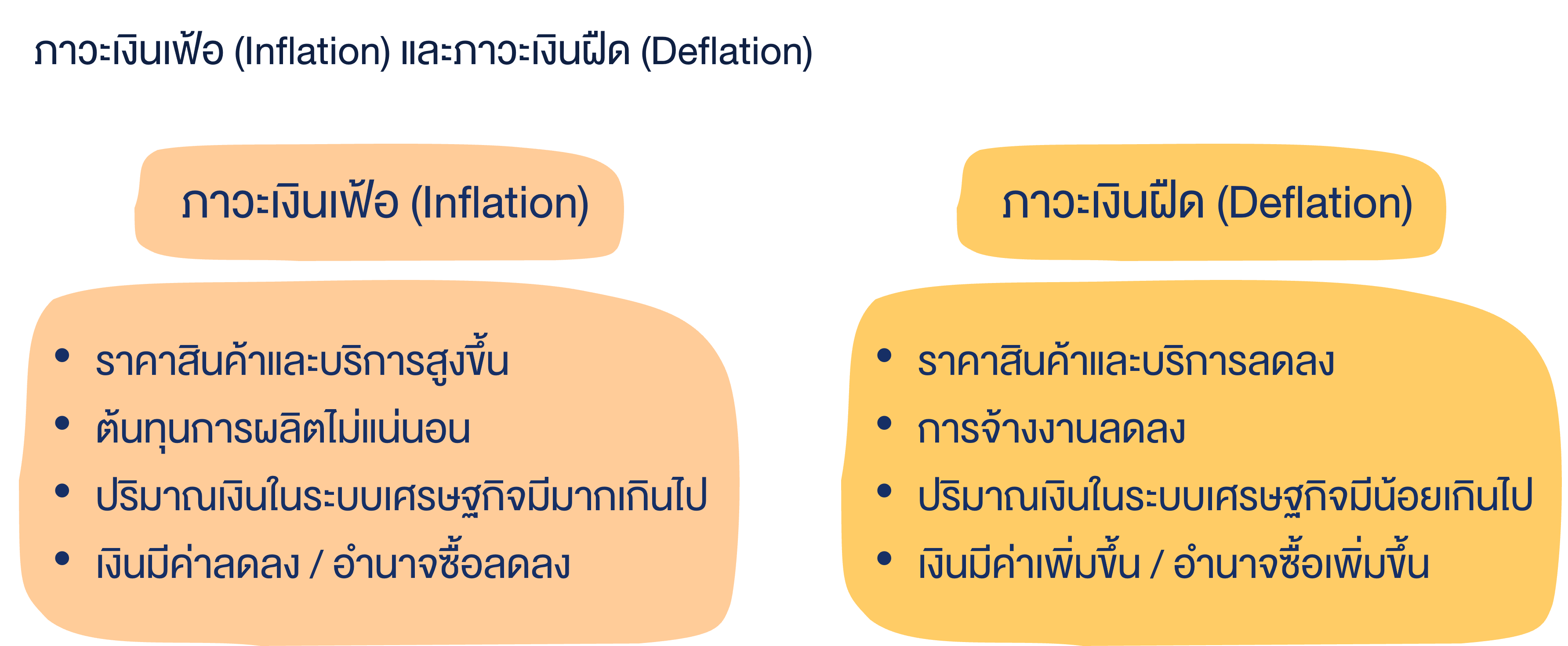

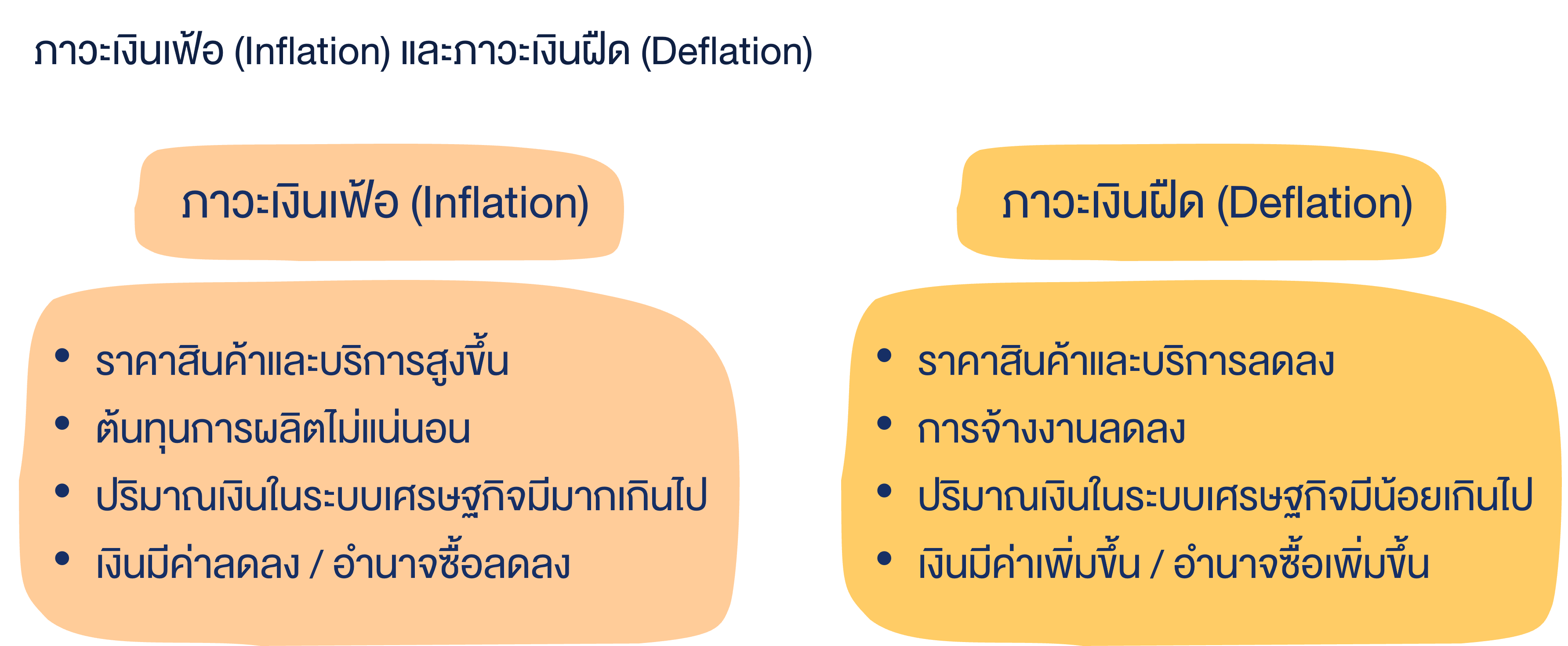

ภาวะเงินเฟ้อ และเงินฝืด : ในระบบเศรษฐกิจ ราคาสินค้าถูกกำหนดขึ้นโดยอุปสงค์ (ความต้องการซื้อของผู้ซื้อ) และอุปทาน (ความต้องการขายของผู้ขาย) ในสินค้าชนิดนั้น หากผู้ซื้อมีความต้องการสินค้าชนิดนั้นมากกว่าปริมาณที่ผู้ขายสามารถผลิตได้ ก็จะดันราคาสินค้าให้สูงขึ้น และหากราคาสินค้านั้นสูงขึ้นต่อเนื่องก็จะทำให้เกิดภาวะเงินเฟ้อขึ้นในระบบเศรษฐกิจ ในทางตรงข้าม หากความต้องการสินค้าน้อยกว่าปริมาณที่ผู้ขายผลิตได้

ราคาสินค้าก็จะลดลง ก่อให้เกิดเป็นภาวะเงินฝืดในระบบเศรษฐกิจได้เช่นกัน

►

นโยบายการเงิน :

เป็นเครื่องมือหนึ่งในการดูแลรักษาระบบเศรษฐกิจ แต่เป็นการดูแลผ่านระบบการเงินหรือการควบคุมปริมาณเงินในระบบเศรษฐกิจ เพื่อให้ค่าเงินมีเสถียรภาพ (ไม่อ่อนค่าเกินไปหรือแข็งค่าเกินไป) โดยธนาคารกลางหรือธนาคารแห่งประเทศไทย (ธปท.) เป็นผู้กำหนดนโยบายการเงิน ในกรณีต้องการกระตุ้นเศรษฐกิจให้กลับมาเติบโต ธปท. จะลดอัตราดอกเบี้ยนโยบาย ซึ่งจะทำให้อัตราดอกเบี้ยที่ธนาคารพาณิชย์คิดกับผู้กู้ถูกลง ประชาชนจะมากู้เงินไปลงทุนหรือจับจ่ายใช้สอยมากขึ้น ซึ่งจะช่วยกระตุ้นเศรษฐกิจให้เติบโตขึ้น ในทางกลับกัน กรณีต้องการชะลอเศรษฐกิจที่ร้อนแรงเกินไป ธปท. ก็จะขึ้นอัตราดอกเบี้ยนโยบาย เพื่อให้ประชาชนกู้เงินไปใช้จ่ายน้อยลง ซึ่งจะช่วยให้ชะลอการเกิดภาวะเงินเฟ้อได้

►

นโยบายการคลัง :

เป็นเครื่องมือหนึ่งในการดูแลรักษาระบบเศรษฐกิจของรัฐบาลผ่านการใช้จ่ายภาครัฐ กรณีรัฐบาลต้องการกระตุ้นเศรษฐกิจให้กลับมาเติบโต รัฐบาลต้องเพิ่มเงินในมือประชาชนหรือระบบเศรษฐกิจ โดยจัดเก็บภาษีลดลงและเพิ่มการใช้จ่ายผ่านการลงทุนและมาตรการต่าง ๆ ในทางกลับกัน กรณีรัฐบาลต้องการชะลอเศรษฐกิจที่ร้อนแรงเกินไป รัฐบาลต้องดึงเงินออกมาจากมือประชาชนหรือระบบเศรษฐกิจ โดยเพิ่มการเก็บภาษีและลดการใช้จ่ายของภาครัฐลง

ระบบการเงิน

►

สถาบันการเงิน (Financial Institution) : ทำหน้าที่สำคัญในการเป็นตัวกลางระดมเงินทุนและจัดสรรไปสู่ภาคเศรษฐกิจต่าง ๆ ผ่านการให้กู้ยืม ตลอดจนให้บริการด้านการชำระเงินค่าสินค้าและบริการต่าง ๆ ซึ่งสามารถแบ่งออกเป็น 3 ประเภทใหญ่ ได้แก่

1) สถาบันรับฝากเงิน เป็นตัวกลางหลักในการระดมเงินฝากจากผู้ฝากเงินเพื่อปล่อยเงินกู้ให้แก่ภาคครัวเรือนและภาคธุรกิจ เช่น ธนาคาร และสหกรณ์ออมทรัพย์ เป็นต้น

2) สถาบันการเงินที่ไม่รับฝากเงิน เป็นตัวกลางที่ไม่รับฝากเงินจากประชาชน แต่ยังปล่อยเงินกู้ได้หรือทำหน้าที่เป็นตัวกลางด้านการลงทุนและการประกัน เช่น บริษัทหลักทรัพย์ บริษัทประกันภัย บริษัทให้สินเชื่อที่ปล่อยกู้จากเงินทุนของบริษัทเอง เป็นต้น

3) ผู้ให้บริการทางการเงินอื่น ๆ คือผู้ให้บริการผลิตภัณฑ์หรือบริการทางการเงินที่นอกเหนือจากเงินฝาก เงินกู้ ประกัน และการลงทุน เช่น ผู้ให้บริการด้านการชำระเงินอิเล็กทรอนิกส์ (e-payment) เป็นต้น

►

ผลิตภัณฑ์และบริการทางการเงิน (Financial Product & Services) : คือ เครื่องมือทางการเงินที่ช่วยสร้าง ปกป้อง สะสมเพิ่มพูน และส่งต่อความมั่งคั่งให้กับบุคลหรือกลุ่มบุคคลได้ โดยแบ่งเป็น 6 ประเภท ดังนี้

►

หน่วยงานกำกับดูแลสถาบันการเงิน (Regulator) : มีด้วยกัน 3 หน่วยงาน ได้แก่

1) ธนาคารแห่งประเทศไทย (ธปท.) มีบทบาทในการกำกับดูแลสถาบันการเงินรับฝากเงินและสถาบันการเงินไม่รับฝากเงินแต่ปล่อยเงินกู้

2) คณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (กลต.) มีบทบาทในการกำกับดูแลกลุ่มธุรกิจด้านการลงทุน เช่น หุ้น กองทุนรวม กองทุนสำรองเลี้ยงชีพ

3) คณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) มีบทบาทในการกำกับดูแลกลุ่มธุรกิจด้านประกันภัย

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

ในปัจจุบันเทคโนโลยีได้เข้ามามีบทบาทสำคัญในระบบการเงินมากขึ้นมากเพื่อรองรับการก้าวเข้าสู่สังคมไร้เงินสด (Cashless Society) ทำให้การทำธุรกรรมทางการเงินและการใช้จ่ายในชีวิตประจำวันสะดวก สบาย รวดเร็วและง่ายขึ้นมาก การเข้าใจเรื่องของการใช้จ่ายในยุคดิจิทัล จะทำให้เราสามารถเลือกใช้บริการทางการเงินได้อย่างเหมาะสม ปลอดภัย และเกิดประโยชน์สูงสุด

ช่องทางการใช้จ่ายและชำระเงิน

◼

บัตรอิเล็กทรอนิกส์

: คือ บัตรพลาสติกที่ใช้แทนเงินสด แบ่งเป็น 3 ประเภท ตามช่วงเวลาการจ่ายเงินหรือถูกหักบัญชีเงินฝาก ดังนี้

1) บัตรที่จ่ายเงินทันทีที่ใช้ ได้แก่ บัตร ATM และบัตรเดบิต

2) บัตรที่จ่ายเงินหลังใช้ ได้แก่ บัตรเครดิต

3) บัตรที่ต้องเติมเงินก่อนใช้ ได้แก่ บัตรเงินอิเล็กทรอนิกส์ หรือที่ทุกคนรู้จักกันดีในชื่อว่า e-Wallet เช่น บัตรโดยสารรถไฟฟ้า และ Money wallet ต่าง ๆ

◼ Online Banking : คือ การทำธุรกรรมทางการเงินผ่านเว็บไซต์หรือแอปพลิเคชันของธนาคารที่เราเปิดบัญชีเงินฝากเอาไว้ ไม่ว่าจะเป็นการโอนเงิน จ่ายบิล เช็กยอดเงินในบัญชี ซื้อของออนไลน์ เราก็สามารถทำรายการผ่านอินเตอร์เน็ตบนเครื่องคอมพิวเตอร์ได้ ซึ่งเราจะเรียกการทำรายการผ่านอินเตอร์เน็ตว่า Internet Banking แต่หากถ้าเราทำรายการผ่านแอพพลิเคชั่นของธนาคารบนมือถือเราก็จะเรียกการทำรายการประเภทนี้

Mobile Banking

◼

พร้อมเพย์ (Prompt Pay) : คือ การโอนเงินเข้าบัญชีเงินฝากหรือบัญชี e-Money

ด้วยเบอร์โทรศัพท์มือถือ เลขประจำตัวประชาชน หรือหมายเลข e-Wallet ของผู้รับโอน หากโอนเงินไม่เกิน 5,000 บาท ผู้โอนไม่ต้องเสียค่าธรรมเนียม

◼

การชำระเงินด้วย QR Code : คือ การนำ QR Code มาใช้เป็นช่องทางการเข้าถึงข้อมูลการชำระเงินต่าง ๆ เช่น ชื่อและเลขที่บัญชีเงินฝาก หรือ e-Wallet ของร้านค้า บางครั้งอาจระบุราคาสินค้าได้ด้วย

ช่องทางการฝาก-ถอนเงิน

◼ เงินฝากดิจิทัล (e-Saving) : คือ บริการเงินฝากที่ลูกค้าสามารถเปิดบัญชีได้ด้วยตนเองผ่านอินเตอร์เน็ต หรือแอปพลิเคชันของธนาคารโดยไม่ต้องไปที่สาขา และไม่มีสมุดคู่ฝาก ซึ่งส่วนใหญ่จะได้ดอกเบี้ยสูงกว่าบัญชีออมทรัพย์ทั่วไป แต่ต้องมีการยืนยันตัวตนด้วยบัตรประชาชนผ่านจุดบริการของธนาคาร หรือผ่านระบบพิสูจน์และยืนยันตัวตนดิจิทัล (National Digital ID : NDID)

◼

กดเงินไม่ใช้บัตร : คือ บริการกดเงินสดออกจากตู้ ATM โดยทำรายการผ่านแอปพลิเคชันธนาคารบนมือถือแทนการใช้บัตร ATM

ข้อแนะนำเมื่อโอนเงินผิด

1) ติดต่อธนาคารต้นทางเพื่อแจ้งปัญหา

2) นำหลักฐานการโอนเงินไปแจ้งความที่สถานีตำรวจ

3) นำใบแจ้งความไปติดต่อธนาคารต้นทางเพื่อประสานกับธนาคารปลายทางติดตามเงินคืนให้

4) ธนาคารปลายทางจะคืนเงินให้ผู้โอนได้เมื่อได้รับความยินยอมจากผู้รับโอนเป็นลายลักษณ์อักษร

5) หากผู้รับโอนไม่ยินยอม ผู้โอนอาจต้องฟ้องร้องเพื่อขอเงินคืน

วิธีใช้จ่ายในยุคดิจิทัลให้ปลอดภัย

ในยุคดิจิทัลที่อะไร ๆ ก็ง่ายดายไปหมด แม้แต่การโจรกรรมข้อมูล หรือหลอกลวงทำให้เกิดภัยทางการเงินต่างๆ มากมาย หากอยากป้องกันภัยการเงินที่อาจจะเกิดขึ้น ให้ลองทำพฤติกรรมเหล่านี้ให้เป็นนิสัยอยู่เสมอ เพื่อความปลอดภัยทางการเงินในยุคดิจิทัล

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

◼ สื่อการสอน

◾ Infographic

ภัยทางการเงินหรือกลโกงที่มิจฉาชีพใช้หลอกเอาเงินจากเหยื่อได้มีการปรับเปลี่ยนให้ทันสมัยขึ้นตามความก้าวหน้าของเทคโนโลยี จนสร้างความเสียหายกับประชาชนในวงกว้างและมีมูลค่าความเสียหายเพิ่มขึ้น ดังนั้น ผู้ใช้บริการทางการเงินจะต้องมีความรอบคอบ มีสติรู้เท่าทันกลโกง เพื่อไม่ให้ตกเป็นเหยื่อของแก๊งมิจฉาชีพ

รู้จักภัยการเงิน

ในที่นี้ขอยกตัวอย่างภัยทางการเงินยอดฮิตที่คุณหรือคนใกล้ชิดเคยเจอหรือได้ยินข่าวกันอยู่อยู่บ่อย ๆ ได้แก่

◼

แชร์ลูกโซ่: เป็นวิธีการหลอกลวงระดมเงินจากประชาชนที่ทำกันเป็นเครือข่าย โดยโฆษณาจูงใจว่าจะได้รับผลตอบแทนสูงกว่าการลงทุนทั่วไป แชร์ลูกโซ่มักแอบแฝงมากับธุรกิจขายตรง หรือการชักชวนให้ลงทุนในธุรกิจที่มีกำไรมาก โดยจะหาสมาชิกใหม่ไปเรื่อย ๆ เพื่อหมุนเงินค่าสมัครสมาชิกหรือเงินก้อนแรกที่จ่ายเป็นค่าซื้อสินค้าหรือเริ่มลงทุนมาจ่ายผลตอบแทนให้สมาชิกเดิมเพื่อหลอกให้ลงทุนต่อไป

◼

แก๊งคอลเซ็นเตอร์ : มีการทำงานกันเป็นทีม โดยจะสุ่มเบอร์เพื่อโทรศัพท์ไปหาเหยื่อหรือใช้ข้อความอัตโนมัติ และแอบอ้างว่าเป็นเจ้าหน้าที่ของรัฐ ตำรวจ หรือพนักงานธนาคาร เพื่อหลอกให้เหยื่อตกใจกลัว ตื่นเต้นดีใจ หรือเกิดความโลภ จนหลงเชื่อแล้วรีบไปทำรายการที่ตู้ ATM หรือโอนเงินผ่านแอพพลิเคชั่น ตามคำบอกโดยไม่ทันรู้ตัวว่ากำลังโอนเงินให้มิจฉาชีพ

◼ โจรไซเบอร์ : คือโจรในโลกออนไลน์ที่มักใช้กลลวงต่าง ๆ หลอกถามข้อมูล หรือหลอกให้โอนเงิน ซึ่งมีวิธีต่าง ๆ กัน ดังนี้

1) ปลอมเป็นธนาคาร โดย ส่ง SMS หรืออีเมลหลอกเหยื่อ ให้กรอกข้อมูลในเว็บไซต์ธนาคารปลอมหรือแอปพลิเคชันปลอม แล้วนำข้อมูลที่ได้ไปใช้ขโมยเงินออกจากบัญชี

2) สวมรอยเป็นคุณใน Social media เช่น Line หรือ Facebook เพื่อหลอกครอบครัวหรือเพื่อนว่ากำลังเดือดร้อน ขอให้โอนเงินมาช่วยด่วน

3) หลอกว่ารัก (Romance scam) มักจะติดต่อผ่านนเว็บไซต์หาคู่ หรือ Social media โดยใช้รูป Profile เป็นชาวต่างชาติหน้าตาดี พอพูดคุยสักระยะจนเหยื่อตายใจ จะหลอกเหยื่อว่าจะมอบทรัพย์สินหรือของขวัญให้ แต่เหยื่อต้องโอนเงินบางส่วนให้ก่อน

4) ปลอมเป็นร้านค้าออนไลน์ หลอกขายสินค้าราคาถูกและให้เหยื่อโอนค่าสินค้ามาก่อน แต่กลับไม่ส่งสินค้าให้และหนีหายไป

5) ปลอมเป็นลูกค้าออนไลน์ เข้าไปซื้อสินค้าและส่งสลิปปลอมให้จากนั้นก็จะได้สินค้ามาฟรี ๆ โดยไม่เสียเงิน หรือ หลอกถามข้อมูลเลขบัญชี ขอเบอร์โทรศัพท์ ขอข้อมูลส่วนบุคคลอื่น ๆ ในบัตรประชาชนของผู้ขาย เพื่อนำไปเปิดบัญชี e-wallet และยักย้ายถ่ายโอนเงินออกจากบัญชีธนาคารของเหยื่อได้

คาถาป้องกันภัยทางการเงิน

3 คาถาป้องกันภัยทางการเงิน ได้แก่

1) อย่าเชื่อ : ตั้งสติ อย่าเชื่อในสิ่งที่ทำให้คุณตกใจ ให้ตั้งคำถามกับคตัวเองอยู่เสมอว่านี่คือเรื่องจริงหรือไม่ หากไม่แน่ใจให้โทรตรวจสอบไปยังหน่วยงานที่ถูกแอบอ้างทันที

2) อย่ากด : อย่าเผลอกดลิ้งก์แปลก ๆ ที่ส่งเข้ามายัง SMS หรือในอีเมล เพราะอาจจะเป็นลิ้งก์ที่เชื่อมโยงไปยังเว็บไซต์ปลอมเพื่อหลอกเอาข้อมูลส่วนตัวไปใช้ขโมยเงินในบัญชี

3) อย่าโอน : หากมีการบอกให้โอนเงินไปก่อน อย่าโอนเด็ดขาด เพราะนั่นคือกลเม็ดสุดท้ายที่มิจฉาชีพจะให้หลอกเอาเงินในบัญชีของเรา

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

◼ สื่อการสอน

◾ Infographic

ความสำคัญของการรู้สิทธิและหน้าที่ของผู้ใช้บริการทางการเงิน

เทคโนโลยีที่ก้าวหน้าอย่างรวดเร็ว ทำให้ผู้ให้บริการมีการพัฒนารูปแบบการให้บริการทางการเงินที่หลากหลายเพื่อรองรับความต้องการของลูกค้า เราในฐานะผู้ใช้บริการทางการเงินควรตระหนักถึงความซับซ้อนและความเสี่ยงที่จะตามมาจากการใช้บริการทางการเงินเหล่านั้นด้วย

สิทธิของผู้ใช้บริการทางการเงิน

4 สิทธิขั้นพื้นฐานที่ควรได้รับจากการปฏิบัติของผู้ให้บริการทางการเงิน ได้แก่

หน้าที่ของผู้ใช้บริการทางการเงิน

นอกจากผู้ให้บริการทางการเงินต้องให้บริการด้วยความรับผิดชอบแล้ว ลูกค้าก็ต้องใช้บริการด้วยความรับผิดชอบด้วยเช่นกัน เพื่อช่วยกันลดความเสี่ยงและความเสียหายที่อาจเกิดขึ้น ซึ่งหน้าที่ที่ควรปฏิบัติในฐานะผู้ใช้บริการทางการเงินมี ดังนี้

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

รู้จักภาษี

รัฐบาลมีหน้าที่อำนวยความสะดวกและจัดสรรสวัสดิการให้กับประชาชนในประเทศ โดยให้บริการสาธารณะ เช่น ถนน ขนส่งสาธารณะ ระบบน้ำ ระบบไฟฟ้า หรือที่เรียกว่า สาธารณูปโภคขั้นพื้นฐาน ซึ่งใช้เงินลงทุนสูง และภาคเอกชนไม่กล้าลงทุนเนื่องจากอาจไม่คุ้มกับที่ลงทุนไป รัฐบาลจึงต้องหาเงินมาลงทุนเองโดยเก็บจากผู้ที่ได้รับประโยชน์โดยตรง นั่นก็คือ ประชาชน

ภาษีจึงเปรียบเสมือนค่าส่วนกลางที่ประชาชนจะต้องจ่าย หรือกล่าวอีกทางหนึ่งก็คือ

ภาษีเป็นหน้าที่ของประชาชนทุกคนในประเทศที่ต้องจ่าย เพื่อจะได้รับบริการสาธารณะเหล่านั้นจากรัฐบาล ซึ่งแต่ละคนจะจ่ายภาษีมากหรือน้อยก็ขึ้นอยู่กับรายได้ การใช้จ่าย และทรัพย์สินที่มี ซึ่งภาษีแบ่งออกเป็น 2 ประเภท ได้แก่

1) ภาษีทางตรง คือ ภาษีที่เรียกเก็บจากรายได้และทรัพย์สินต่างๆของบุคคล หรือนิติบุคคล โดยส่วนใหญ่จะไม่สามารถผลักภาระภาษีไปยังผู้อื่นได้ เช่น ภาษีมรดก ภาษี บำรุงท้องที่ และภาษีเงินได้บุคคลธรรมดา / นิติบุคคล

2) ภาษีทางอ้อม คือ ภาษีที่เรียกเก็บจากผู้บริโภค เมื่อขายสินค้าและบริการต่างๆ โดยเป็นภาษีที่สามารถผลักภาระทางภาษีทั้งหมด หรือบางส่วนไปยังผู้ซื้อหรือผู้บริโภคให้เป็นผู้รับชำระภาษีอากรแทนผู้ขายได้ เช่น ภาษีมูลค่าเพิ่ม และภาษีสรรพสามิต

ภาษีเงินได้ เป็นภาษีทางตรงที่เก็บจากเงินได้ของคนที่มีรายได้ แบ่งออกเป็น 2 ประเภท ได้แก่

1) ภาษีเงินได้นิติบุคคล เป็นภาษีที่เรียกเก็บจากรายได้ของนิติบุคคลที่มีการจดทะเบียนตามประมวลกฎหมายแพ่งและพาณิชย์ เช่น บริษัท ห้างหุ้นส่วนจำกัด เป็นต้น ซึ่งรวมไปถึงองค์กรของรัฐ มูลนิธิต่าง ๆ ด้วย

2) ภาษีเงินได้บุคคลธรรมดา เป็นภาษีที่เรียกเก็บจากรายได้ของบุคคลทั่วไป เป็นบุคคลคนเดียวที่ไม่ได้มีการจัดตั้งเป็นกลุ่มคณะใด ๆ ตามกฎหมายกำหนด

สิ่งที่ควรรู้เกี่ยวกับภาษีเงินได้

►

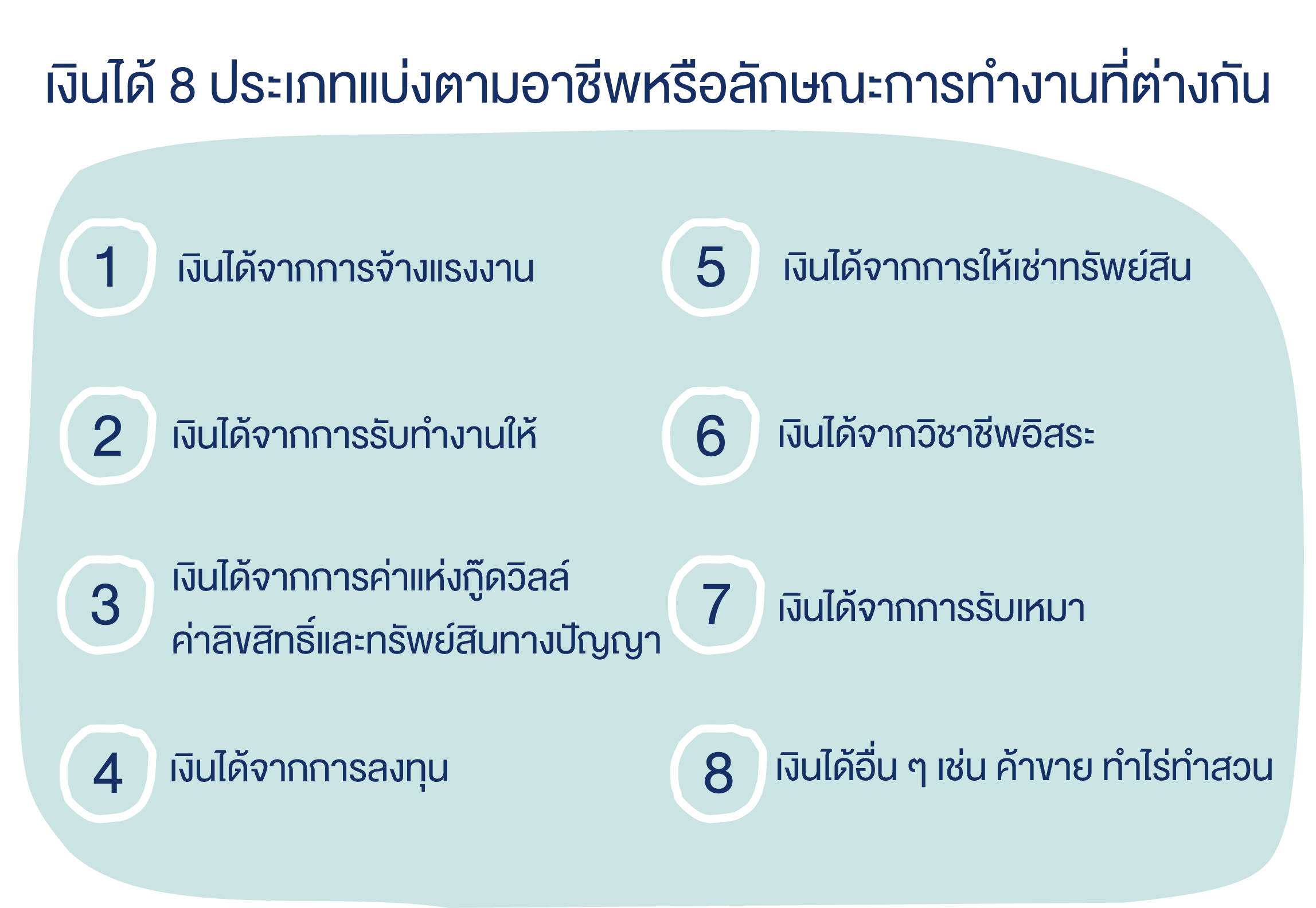

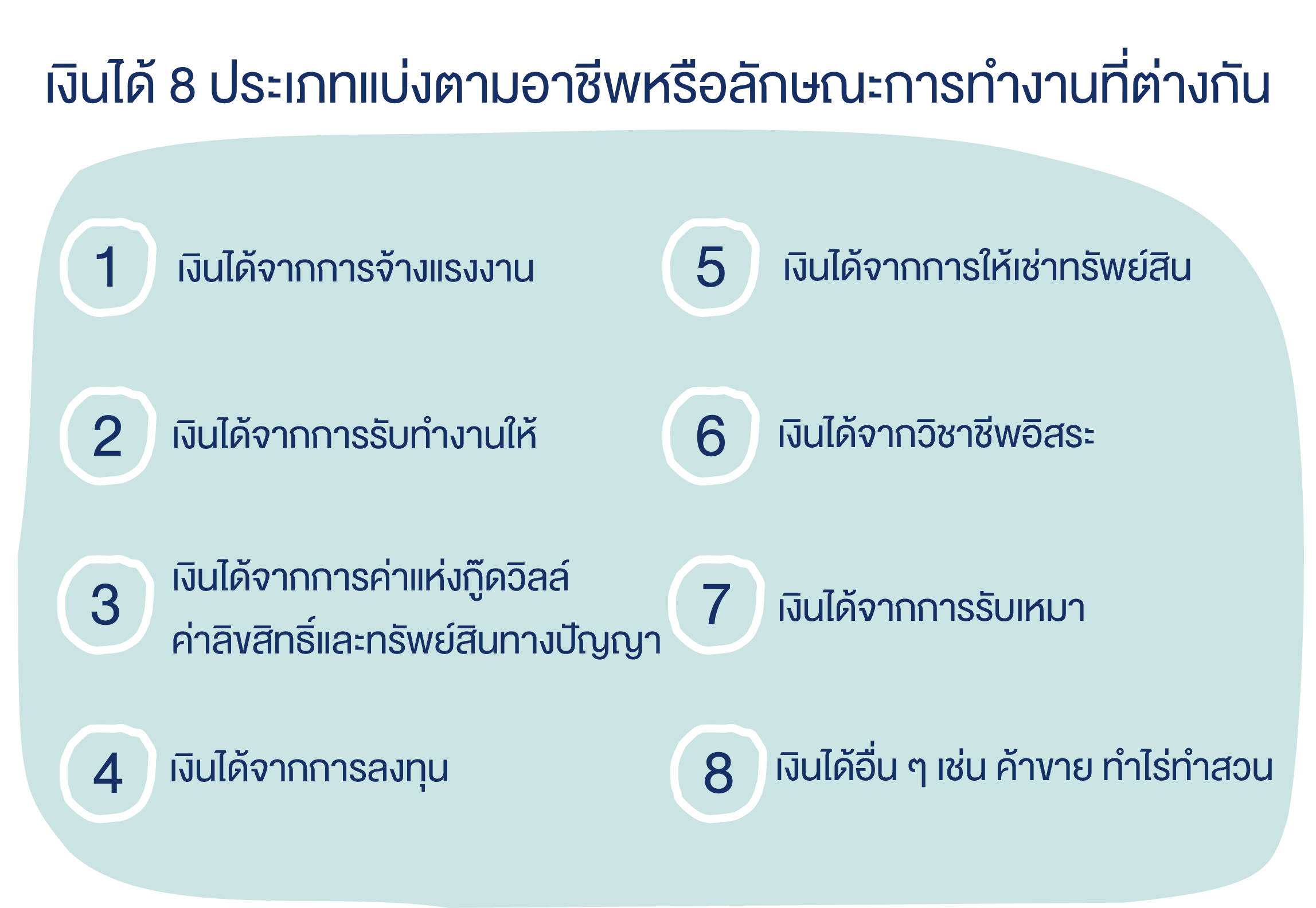

เงินได้พึงประเมิน: เนื่องจากผู้มีเงินได้ประกอบอาชีพแตกต่างกัน มีความยากง่ายหรือต้นทุนที่แตกต่างกัน เพื่อความเป็นธรรมในการคำนวณภาษี ในกฎหมายจึงได้แบ่งลักษณะเงินได้ออกเป็นกลุ่ม ๆ ตามความเหมาะสม ซึ่งเงินได้ที่ต้องเสียภาษี มีด้วยกัน 8 ประเภท ดังนี้

►

ค่าใช้จ่าย : คือ สิทธิประโยชน์ทางภาษีที่กฎหมายกำหนดให้ โดยขึ้นอยู่กับประเภทของเงินได้พึงประเมิน เช่น พนักงานออฟฟิศมีค่าใช้จ่ายที่ภาครัฐกำหนดให้หักจากเงินสุทธิไม่เท่ากับหมอ เนื่องจากทั้งสองอาชีพนี้มีเงินได้พึงประเมินคนละประเภทกัน

►

ค่าลดหย่อน : คือ สิทธิประโยชน์ทางภาษีที่กฎหมายกำหนดให้ ซึ่งแต่ละคนจะได้รับการลดหย่อนที่ไม่เท่ากัน

ขึ้นอยู่กับสถานภาพหรือภาระของผู้เสียภาษีคนนั้น ๆ ซึ่งเราสามารถบริหารจัดการหรือวางแผนค่าลดหย่อนภาษีเองได้

► อัตราภาษีแบบก้าวหน้า : คือ การคิดอัตราภาษีแบบขั้นบันได ซึ่งในแต่ละช่วงเงินได้สุทธิจะมีอัตราภาษีที่นำมาใช้คำนวณไม่เท่ากัน

ยิ่งมีเงินได้สุทธิมากก็จะถูกเก็บภาษีมาก แต่หากมีเงินได้สุทธิน้อยก็จะถูกเก็บภาษีน้อย

►

การคำนวณภาษีเงินได้บุคคลธรรมดา : เป็นการคำนวณจากเงินได้พึงประเมินหรือรายได้ที่เราหามาได้ตลอดทั้งปี หักด้วยค่าใช้จ่าย (แบบเหมาหรือตามจ่ายจริงขึ้นอยู่กับประเภทเงินได้ของเรา) และหักด้วยค่าลดหย่อนต่าง ๆ เราจะได้เงินได้สุทธินำไปคำนวณภาษีต่อในอัตราก้าวหน้า

สูตรคำนวณ: เงินได้พึงประเมิน (ต่อปี) – ค่าใช้จ่าย - ค่าลดหย่อน = เงินได้สุทธิ

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

สาเหตุของปัญหาหนี้ : แบ่งออกเป็น 3 สาเหตุหลัก ดังนี้

ความรู้อะไรบ้างที่จะไม่ทำให้เรามีปัญหาหนี้

► รู้จักประเภทหนี้ : หนี้แบ่งออกเป็น 3 ประเภท ได้แก่

1) หนี้ดี คือ

หนี้ที่สามารถสร้างรายได้ให้แก่เราได้ เช่น หนี้กู้ยืมเพื่อการศึกษา หรือ

หนี้เพื่อความมั่นคงระยะยาว เช่น หนี้บ้านเพื่ออยู่อาศัย

2) หนี้พึงระวัง คือ

หนี้ที่ไม่สร้างรายได้ หรือหนี้ที่มีมากเกินกำลังจ่าย เช่น หนี้บัตรเครดิต และหนี้สินเชื่อส่วนบุคคล

3) หนี้อันตราย คือ หนี้ที่กู้มาเพื่อนำไปเล่นการพนัน หรือเสี่ยงโชค หรือไปลงทุนผิดกฎหมาย รวมถึงหนี้นอกระบบ

►

รู้จักประเภทสินเชื่อ : ในปัจจุบัน สินเชื่อมีหลายประเภท โดยสินเชื่อที่เราพบเจอได้เป็นประจำ ได้แก่

1) สินเชื่อบัตรเครดิต เป็นสินเชื่อที่พบเจอได้บ่อยที่สุด เราสามารถใช้บัตรเครดิตซื้อสินค้าและบริการได้ โดยไม่ต้องจ่ายเงินสดทันที ซึ่งจะมีระยะเวลาปลอดดอกเบี้ยตามที่ผู้ออกบัตรกำหนด (ประมาณ 45-50 วัน) หากผู้กู้ไม่ชำระหนี้ตรงเวลาหรือชำระหนี้แค่บางส่วน จะต้องจ่ายดอกเบี้ย รวมค่าปรับ ค่าบริการ และค่าธรรมเนียม ให้กับผู้ออกบัตร

2) สินเชื่อส่วนบุคคล เป็นสินเชื่อเพื่อให้ผู้กู้นำไปใช้ในการอุปโภคบริโภค ซึ่งไม่มีระยะเวลาในการปลอดดอกเบี้ย โดยผู้กู้จะต้องเสียดอกเบี้ยรวมค่าปรับ ค่าบริการ และค่าธรรมเนียมให้แก่ผู้ให้กู้

3) การเช่าซื้อรถ เป็นธุรกรรมคล้ายการให้สินเชื่อ ซึ่งผู้เช่าซื้อจะชำระค่าสินค้าเป็นงวด ๆ ตามจำนวนเงินและระยะเวลาที่กำหนด และระหว่างนั้นผู้เช่าซื้อสามารถนำทรัพย์สินที่เช่าซื้อมาใช้งานได้ โดยกรรมสิทธิ์จะตกเป็นของผู้เช่าซื้อเมื่อมีการชำระเงินครบถ้วนตามสัญญา

4) สินเชื่อเพื่อที่อยู่อาศัย เป็นสินเชื่อเพื่อการจัดหาที่อยู่อาศัย ซึ่งรวมถึงการซื้อที่ดิน และการกู้ยืมเพื่อต่อเติมหรือปรับปรุงที่อยู่อาศัย โดยจะมีบ้านหรือที่ดินที่เราจำนองไว้กับสถาบันการเงินเป็นหลักประกัน

► อัตราการผ่อนชำระหนี้ที่เหมาะสม: ในแต่ละเดือนยอดรวมการผ่อนชำระหนี้ทั้งหมดต้องไม่เกิน 1 ใน 3 ของรายรับ เพื่อป้องกันการสร้างภาระหนี้เกินกำลัง แถมทำให้มีเงินเหลือใช้ในชีวิตประจำวันด้วย

ทำอย่างไรเมื่อจ่ายหนี้ไม่ไหว

1) เจรจากับเจ้าหนี้ ถ้าปัญหาหนี้สินยังไม่ดีขึ้น ควรเข้าไปหารือกับเจ้าหนี้ เพื่อปรึกษาและหาทางแก้ไขร่วมกัน เช่น ลดจำนวนเงินที่ต้องจ่ายในแต่ละงวด ขยายระยะเวลาการชำระ หรือขอเปลี่ยนเจ้าหนี้ (รีไฟแนนซ์) ที่คิดดอกเบี้ยถูกลงกว่าเดิม

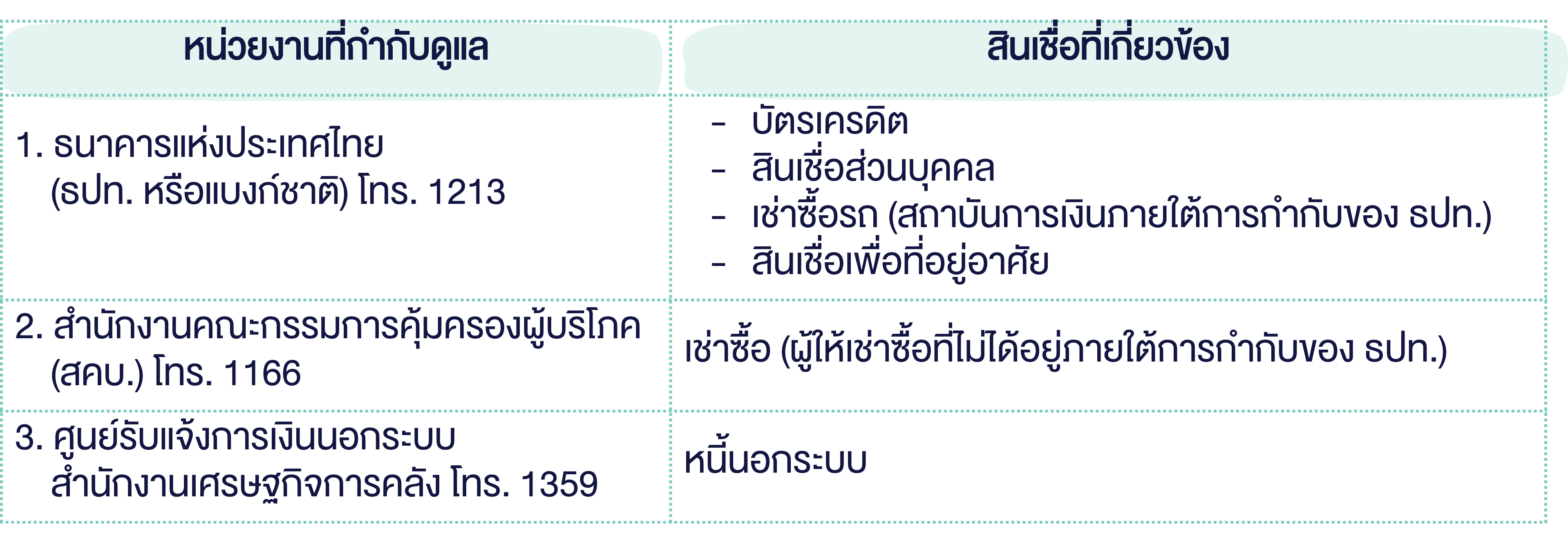

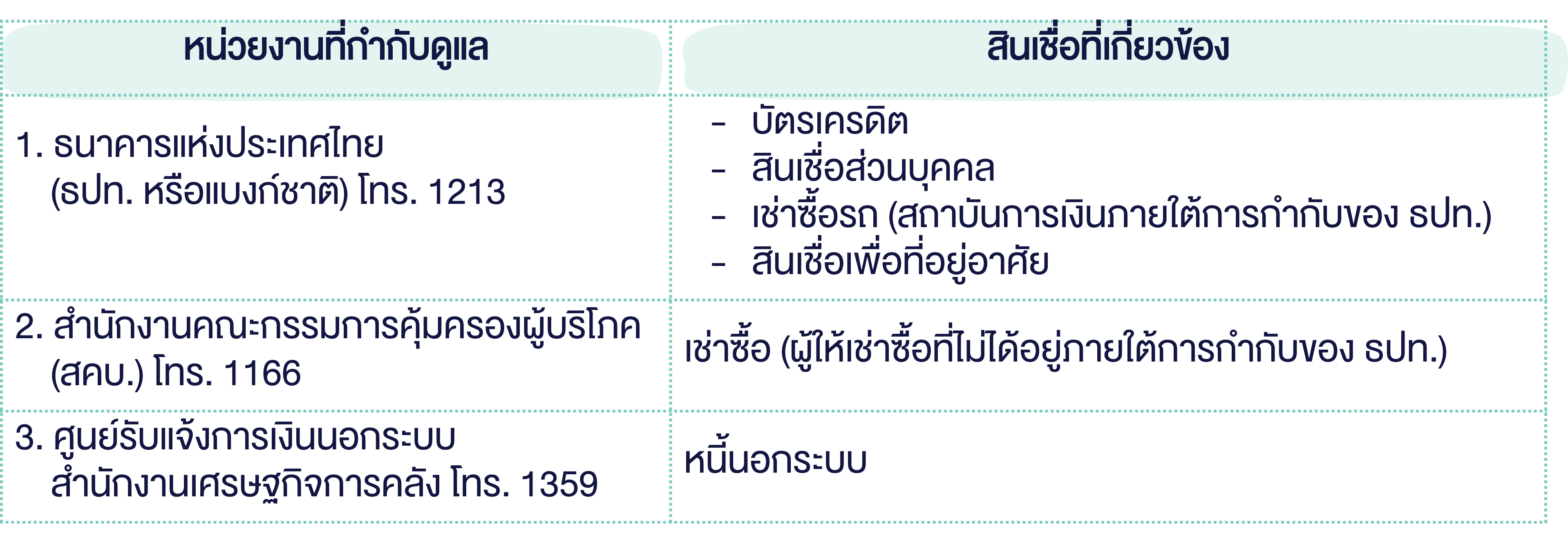

2) หากไม่ได้รับความเป็นธรรม ร้องเรียนหน่วยงานที่กำกับดูแล หากคุยกับเจ้าหนี้แล้ว รู้สึกว่าไม่ได้รับความเป็นธรรม เราสามารถร้องเรียนหน่วยงานที่ดูแล ดังนี้

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

◼ สื่อการสอน

◾ Infographic

ความสำคัญของการวางแผนเกษียณ

การใช้ชีวิตหลังเกษียณอย่างมีความสุข จำเป็นต้องมีเงินเพียงพอสำหรับค่าใช้จ่ายที่จำเป็นและสร้างความสุขเล็ก ๆ น้อย ๆ โดย ไม่เป็นภาระของลูกหลาน น่าเสียดายที่หลายคนยังเข้าใจผิดว่าการเตรียมความพร้อมสำหรับการเกษียณเป็นเรื่องของคนอายุมาก ใกล้เกษียณ ทั้งที่จริงแล้ว การเกษียณสุขต้องอาศัยการวางแผนล่วงหน้าในระยะยาวตั้งแต่เริ่มต้นทำงานเลยทีเดียว การวางแผนเมื่อใกล้เกษียณ นอกจากจะลำบากและต้องกดดันตัวเองมากกว่าการเตรียมความพร้อมไว้ตั้งแต่เนิ่น ๆ แล้ว ยังอาจไม่ทันการณ์อีกด้วย

วิธีคำนวณเงินเพื่อใช้จ่ายยามเกษียณที่ต้องการ

1) เพื่อให้แผนเกษียณของเราชัดเจนและเป็นจริงได้ เราต้องรู้ก่อนว่า ณ วันเกษียณ เราต้องมีเงินเท่าไหร่ โดยคำนวณจากสูตรนี้ได้เลย

จำนวนเงินที่ต้องมี ณ วันเกษียณ = "จำนวนเงินที่คาดว่าจะใช้ต่อเดือน" x 12 (เพื่อทำให้เป็นจำนวนเงินที่ต้องใช้เป็นรายปี)

x "จำนวนปีที่คาดว่าจะมีชีวิตอยู่หลังเกษียณ“

ตัวอย่าง ชีวิตวัยเกษียณที่เราเลือกคือ กินดีอยู่ดี มีเงินไว้ใช้จ่ายในชีวิตประจำวันได้ มีเงินค่ารักษาพยาบาลเพียงพอ มีเงินเหลือไปเที่ยวต่างประเทศได้ปีละ 1 ครั้ง และให้ลูกหลานได้ตามโอกาส จะต้องใช้เงินเดือนละ 50,000 บาท คูณด้วย 12 และคาดว่า จะมีชีวิตอยู่หลังเกษียณได้อีก 20 ปี เงินก้อนที่ต้องมี ณ วันเกษียณ เท่ากับ 50,000 x 12 x 20 = 12,000,000 บาท

2) หลังจากนั้น พอเรารู้แล้วว่าเราต้องมีเงินก้อนเท่าไหร่ เราก็มาหาจำนวน "จำนวนเงินที่ต้องออมต่อเดือน" เพื่อแผนเกษียณนั้น โดยคำนวณจากสูตรนี้ได้เลย

จำนวนเงินที่ต้องออมต่อเดือน = จำนวนเงินที่ต้องมี ณ วันเกษียณ ÷ "จำนวนปีที่ทำงาน" x 12 (เพื่อให้เป็นรายเดือน)

ตัวอย่าง เมื่อเราเลือกชีวิตวัยเกษียณที่ต้องใช้เงินก้อนที่ต้องมี ณ วันเกษียณ จำนวน 12,000,000 บาท ประกอบอาชีพเป็นพนักงานประจำ ซึ่งจะเกษียณอายุตอนอายุครบ 60 ปี ปัจจุบันอายุ 25 ปี เท่ากับจำนวนปีที่ทำงานทั้งหมดคือ 35 ปี คูณ 12 เป็น 420 เดือน ดังนั้น จำนวนเงินที่ต้องออมต่อเดือนเท่ากับ 12,000,000 ÷ (35 x 12) = 28,571 บาท

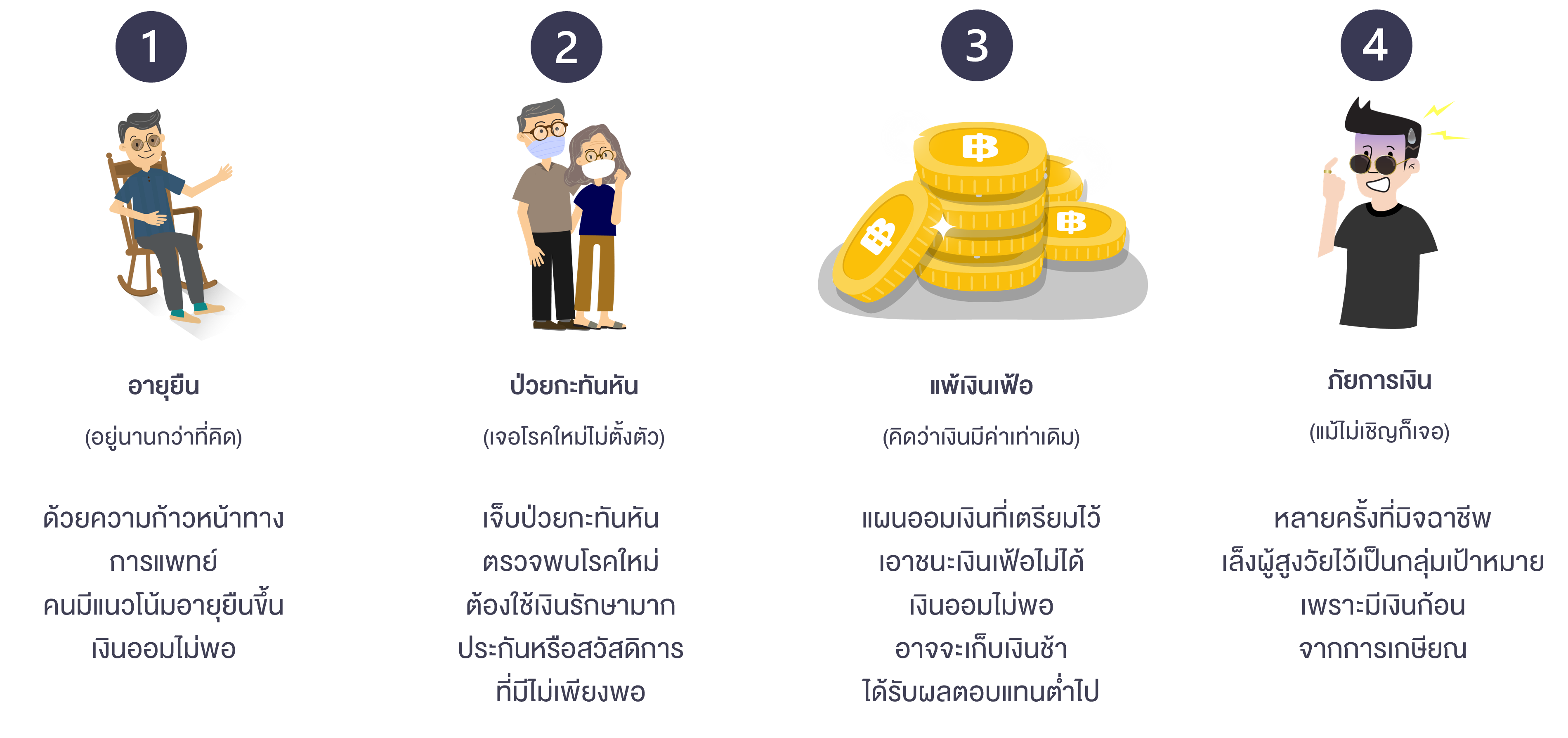

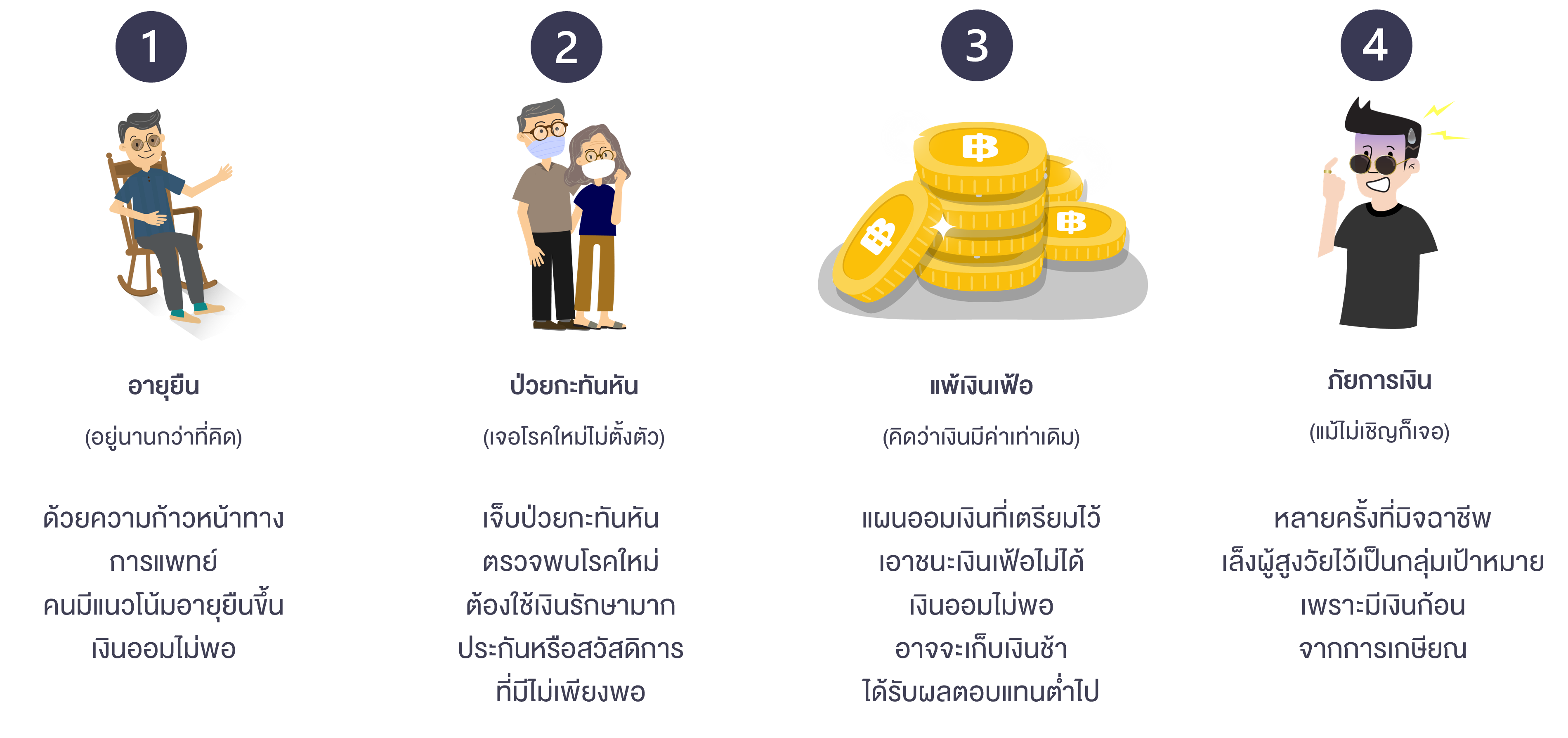

4 ปัจจัยที่อาจทำให้เงินเกษียณไม่พอใช้

►

ดาวน์โหลดเอกสาร (โปรดใช้ Google Chrome ในการดาวน์โหลดเอกสาร หรือคลิกขวาที่ลิงก์และเลือก Save link as)

ความแตกต่างระหว่างการออมและการลงทุน

ความแตกต่างระหว่างการออมและการลงทุน

การสำรวจตัวเองในทุกๆ ด้าน จะช่วยตอบโจทย์ได้เป็นอย่างดีว่า ทางเลือกการออมและการลงทุนแบบไหนที่เหมาะกับตัวเราเอง โดยสามารถสำรวจตัวเองจาก 4 ด้าน ได้แก่

1) การลงทุนในทรัพย์ที่จับต้องได้ เช่น อสังหาริมทรัพย์ วัตถุงต่าง ๆ เครื่องประดับและอัญมณี พระเครื่อง เป็นต้น

2) การลงทุนในผลิตภัณฑ์ทางการเงิน เช่น เงินฝาก สลากออมทรัพย์ ตราสารหนี้ หุ้น กองทุนรวม เป็นต้น

กลับขึ้นด้านบน

กลับขึ้นด้านบน กลับขึ้นด้านบน

กลับขึ้นด้านบน กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน

กลับขึ้นด้านบน